Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Tout savoir sur la LMNP (Location meublée non professionnelle)

- Définition et avantages du LMNP : Le Loueur en Meublé Non Professionnel (LMNP) est un statut fiscal permettant de louer des logements meublés tout en bénéficiant d'avantages fiscaux, tels que l'amortissement du bien et des meubles, la déduction des charges et un abattement forfaitaire sur les recettes locatives.

- Conditions d'éligibilité : Pour être éligible au statut LMNP, les recettes locatives annuelles ne doivent pas excéder 23 000 € ou représenter plus de 50 % des revenus globaux du foyer fiscal. Le logement doit être meublé et loué dans le cadre d'un bail d'au moins 9 mois (1 an pour les locations saisonnières).

- Régimes fiscaux : Les loueurs en LMNP peuvent choisir entre deux régimes fiscaux : le régime micro-BIC, avec un abattement forfaitaire de 50 % sur les recettes locatives, et le régime réel simplifié, permettant de déduire les charges réelles et d'amortir le bien et les meubles.

- Déclaration fiscale : Les revenus locatifs doivent être déclarés dans la catégorie des BIC. Les loueurs en LMNP sont également soumis à certaines obligations déclaratives, telles que la liasse fiscale et les formulaires 2031-SD et 2033-SD pour le régime réel simplifié.

- Optimisation de l'investissement : Pour maximiser la rentabilité de l'investissement LMNP, il est conseillé de choisir le type de location adapté au marché local, de gérer rigoureusement les charges et les vacances locatives, et d'optimiser l'amortissement du bien et des meubles.

Vous êtes intéressé par l'investissement immobilier et vous avez entendu parler du statut de Loueur en Meublé Non Professionnel (LMNP) ? Mais savez-vous réellement ce qu'implique la LMNP en 2025 ? Est-ce toujours avantageux d'investir en LMNP ? Quels sont les critères à respecter et les démarches à accomplir pour exercer la location meublée non professionnelle ? Découvrez comment optimiser vos revenus locatifs et vous constituer un patrimoine immobilier pérenne grâce à la LMNP.

Le LMNP, c’est quoi ?

L’acronyme LMNP correspond à l’activité de Loueur en Meublé Non Professionnel et désigne un statut fiscal français attribué aux personnes qui louent un ou plusieurs logements meublés tout en exerçant cette activité de location de manière non professionnelle.

Concrètement, cela implique que le propriétaire ne réalise pas cette activité à titre principal, mais plutôt comme un complément de revenu, et qu’il n’est pas inscrit au RCS (Registre du Commerce et des Sociétés) comme une entreprise de location de meublés.

Ce statut permet aux particuliers de bénéficier de conditions fiscales spécifiques, souvent avantageuses, par rapport à la location vide classique ou à la location professionnelle meublée.

Ce statut est ouvert à tout propriétaire, quelle que soit sa nationalité ou sa résidence fiscale, à condition que la location se situe en France. Cela favorise l'investissement immobilier en France par des non-résidents qui souhaitent bénéficier de revenus locatifs complémentaires.

Pour mieux comprendre le LMNP, il convient de le distinguer de la location nue et de la location meublée professionnelle (LMP).

Location nue vs. location meublée

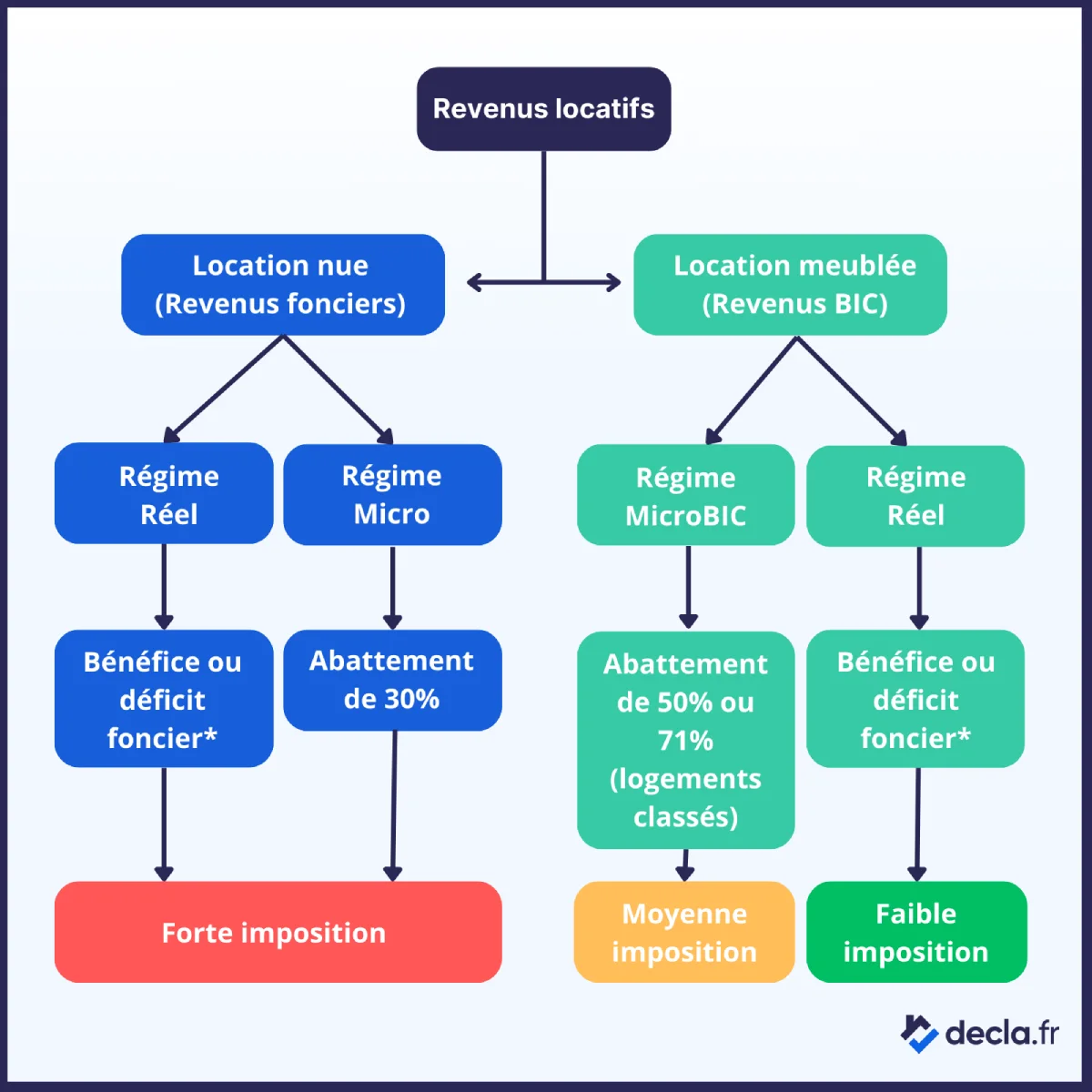

La location nue consiste à mettre en location un logement vide, sans mobilier ni équipement. Les revenus tirés de la location nue sont imposés dans la catégorie des revenus fonciers. Deux régimes fiscaux s'appliquent aux revenus fonciers issus de la location nue : le régime micro-foncier et le régime réel.

- Sous le régime micro-foncier, l'imposition est calculée sur 70 % du loyer annuel, ce qui aboutit généralement à une imposition plus élevée.

- En revanche, le régime réel permet de déduire les charges réelles (comme les frais d'entretien, les intérêts d'emprunt, etc.) du loyer annuel, ce qui peut réduire l'imposition mais reste généralement plus complexe à gérer. Toutefois, en comparaison avec la location meublée, l'imposition reste relativement forte.

La location meublée implique la mise à disposition du locataire d'un logement équipé de mobilier et d'équipements nécessaires à la vie courante. Les revenus issus de la location meublée sont imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Là aussi, deux régimes fiscaux sont possibles : le régime micro-BIC et le régime réel. Comprendre la fiscalité LMNP est essentiel pour bien choisir entre les deux régimes fiscaux applicables à la location meublée.

- Le régime micro-BIC permet de calculer l'imposition sur 70 % du loyer annuel pour la location meublée de tourisme non classée, ou sur 50 % du loyer pour la location meublée classique et de tourisme classée. Ce régime octroie une imposition plus légère par rapport au micro-foncier.

- Le régime réel en LMNP dans le cadre du BIC est encore plus avantageux car il permet de déduire non seulement les charges réelles, mais aussi d'amortir le bien immobilier. Cela peut entraîner une imposition très faible, voire nulle, selon les situations.

En résumé, la location nue, bien qu'offrant une simplicité d'administration, conduit généralement à une imposition plus élevée. La location meublée, bien que demandant un peu plus de gestion, bénéficie d'une fiscalité plus avantageuse, notamment sous le régime réel où l'amortissement du bien immobilier peut significativement réduire la charge fiscale.

LMNP vs. LMP

Le LMNP se distingue de la LMP par les conditions d'éligibilité et les conséquences fiscales.

Pour bénéficier du statut LMNP :

- Les recettes locatives ne doivent pas excéder 23 000 € par an

- et doivent être inférieures aux autres revenus d'activité du foyer fiscal (traitements et salaires, autres BIC, BNC, BA).

Lorsque ces conditions sont dépassées, l’activité se transforme en activité de Loueur en Meublé Professionnel (LMP).

Vous serez alors redevable des cotisations sociales professionnelles et en cas de vente du bien loué, la plus-value générée sera professionnelle. Or l’imposition des plus-values professionnelles est parfois moins avantageuse que l’imposition des plus-values des particuliers.

Conditions pour être éligible au statut LMNP

Pour bénéficier du statut LMNP, vous devez respecter certaines conditions liées au loueur et au logement.

Conditions liées au loueur

Pour qu'un loueur soit considéré sous le régime LMNP, il doit respecter deux conditions :

- le loueur en LMNP doit être une personne physique.

- les recettes locatives doivent être inférieures ou égales à 23 000 € par an et doivent être inférieures aux autres revenus d'activité du foyer fiscal (traitements et salaires, autres BIC, BNC, BA).

Conditions liées au logement

Le logement doit être meublé conformément à la réglementation en vigueur, c’est-à-dire équipé d'un mobilier en nombre et en qualité suffisants pour permettre au locataire d'y dormir, manger et vivre convenablement. La liste précise des éléments obligatoires est fixée par décret.

Les logements éligibles au LMNP sont les résidences principales ou secondaires, les résidences de tourisme, les résidences étudiantes, les résidences pour seniors, et les EHPAD (Établissements d'Hébergement pour Personnes Âgées Dépendantes).

Il n'existe pas de durée minimale de bail imposée par la réglementation pour bénéficier du statut LMNP. Toutefois, pour les locations saisonnières, la durée est souvent courte (par exemple 90 jours), tandis que pour les locations classiques, la durée du bail est librement fixée entre les parties.

Formalités d'inscription et d'obtention du numéro SIRET

Pour obtenir le statut LMNP, il est nécessaire de s'immatriculer auprès du greffe du tribunal de commerce via le guichet unique de l'INPI dans les 15 jours suivant le début de l'activité, ce qui permet d'obtenir un numéro SIRET.

Cette démarche est gratuite et peut être effectuée en ligne.

Elle permet de déclarer son activité de loueur en meublé non professionnel et de bénéficier des avantages fiscaux associés.

Avantages du statut LMNP

Avantages fiscaux

Le premier point à soulever, dans le régime de la location meublée non professionnelle, c’est la simplicité avec laquelle vous pourrez opter pour ce régime. En effet, le statut de loueur en meublé non professionnel s’acquiert facilement via l’immatriculation de votre activité LMNP sur le site de l’INPI, si vous optez pour le régime d’imposition réel simplifié.

À l’inverse, si vous optez pour le régime micro bic, l’immatriculation n’est pas nécessaire.

De la même façon, vous pourrez tout aussi facilement vous défaire de ce statut lorsque vous voudrez arrêter votre activité.

Dans la pratique, que l’activité soit exercée à titre habituelle ou occasionnelle, les revenus issus de votre activité LMNP seront imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). À cet égard, lors de votre immatriculation, vous aurez le choix entre deux régimes fiscaux, à savoir, le régime micro bic et le régime réel simplifié.

Amortissement du bien et des meubles

L'amortissement est un mécanisme comptable qui permet d'étaler sur plusieurs années la déduction fiscale de la valeur d'un bien immobilier et de ses équipements. Pour un loueur en meublé non professionnel (LMNP) optant pour le régime réel d'imposition, cet outil est particulièrement avantageux. En effet, chaque année, une partie de la valeur d'achat du bien et des meubles peut être déduite des revenus locatifs, ce qui réduit significativement la base imposable.

L'amortissement s'applique uniquement au régime réel d'imposition, ce qui le distingue du régime micro-BIC, où un abattement forfaitaire est appliqué mais sans possibilité de déduire les amortissements. Vous noterez que l'amortissement ne peut pas créer ou aggraver un déficit, mais il peut être reporté indéfiniment sur les bénéfices futurs, ce qui permet d'optimiser la fiscalité sur le long terme.

Déduction des charges

Dans le cadre de la location meublée, les charges liées à l'activité locative peuvent être déduites des revenus locatifs, à condition d'opter pour le régime réel d'imposition. Ces charges comprennent un large éventail de dépenses, telles que les intérêts d'emprunt, la taxe foncière, les frais de gestion, les travaux d'entretien et de réparation, ainsi que les assurances.

La déduction des charges est un levier fiscal puissant qui permet de réduire le montant des revenus locatifs nets soumis à l'impôt. Pour bénéficier de cette déduction, conservez soigneusement toutes les factures et justificatifs de dépenses. Ces documents servent de preuve en cas de contrôle fiscal et garantissent la validité des déductions effectuées.

Abattement forfaitaire

Le régime micro-BIC est une alternative simplifiée au régime réel pour les loueurs en meublé. Il offre un abattement forfaitaire de 30 % sur les recettes locatives pour la location meublée de tourisme non classée, et de 50 % pour la location meublée classique et de tourisme classée, ce qui signifie que seule une partie des revenus est soumise à l'imposition.

Cependant, le régime micro-BIC, bien qu'attractif par sa simplicité, peut ne pas être le plus avantageux pour tous les investisseurs. L'abattement forfaitaire ne permet pas de déduire les charges réelles ni d'amortir le bien, contrairement au régime réel. Il est donc essentiel de comparer les deux régimes en fonction de la situation spécifique de l'investisseur, notamment en tenant compte du montant des charges et de la valeur d'achat du bien. Cette comparaison permettra de choisir le régime fiscal le plus adapté et potentiellement le plus économique.

Régimes fiscaux du LMNP

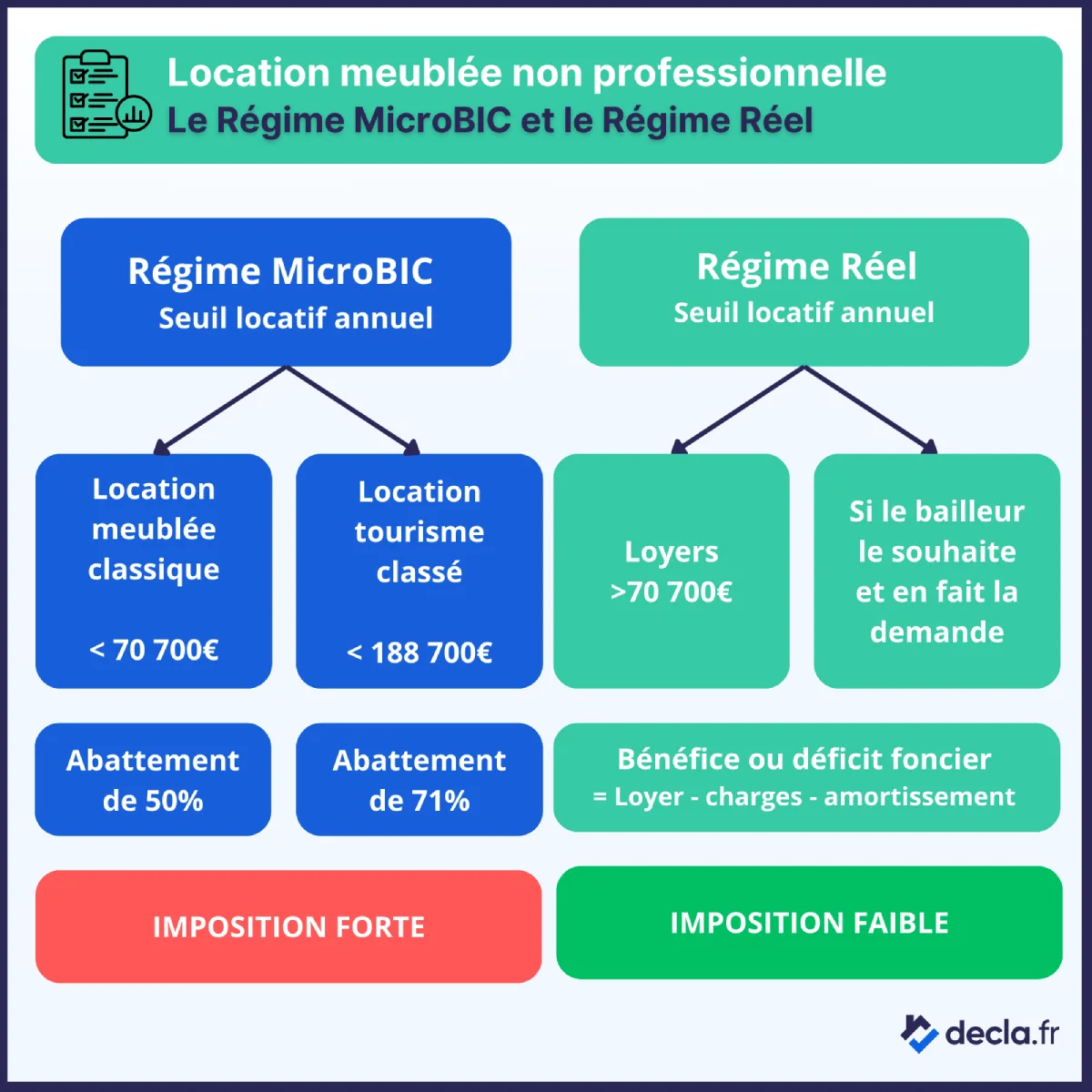

Le régime micro-BIC

Le régime micro-BIC est une option fiscale intéressante pour les investisseurs en location meublée, car il offre une simplification notable de la déclaration des revenus. En choisissant ce régime, vous êtes imposé uniquement sur une partie de vos revenus locatifs, selon le type de location, ce qui est nettement plus avantageux comparé au régime micro-foncier applicable à la location non meublée, où l'imposition se fait sur 70 % des revenus locatifs. Cette réduction de la base imposable rend le régime micro-BIC attractif pour les petits investisseurs ou ceux qui souhaitent une gestion administrative allégée. Cependant, bien qu'il soit simple, le régime micro-BIC est généralement moins optimal que le régime réel d'imposition, qui permet une déduction plus large des charges et des amortissements.

Conditions d'éligibilité

Pour bénéficier du régime micro-BIC, les recettes locatives annuelles ne doivent pas dépasser 15 000 € pour la location meublée de tourisme non classée, et 77 700 € pour la location meublée classique et de tourisme classée. Ces plafonds sont importants car ils déterminent l'éligibilité au régime, et ils s'appliquent à l'ensemble des recettes locatives perçues par le foyer fiscal, indépendamment du nombre de biens loués. Si les recettes dépassent ces seuils, le régime micro-BIC ne sera plus applicable et vous serez automatiquement basculé vers le régime réel d'imposition, qui est plus complexe à gérer mais potentiellement plus avantageux fiscalement.

Abattement forfaitaire

Le régime micro-BIC prévoit un abattement forfaitaire de 30 % sur les recettes locatives pour la location meublée de tourisme non classée, et de 50 % pour la location meublée classique et de tourisme classée, ce qui réduit automatiquement la base imposable. Cet abattement est une simplification importante, permettant aux investisseurs de calculer facilement leur imposition. Toutefois, ce système présente une limite : il ne permet pas de déduire les charges réelles, telles que les frais d'entretien, les intérêts d'emprunt ou les travaux, qui peuvent parfois représenter des montants significatifs. Par conséquent, dans certaines situations, notamment si les charges sont élevées, le régime réel peut s'avérer plus avantageux malgré sa complexité administrative. C'est pourquoi il est essentiel d'évaluer soigneusement les deux régimes en fonction des caractéristiques spécifiques de votre investissement locatif.

Le régime réel simplifié

Le régime réel simplifié est un régime fiscal qui, bien qu'il soit plus complexe à gérer que le régime micro-BIC, offre des avantages fiscaux considérables pour les investisseurs en location meublée. Ce régime permet de déduire un large éventail de charges réelles ainsi que d'amortir le bien immobilier et les meubles, ce qui peut significativement réduire la base imposable des revenus locatifs. Pour ces raisons, il est souvent considéré comme l'option la plus avantageuse pour les propriétaires cherchant à optimiser leur fiscalité.

Déduction des charges réelles

L'un des principaux avantages du régime réel simplifié est la possibilité de déduire les charges réelles supportées dans le cadre de l'activité locative. Contrairement au régime micro-BIC, qui applique un abattement forfaitaire sur les recettes, le régime réel permet de déduire l'intégralité des charges liées à la location, à condition de pouvoir les justifier.

Ces charges peuvent inclure une variété de frais, tels que :

- les intérêts d'emprunt

- la taxe foncière,

- la Cotisation Foncière des Entreprises (CFE)

- les frais de gestion

- les frais de syndic

- l'assurance habitation

- et, dans certains cas, les frais de déplacement directement liés à la gestion du bien.

Amortissement du bien et des meubles

Le régime réel simplifié se distingue particulièrement par la possibilité d'amortir le bien immobilier ainsi que les meubles et équipements. L'amortissement est un mécanisme qui permet de déduire fiscalement une partie de la valeur du logement et des équipements chaque année, en fonction de leur durée de vie. Cette déduction peut souvent avoir pour effet de constater plus de charges que de loyers, ce qui entraîne une absence d'impôt sur les revenus locatifs, notamment dans le cas des locations situées dans les grandes villes où les prix d'acquisition sont élevés.

La déclaration au régime réel ne se contente pas de permettre la déduction des charges courantes ; son principal avantage réside dans la possibilité de déduire un amortissement, c’est-à-dire une fraction du prix d’acquisition du bien. Par exemple, le bien immobilier peut être amorti sur 80 % de sa valeur vénale sur une période allant de 25 à 40 ans. Les meubles, quant à eux, peuvent être amortis sur une période de 5 à 10 ans. De plus, les frais d'acte notarié, les frais d'agence, et les travaux réalisés dans le bien sont également amortissables.

Cet amortissement est souvent qualifié de "charge fictive" car il ne représente pas une dépense réelle, mais il réduit néanmoins la base imposable, permettant ainsi très souvent de rendre l'activité déficitaire sur le plan fiscal. En cas de vente du bien loué, l'éventuelle plus-value sera imposée selon le régime de la plus-value des particuliers, avec réintégration des amortissements pratiqués, ce qui constitue un autre avantage significatif.

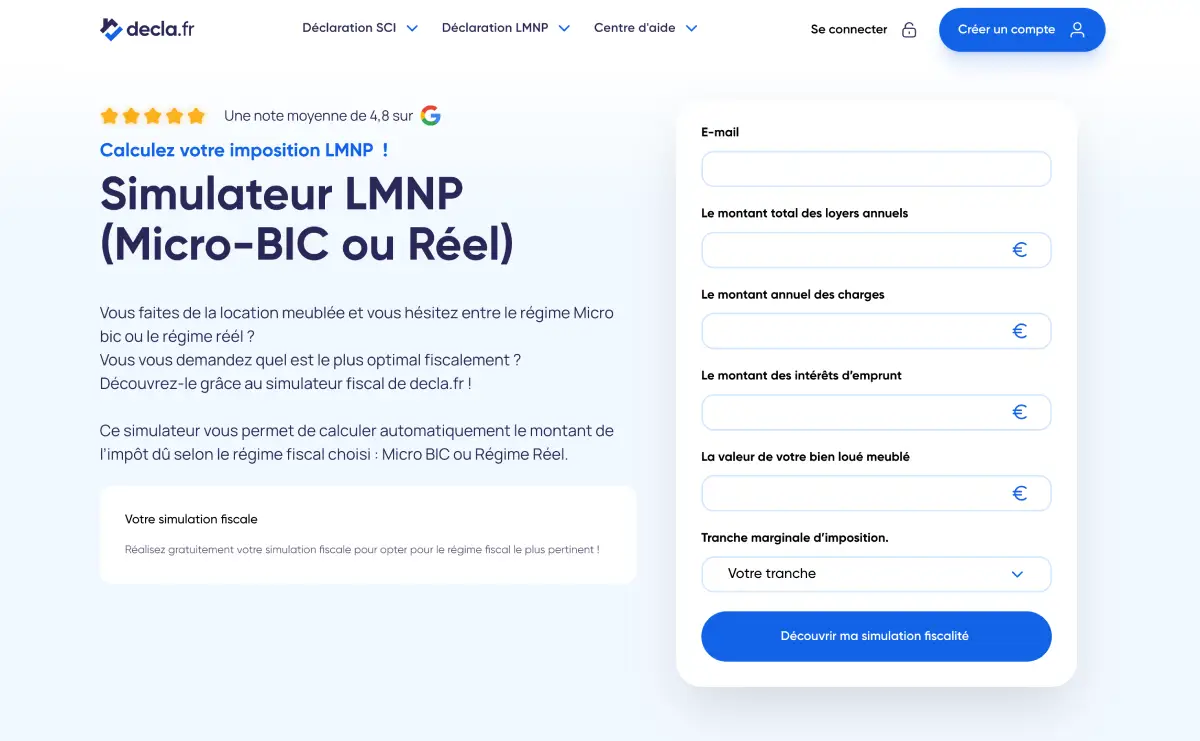

Comment choisir le régime le plus avantageux ?

Le choix entre le régime micro-BIC et le régime réel simplifié dépend de la situation personnelle de l'investisseur et des caractéristiques de son investissement locatif.

Il est conseillé de réaliser une simulation fiscale pour déterminer le régime le plus avantageux.

Comment devenir LMNP ?

Devenir Loueur en Meublé Non Professionnel (LMNP) est une démarche accessible qui peut offrir de nombreux avantages fiscaux et une rentabilité intéressante. Cependant, pour réussir dans cette activité, il est important de suivre certaines étapes clés, allant de l'acquisition du bien immobilier à l'immatriculation officielle.

Étapes pour acquérir et équiper un bien immobilier pour la location meublée

Recherche du bien

La première étape pour devenir LMNP consiste à identifier et acquérir un bien immobilier adapté à la location meublée. Choisissez votre bien selon des critères précis comme l’emplacement, la superficie et le potentiel locatif. Un bien bien situé dans une zone à forte demande locative, comme à proximité des universités, des centres-villes ou des zones touristiques, maximisera vos chances de succès. Il est également important de considérer les attentes des locataires potentiels, en tenant compte des caractéristiques du marché local. Par exemple, dans une zone étudiante, un studio ou un T2 bien aménagé peut être idéal, tandis qu'une région touristique pourrait mieux convenir à un appartement plus grand.

Financement de l'achat

Une fois le bien identifié, il est temps de penser au financement. Vous pouvez financer l'achat par un prêt immobilier classique ou opter pour un prêt spécifique aux investissements locatifs meublés. Comparer les offres de plusieurs établissements bancaires est essentiel pour obtenir les meilleures conditions, notamment en termes de taux d'intérêt, de durée de remboursement, et de conditions d'assurance. Certains prêts spécifiques pour les investissements locatifs offrent des avantages comme des durées de remboursement plus longues ou des conditions plus souples, ce qui peut être bénéfique pour optimiser votre trésorerie.

Équipement du logement

Pour que le bien soit considéré comme une location meublée, il doit être équipé conformément aux exigences légales en vigueur. Cela signifie qu'il doit disposer d'un ensemble de mobilier et d'équipements essentiels pour la vie quotidienne du locataire. Ces éléments incluent des lits, des tables, des chaises, des rangements, ainsi que des équipements de cuisine comme un réfrigérateur, une plaque de cuisson, et des ustensiles. Optez pour des meubles et équipements de qualité pour garantir la satisfaction du locataire et limiter les risques de dégradation. Une bonne qualité d'équipement non seulement améliore l'attrait du bien, mais contribue également à la longévité du mobilier et à la réduction des coûts de remplacement à long terme.

Processus d'immatriculation et obtention du numéro SIRET

Une fois le bien acquis et correctement équipé, il est nécessaire de procéder à l'immatriculation de votre activité de location meublée pour obtenir le statut LMNP. Cette immatriculation doit être effectuée dans les 15 jours suivant le début de l'activité, exclusivement en ligne via le guichet unique de l'INPI, ce qui permet d'obtenir un numéro SIRET, qui identifie votre activité auprès des administrations fiscales.

Cette immatriculation est gratuite et constitue une étape majeure, car elle vous permet non seulement de bénéficier du régime fiscal LMNP, mais aussi de déclarer vos revenus locatifs dans la catégorie des Bénéfices Industriels et Commerciaux (BIC).

Déclaration fiscale LMNP

La déclaration fiscale pour les Loueurs en Meublé Non Professionnels (LMNP) est une étape importante pour optimiser la fiscalité de votre investissement locatif. Elle nécessite une bonne compréhension des régimes fiscaux applicables et des obligations déclaratives spécifiques.

Étapes pour réaliser la déclaration fiscale LMNP

Déclaration des revenus locatifs

La première étape dans la déclaration fiscale LMNP consiste à déclarer les revenus locatifs perçus au cours de l'année. Ces revenus doivent être déclarés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Selon le régime fiscal choisi, soit le régime micro-BIC, soit le régime réel simplifié, la manière de déclarer ces revenus variera. Sous le régime micro-BIC, seul un pourcentage des revenus locatifs sera imposable après un abattement forfaitaire, tandis que sous le régime réel simplifié, l'intégralité des charges réelles et des amortissements peut être déduite avant l'imposition. Il est essentiel de respecter les délais de déclaration fixés par l'administration fiscale et de veiller à joindre tous les documents nécessaires à cette déclaration.

{{banner}}

Déclaration de la TVA (si applicable)

Dans certaines situations, les loueurs en LMNP peuvent être assujettis à la TVA. Cela peut être le cas, par exemple, si vous louez des logements meublés de tourisme classés ou si vous proposez des prestations para-hôtelières. Si vous êtes concerné, vous devrez alors déclarer la TVA collectée et la reverser à l'administration fiscale. De plus, vous pouvez récupérer la TVA sur certains achats liés à votre activité locative. Il est donc important de bien se renseigner sur les conditions d'assujettissement à la TVA et de respecter les obligations déclaratives qui en découlent, notamment en termes de délais et de formulaires spécifiques.

Documents nécessaires

Liasse fiscale

La liasse fiscale est un ensemble de documents comptables et fiscaux indispensables pour les loueurs en LMNP soumis au régime réel simplifié. Cette liasse permet de détailler l'ensemble des revenus locatifs, des charges déductibles, et des amortissements réalisés sur le bien immobilier et les meubles. Elle constitue le socle de la déclaration fiscale et doit être remplie avec précision pour éviter tout redressement fiscal. La liasse fiscale inclut plusieurs états financiers, tels que le bilan, le compte de résultat, et des tableaux annexes, qui reflètent la situation financière de votre activité de location meublée.

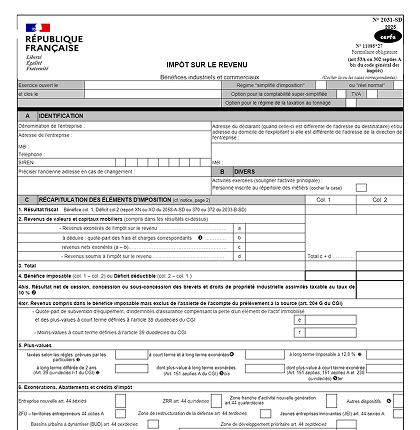

Formulaires 2031 et 2033

Les formulaires 2031 et 2033 sont des documents spécifiques que les loueurs en LMNP doivent remplir lorsqu'ils sont soumis au régime réel simplifié. Le formulaire 2031 est utilisé pour déclarer le bénéfice ou le déficit de l'activité, tandis que le formulaire 2033 détaille les éléments du bilan, du compte de résultat, et les annexes. Ces formulaires permettent de déclarer de manière exhaustive les revenus locatifs, les charges déductibles, et les amortissements, ce qui est essentiel pour calculer l'impôt dû. Comme pour la liasse fiscale, il est essentiel de remplir ces documents avec soin et de respecter les délais de dépôt pour éviter des pénalités de retard ou des erreurs dans l'imposition.

Échéances importantes à respecter en tant que LMNP

Le respect des échéances fiscales est primordial pour assurer une gestion optimale de leur activité locative et éviter toute pénalité ou majoration. Voici les principales échéances à ne pas manquer.

Déclaration annuelle des revenus

La déclaration annuelle des revenus est une obligation incontournable pour tous les loueurs en LMNP. Les revenus locatifs doivent être déclarés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC) chaque année.

La date limite pour cette déclaration dépend généralement de votre département de résidence, mais elle se situe souvent au mois de mai ou juin. Il est essentiel de s'assurer que la déclaration est bien remplie et soumise à temps, car un retard peut entraîner des pénalités de retard et des majorations d'impôt. Si vous avez opté pour le régime réel simplifié, n'oubliez pas de joindre la liasse fiscale et les formulaires 2031 et 2033, qui détaillent vos revenus, charges, et amortissements.

Paiement de la TVA (si applicable)

Si vous êtes assujetti à la TVA, que ce soit pour des locations meublées de tourisme classées ou des prestations para-hôtelières, le paiement de la TVA est une obligation à respecter. En général, la TVA doit être déclarée et payée trimestriellement ou mensuellement, en fonction du régime choisi et du montant de la TVA collectée.

Le respect de ces échéances est important pour éviter des majorations de 10 % sur la TVA due, en cas de retard. Il est aussi possible d'opter pour un régime simplifié, où la TVA est payée annuellement avec des acomptes trimestriels.

Autres échéances fiscales

Outre la déclaration des revenus et le paiement de la TVA, d'autres échéances fiscales peuvent s'appliquer, comme le paiement de la Cotisation Foncière des Entreprises (CFE) qui est généralement dû au 31 décembre de chaque année.

Pour les loueurs en LMNP soumis au régime réel, il est également nécessaire de déposer la déclaration de résultat avant la fin du mois de mai de l'année suivant celle de la perception des revenus.

Importance du respect des échéances

Le respect des échéances fiscales est essentiel pour éviter les désagréments financiers liés aux pénalités et majorations. Celles-ci peuvent rapidement s'accumuler si les déclarations et paiements ne sont pas effectués à temps.

Pour les investisseurs en LMNP, la rigueur dans le suivi des échéances est non seulement une obligation légale, mais aussi une condition sine qua non pour optimiser la gestion de leur investissement locatif.

Il est donc vivement conseillé de consulter les dates spécifiques qui s'appliquent à votre situation. Pour vous simplifier la tâche et garantir une gestion optimale de vos obligations fiscales, vous pouvez faire appel à un service spécialisé comme Decla.fr, qui se charge de toutes les démarches fiscales pour vous, assurant ainsi que vous respectez toutes les échéances sans tracas.

Notre service de gestion LMNP

Notre service de gestion pour les Loueurs en Meublé Non Professionnels (LMNP) est conçu pour vous faciliter la vie en vous offrant une solution complète et optimisée pour toutes vos obligations fiscales. Nous comprenons que la déclaration fiscale peut être complexe et chronophage, c'est pourquoi nous mettons à votre disposition des outils puissants et un accompagnement personnalisé pour vous aider à maximiser les avantages fiscaux de votre investissement.

Outils d'aide à la déclaration fiscale

Nos outils d'aide à la déclaration fiscale sont spécialement conçus pour simplifier vos démarches déclaratives et minimiser les risques d'erreur.

Parmi ces outils, vous trouverez un simulateur fiscal qui vous permet d'estimer vos impôts en fonction de vos revenus locatifs et des charges déductibles. Nous offrons également un générateur de liasse fiscale qui compile automatiquement les informations nécessaires à votre déclaration, vous épargnant ainsi un travail fastidieux et technique.

Fonctionnalités de notre plateforme pour la déclaration fiscale

Calcul automatique des amortissements : L'une des fonctionnalités phares de notre plateforme est le calcul automatique des amortissements du bien immobilier et des meubles. En prenant en compte la durée de vie et la valeur résiduelle des actifs, notre système détermine précisément les montants à amortir chaque année. Ce calcul est essentiel pour optimiser votre fiscalité, car il permet de réduire la base imposable des revenus locatifs, augmentant ainsi vos économies d'impôt.

Génération de la liasse fiscale : Notre plateforme simplifie également la création de la liasse fiscale, un ensemble de documents essentiels pour les loueurs soumis au régime réel simplifié. En fonction des informations que vous renseignez, notre système génère automatiquement tous les états financiers nécessaires pour votre déclaration de revenus, tels que le bilan, le compte de résultat, et les annexes. Cette fonctionnalité non seulement vous fait gagner du temps, mais elle réduit aussi considérablement le risque d'erreur, vous assurant ainsi une déclaration fiscale conforme et optimisée.

Avec notre service de gestion LMNP, vous avez accès à des outils performants et un accompagnement de qualité, vous permettant de gérer sereinement votre investissement locatif tout en bénéficiant de tous les avantages fiscaux offerts par le statut de LMNP.

Optimisation de votre investissement LMNP

Maximiser la rentabilité de votre investissement en Loueur en Meublé Non Professionnel (LMNP) nécessite une stratégie réfléchie et une gestion proactive. Voici quelques conseils pour tirer le meilleur parti de votre bien immobilier et optimiser vos revenus locatifs.

Choix du type de location (étudiant, saisonnier, etc.)

Le type de location que vous choisissez peut avoir un impact majeur sur la rentabilité de votre investissement locatif. Que vous optiez pour une location étudiante, saisonnière, ou de longue durée, une analyse des besoins du marché local et une bonne compréhension des attentes des locataires potentiels est nécessaire.

Par exemple, une location étudiante peut offrir une stabilité de revenus avec un taux d’occupation élevé pendant l’année universitaire, tandis qu’une location saisonnière peut générer des revenus plus élevés, mais avec une gestion plus intensive et une possible vacance locative en basse saison. Adapter votre stratégie locative à la demande locale est essentiel pour maximiser vos revenus et minimiser les périodes de vacance.

Gestion des charges et des vacances locatives

Une gestion rigoureuse des charges et des vacances locatives est indispensable pour optimiser la rentabilité de votre investissement LMNP. Il est recommandé de mettre en place un budget prévisionnel qui prend en compte l’ensemble des dépenses récurrentes, telles que la maintenance, les réparations, les charges de copropriété, et les frais de gestion. De plus, pour minimiser les périodes de vacance locative, vous pouvez adopter des stratégies telles que la fixation de tarifs attractifs, l’ajout de services à valeur ajoutée (comme l’accès à Internet ou des services de nettoyage), et une bonne gestion de la relation locataire. Ces efforts contribuent à maintenir un taux d’occupation élevé et à maximiser vos revenus locatifs.

Conclusion

En d’autres termes, le statut de loueur en meublé non professionnel LMNP, vous permet de déduire de vos recettes, la quasi totalité des charges afférentes à votre activité de location meublée. De tout évidence, c'est difficilement possible de trouver un régime fiscal équivalent, tant le régime du LMNP s’apparente à un cadeau offert par l’Administration Fiscale. Notre plateforme vous accompagne dans la déclaration LMNP, en vous proposant des outils et services exclusifs pour optimiser votre investissement locatif meublé.

Sources :

- Service-public.fr : Location meublée - Régime fiscal

- Impots.gouv.fr : Loueur en meublé non professionnel (LMNP)

- Bofip.impots.gouv.fr : Location meublée - Champ d'application et modalités d'imposition

En utilisant les services de notre plateforme, vous bénéficierez d'un accompagnement personnalisé et d'outils exclusifs pour optimiser votre investissement locatif meublé et faciliter la déclaration LMNP.

FAQ

En évoluant vers le statut de loueur en meublé professionnel (LMP), il est possible de bénéficier d'avantages fiscaux supplémentaires, tels que la possibilité de déduire le déficit foncier sur le revenu global. Toutefois, prenez le temps d’étudier les deux statuts avant de faire un choix, car le régime LMP implique également des obligations déclaratives et comptables plus lourdes.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !