Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

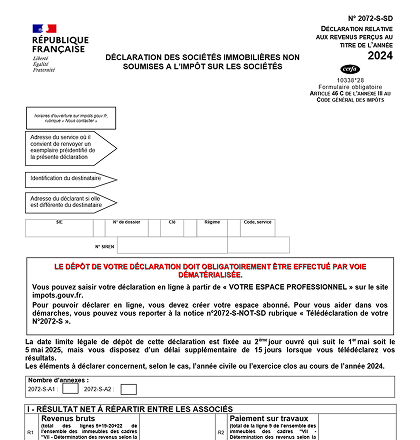

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Les différences entre LMNP et LMP ?

Les loueurs de logements meublés ont le choix entre deux statuts différents pour mettre en location leurs biens :

Quelles sont les différences entre les statuts de LMNP et LMP ? Quels sont les avantages et les inconvénients de chacun de ces deux statuts ? Nous vous proposons un comparatif dans cet article.

Introduction aux statuts LMP et LMNP

Comment définir les statuts de LMNP et LMP ?

Qu’il s’agisse du statut de LMNP ou LMP, la location meublée doit nécessairement être effectuée dans un logement à usage d’habitation qui est meublé. Par ailleurs, l’activité de location meublée devra faire l’objet d’une immatriculation auprès de l’INPI. Cela permet d’être dans la légalité, de choisir votre statut fiscal et de recevoir votre numéro SIRET. Même si vous n’êtes pas considéré comme une entreprise, celui-ci est indispensable.

Mais alors, comment savoir sous quel statut est exercée l’activité de location meublée ? LMNP ou LMP ?

LMNP VS. LMP : Conditions d’accès

Le statut de LMP est automatiquement attribué à un bailleur dont les recettes locatives sont :

- Supérieures à 23 000 euros TTC par année civile ;

- Et, supérieures aux autres revenus d’activité du foyer.

Le bien loué doit être à usage d’habitation et décent. Il doit également comporter le mobilier nécessaire pour être qualifié de logement meublé.

En revanche, si l’une de ces conditions n’est pas remplie, le loueur sera sous le statut LMNP.

Source : Article 155, IV du Code Général des Impôts (CGI)

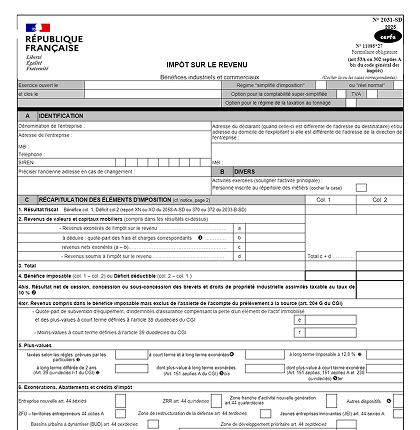

LMNP VS. LMP : Régime fiscal

La location meublée est considérée comme une activité commerciale. Pour ces deux statuts, vous aurez le choix entre deux régimes fiscaux :

- Le régime micro-BIC pour les locations meublées dont les recettes sont inférieures à 77 700 euros par an.

- Le régime réel que vous pouvez choisir si ce statut est plus avantageux.

Le régime fiscal en LMNP qui est le plus avantageux est le régime réel et c’est également souvent le cas pour le LMP. Ce statut permet de déduire l’ensemble des charges ainsi que d’amortir la valeur du logement et les travaux. En micro-BIC, seul un abattement forfaitaire de 50 % est proposé, mais les charges et les amortissements ne sont pas déductibles.

Source : Article 50-0 du CGI

LMNP VS. LMP : TVA et récupération

Pour les deux statuts, les conditions sont les mêmes. Par défaut, la TVA en LMNP comme en LMP n’est pas payée par les loueurs de meublés. Elle n’est donc pas récupérable. Cependant, proposer des services supplémentaires de manière régulière à vos locataires vous rapproche des prestations de l’hôtellerie. Dans cette situation, il s’agit d’activité para-hôtelière et vous êtes donc assujetti à la TVA.

Vous pouvez alors récupérer la TVA, y compris sur l’achat de votre bien immobilier. Dans ce cas, vous devez adresser une demande de récupération de la TVA à votre centre des impôts après votre immatriculation. Si celle-ci est acceptée à réception des justificatifs, il faut ensuite faire une demande de remboursement. Comptez entre 15 jours et 6 mois pour percevoir un remboursement.

Source : Article 261 D, 4° du CGI

LMNP VS. LMP : Amortissement et déficit

Si vous êtes au régime réel, vous pouvez déduire les amortissements de vos recettes locatives. Cela concerne tout d’abord le bien immobilier lui-même. En effet, la valeur de la construction du bien diminuée du terrain (soit environ 20 %) peut être amortie sur 25 à 75 ans. Les travaux réalisés peuvent être amortis sur 10 à 20 ans selon leur nature et le mobilier sur 5 à 10 ans.

Pour en savoir plus, vous pouvez consulter notre article sur l’amortissement LMNP.

Quant au déficit comptable généré au cours de l’activité de location meublée, sa déduction diffère en fonction du régime applicable :

- En LMP, le déficit constaté est déductible sans limitation de montant : il peut être imputé sur le revenu global du foyer fiscal. Si le revenu global du foyer est insuffisant, le déficit pourra être reporté les 6 prochaines années.

- En LMNP, il n’est pas possible d’imputer son déficit sur le revenu global. Ainsi, le déficit subi au cours d’une année est imputable uniquement sur les bénéfices ultérieurs et reporté durant 10 ans.

Sources : Articles 39, 39 C et 156, I-1° ter du CGI

LMNP VS. LMP : Transmission du patrimoine immobilier

Le patrimoine immobilier en LMNP ou LMP peut être transmis. Toutefois, les deux statuts ne sont pas imposés de la même manière sur les plus-values.

En LMNP, vous relevez du régime des plus-values immobilières des particuliers. Seules les cessions à titre onéreux entraînent une imposition. Aucune imposition n’est donc requise dans le cas d’une donation, d’une succession ou d’un démembrement.

En revanche, en LMP, le régime est celui des plus-values immobilières professionnelles. Cela signifie que dans le cadre d’une vente comme d’une succession ou d’une donation, vous êtes imposé sur la plus-value constatée entre la valeur vénale et la valeur comptable du bien. Il est possible d’obtenir une exonération totale ou partielle de cet impôt sur les plus-values. C’est uniquement le cas si vos recettes locatives sont inférieures à 90 000 euros (ou partielle pour un chiffre d'affaires compris entre 90 000 € et 126 000 €) et que votre activité est exercée depuis au moins 5 ans.

En LMNP (Loueur en Meublé Non Professionnel), les plus-values immobilières sont régies par le régime des particuliers. Cela signifie que seules les cessions à titre onéreux, comme les ventes, entraînent une imposition sur les plus-values. En revanche, aucune imposition n'est requise en cas de donation, de succession ou de démembrement.

En LMP (Loueur en Meublé Professionnel), les plus-values immobilières relèvent du régime des professionnels. Cela implique que les plus-values réalisées lors de ventes, de successions ou de donations sont imposées. L'imposition se base sur la différence entre la valeur vénale (prix de marché) et la valeur comptable (valeur inscrite en comptabilité) du bien.

Cependant, une exonération totale ou partielle de l'impôt sur les plus-values est possible dans certaines conditions. Pour bénéficier d'une exonération totale, vos recettes locatives doivent être inférieures à 90 000 euros et votre activité doit être exercée depuis au moins cinq ans. Une exonération partielle est également envisageable pour un chiffre d'affaires compris entre 90 000 et 126 000 euros.

LMNP VS. LMP : Risques et inconvénients

Les inconvénients du statut de LMNP sont les suivants :

- Le remboursement de la TVA en cas de vente : la somme remboursée pour l’achat en LMNP ne vous appartient définitivement que si le logement est exploité 20 ans. Si vous souhaitez revendre le logement avant, vous devrez rembourser une partie de la TVA au prorata du temps restant.

- En cas de décès, le patrimoine peut être transmis. Cependant, les impôts peuvent être conséquents par la suite et dépasser la rentabilité locative.

- Le régime réel est plus avantageux, mais sa comptabilité est complexe.

- La durée de l’amortissement est limitée.

- La revente est plus longue si le logement est en résidence de services.

Les inconvénients du statut de LMP sont :

- Des conditions strictes en termes de recettes risquent d’entraîner une perte du statut si elles ne sont pas respectées.

- Le paiement de cotisations sociales de 25 à 35 % sur les bénéfices.

- Si vos revenus ne dépendent que de la location de meublés, le risque de vacance est à prendre en compte. Si les logements restent inoccupés de longs mois, vous ne percevrez pas de recettes locatives. C’est aussi ce qui risque de vous faire perdre votre statut.

- Les déficits du LMP sont pris en compte sur le revenu global.

{{banner}}

LMNP ou LMP : finalement lequel choisir ?

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !