Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

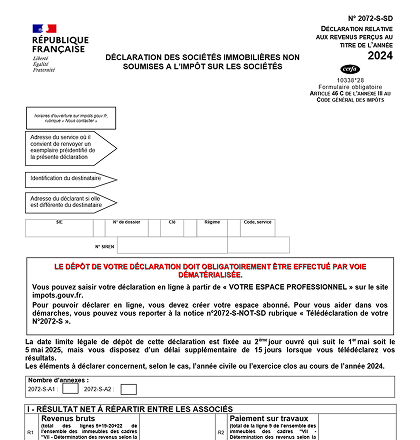

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP : Régime réel ou Micro BIC ?

Vous êtes propriétaire d’un bien immobilier et vous avez fait le choix de louer en meublé. Mais alors quelle fiscalité choisir ? Faut-il opter pour le régime micro-BIC ou bien pour le régime réel. Il est nécessaire de faire le bon choix qui sera fiscalement déterminant. Afin de vous éclairer, nous vous expliquons tout dans cet article !

La première chose à savoir lorsque vous décidez de mettre un logement en location meublée est que les loyers que vous allez percevoir vont constituer des Bénéfices Industriels et Commerciaux (BIC) et non des Revenus Fonciers (RF) comme c’est le cas lorsque vous faites de la location nue. (Source : Article 155, IV du Code Général des Impôts)

S’agissant des BIC, il existe deux régimes pour les déclarer :

-Le régime micro-BIC ;

-Ou, le régime réel.

Avantage du régime micro-BIC

L’avantage du régime micro-BIC réside dans sa simplicité. Vous pouvez bénéficier de ce régime si vos recettes locatives annuelles sont inférieures à 77 700€ pour une location meublée classique, ou inférieures à 15 000€ pour une location meublée de tourisme non classée, selon la Loi de finances pour 2025. (Source : Article 50-0 du CGI)

Dans cette situation, vous pourrez bénéficier d’un abattement forfaitaire de 50% pour une location meublée classique ou une location meublée de tourisme classée, tandis que pour une location meublée de tourisme non classée, l'abattement est de 30%. (Source : Article 50-0 du CGI)

Dans cette situation, vous serez imposé dans votre tranche d’imposition sur la moitié des loyers, charges comprises, que vous allez percevoir. Vous serez également soumis aux Prélèvements Sociaux (PS) qui correspondent à la CSG-CRDS à hauteur de 17,2%.

Au niveau de vos obligations déclaratives, il n’y a pas plus simple ! Vous aurez simplement une case à remplir sur votre déclaration d’impôt sur le formulaire 2042 C-PRO.

Cette simplicité est avantageuse mais présente un inconvénient. Fiscalement l’option pour le régime Micro-BIC est nettement moins favorable fiscalement que le choix du régime réel.

Exemple : M. Dupont perçoit 15.000€ de loyers par an (charges comprises). Sur la base d’une tranche marginale d’imposition de 30%, celui-ci paiera chaque année un montant d’impôt de 3.540€. Ce qui vous en conviendrez n’est pas négligeable !

Pour optimiser réellement la fiscalité de votre location meublée, vous avez tout intérêt à opter pour le régime réel.

N.B. : vous noterez que le régime réel à vocation à s’appliquer par défaut si vos recettes locatives (charges comprises) sont supérieures à 77 700€ (ou 15 000€ pour les meublés de tourisme non classés). Néanmoins, vous avez toujours la possibilité d’opter pour ce régime quand bien même vos recettes annuelles sont inférieures à ce seuil.

Avantage du régime réel

L’avantage du régime réel réside quant à lui dans la possibilité de déduire l’ensemble de vos charges pour leur montant réel et à condition que celles-ci soient justifiées (assurance, taxe foncière, intérêts d’emprunt, abonnements d’électricité, eau, téléphonie, abonnement internet qui serait compris dans le loyer, frais de comptabilité, frais de négociation, frais d’agence immobilière et frais de notaires). (Source : Article 39 du CGI)

Aussi, l'atout majeur de l'option au régime réel pour un LMNP réside dans la possibilité d’amortir la valeur du logement (hors terrain), la valeur des gros travaux mais également celle du mobilier. Ce qui en fait l’atout majeur et qui va vous permettre de réduire fortement l’imposition de vos revenus de location, si ce n'est de le supprimer totalement ! (Sources : Article 39 du CGI, Article 50-0, 4 du CGI)

{{banner}}

Vous noterez que le logement, et non le terrain sur lequel celui-ci est édifié, est généralement amorti sur une période d’environ 30 ans. La particularité de l’amortissement du logement est qu’il est pratiqué par composant. Il faut donc plusieurs amortissements pour le gros œuvre, le second œuvre, les finitions, la toiture, l’étanchéité, etc... (Source : Article 39 du CGI)

S’agissant des gros travaux, ils seront généralement amortis sur 10 ans et le mobilier sur 5 ans. Les frais de négociation, d’agence immobilière et frais de notaire que vous avez supporté au moment de l’acquisition de votre bien peuvent également faire l’objet d’un amortissement.

Reprenons notre exemple précédent à titre de comparaison :

Pour rappel, dans notre exemple M. Dupont fait l’acquisition d’un appartement d’environ 25m², acheté 310.000€ et loué meublé pour 1.250€/mois (charges comprises).

Il supporte des frais d’acquisition de 23.000€, les charges annuelles s’élèvent à 5.000€ et il investit dans du mobilier et des équipements pour 4.000€.

Tableau comparatif Micro-BIC VS Réel

*Sur la base d’une Tranche marginale d’imposition à 30%

Par conséquent, vous constatez que le régime réel est bien plus avantageux que le régime Micro-Bic.

L’option pour le régime réel vous permettra de ne pas être imposé sur les loyers que vous allez percevoir de votre activité de location meublée pendant au minimum 10 ans, et ce dans l'immense majorité des cas ! (Source : Article 39 du CGI)

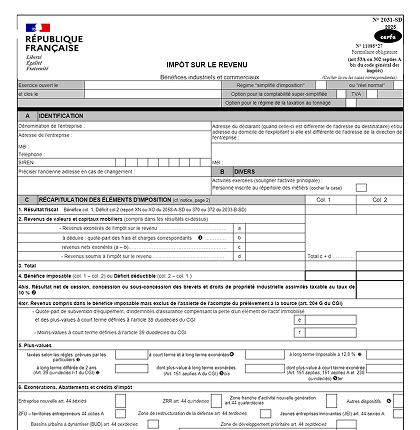

Toutefois, veuillez noter que l’application du régime réel, appel à davantage d’obligations. S’agissant des obligations comptables, vous devez impérativement tenir une comptabilité et établir des tableaux d’amortissement, un bilan ainsi qu’un compte de résultat. Il existe également des obligations déclaratives. En effet, vous devez chaque année établir une déclaration n°2031 ainsi que ces annexes. Vous devrez télétransmettre la liasse fiscale à l’Administration fiscale et reporter le résultat sur votre déclaration personnelle de revenus sur le formulaire 2042 C-PRO. (Source : Article 50-0, 4 du CGI)

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !