Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Comment déclarer plusieurs biens LMNP en 2026 ?

- Immatriculation obligatoire pour chaque bien : déclaration via le guichet unique (INPI) dans les 15 jours, un seul SIREN mais un SIRET par adresse (exception si mêmes appartements au même immeuble) ; la date de début d'activité (achat ou début des travaux) est un levier d'optimisation.

- Toutes les recettes et charges de vos biens LMNP se consolident : vous constituez une seule "entreprise" fiscale et le même régime (micro‑BIC ou réel) s'applique à l'ensemble — impossible de panacher les régimes.

- Régime Micro‑BIC : simplicité — reportez la somme des loyers sur la 2042 C‑PRO, abattement forfaitaire appliqué automatiquement ; attention aux plafonds (ex. 77 700 € / 15 000 € selon type) qui, s’ils sont dépassés, entraînent le passage au réel.

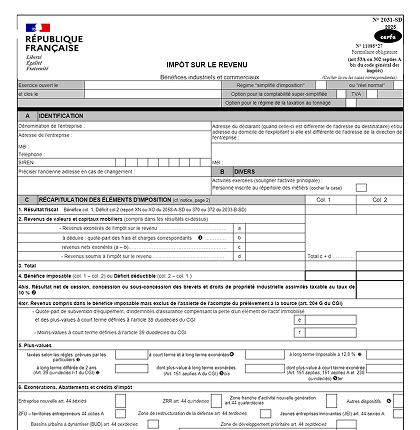

- Régime Réel : tenue de comptabilité obligatoire, déduction des charges réelles (intérêts, taxes, assurances, gestion, travaux) et amortissements ventilés par bien ; établir la liasse 2031 (et annexes) puis reporter le résultat sur la 2042 C‑PRO.

- Surveillez le basculement LMP (recettes > 23 000 € et supérieures aux autres revenus du foyer), conservez justificatifs et tableaux d'amortissement pour chaque bien, et choisissez entre gestion DIY, expert‑comptable ou solution en ligne selon la complexité de votre portefeuille.

Vous avez investi dans plusieurs biens en location meublée et la période de la déclaration fiscale approche à grands pas ? Si la fiscalité du Loueur en Meublé Non Professionnel (LMNP) est avantageuse, la gestion de plusieurs logements peut vite devenir un casse-tête administratif. Faut-il une déclaration par appartement ? Comment choisir le bon régime fiscal pour l'ensemble de votre patrimoine ? Rassurez-vous, avec une bonne organisation et les bonnes informations, déclarer plusieurs biens LMNP est tout à fait gérable. Suivez ce guide pratique pour aborder vos obligations sereinement et optimiser votre imposition.

L'immatriculation : une étape fondatrice pour chaque bien

Avant même de penser à la déclaration de revenus, la première étape administrative consiste à immatriculer votre activité de loueur en meublé. Cette démarche est obligatoire et doit être réalisée pour chaque bien que vous mettez en location.

L'obtention d'un numéro SIRET par logement

Depuis le 1er janvier 2023, toute activité de location meublée, même non professionnelle, doit être déclarée via le guichet unique de l’Institut National de la Propriété Industrielle (INPI). Cette démarche doit être effectuée dans les 15 jours suivant le début de votre activité.

- Le numéro SIREN : Si c'est votre toute première activité indépendante, cette immatriculation vous permettra d'obtenir un numéro SIREN. Composé de 9 chiffres, il vous identifie en tant que personne exerçant une activité économique. Ce numéro est unique et vous suivra pour toutes vos activités non salariées.

- Le numéro SIRET : Pour chaque bien immobilier mis en location meublée, l'administration vous attribuera un numéro SIRET. Il est composé des 9 chiffres de votre SIREN, suivis de 5 chiffres identifiant l'établissement (NIC).

Concrètement, vous aurez un seul SIREN mais plusieurs SIRET si vos biens sont situés à des adresses différentes. Le premier bien déclaré sera votre "établissement principal", les suivants seront des "établissements secondaires".

Exception notable : Si vous possédez plusieurs appartements meublés dans le même immeuble (à la même adresse), un seul numéro SIRET suffit généralement pour l'ensemble des logements de cet immeuble.

Le choix stratégique de la date de début d'activité

La date de début d'activité que vous déclarez sur le site de l'INPI n'est pas anodine, surtout si vous envisagez le régime réel. Elle ne correspond pas forcément à la date d'arrivée du premier locataire.

- En cas d'acquisition : Vous pouvez choisir la date de signature de l'acte authentique chez le notaire. Cela vous permet, au régime réel, de déduire immédiatement les frais d'acquisition (frais de notaire, commission d'agence).

- En cas de travaux : Si vous réalisez des travaux avant la mise en location, vous pouvez indiquer comme date de début d'activité le début des travaux. Vous pourrez ainsi déduire ces dépenses de vos futurs revenus locatifs.

Choisir la bonne date pour immatriculer votre activité LMNP est donc votre premier levier d'optimisation fiscale.

Un seul investisseur, une seule fiscalité : la consolidation des revenus

Même si vous disposez de plusieurs numéros SIRET, il est essentiel de comprendre que pour l'administration fiscale, vous ne constituez qu'une seule et unique entreprise de location meublée. Toutes vos recettes et charges issues de vos différents biens LMNP doivent être consolidées pour la déclaration d'impôt.

Cela a une conséquence majeure : le régime fiscal que vous choisissez (Micro-BIC ou Réel Simplifié) s'applique à l'ensemble de vos biens en location meublée. Il est impossible de panacher les régimes, par exemple en déclarant un bien au micro-BIC et un autre au réel. Ce choix stratégique doit donc être mûrement réfléchi en analysant la rentabilité globale de votre parc immobilier.

Quel régime fiscal choisir avec plusieurs biens LMNP ?

Le choix du régime d'imposition est la clé de voûte de votre optimisation fiscale. Avec plusieurs biens, les calculs deviennent plus complexes, mais les gains potentiels sont aussi plus importants.

Le régime Micro-BIC : la simplicité, mais attention aux seuils cumulés

Le régime micro-BIC est le régime par défaut. Sa simplicité est son principal atout : vous déclarez le montant total de vos loyers bruts (charges comprises) perçus sur l'ensemble de vos biens, et l'administration fiscale applique un abattement forfaitaire pour charges.

Cependant, avec plusieurs biens, vous devez être particulièrement vigilant aux plafonds de revenus, car ce sont vos recettes totales qui sont prises en compte.

Le régime Réel Simplifié : l'optimisation par la déduction et l'amortissement

Avec plusieurs biens, le régime réel devient très souvent l'option la plus avantageuse. Il vous permet de déduire de vos loyers l'ensemble des charges réellement supportées pour leur mise en location.

Voici une liste non exhaustive des charges déductibles :

- Intérêts d'emprunt et frais de dossier bancaire

- Taxes (taxe foncière, CFE)

- Primes d'assurance (propriétaire non-occupant, loyers impayés)

- Frais de gestion locative (agence, portails d'annonces)

- Factures d'entretien et de petites réparations

- Charges de copropriété

- Frais de comptabilité

Mais le principal avantage du régime réel, surtout avec un patrimoine conséquent, est l'amortissement. Il s'agit d'une charge "fictive" sur le plan comptable qui vous permet de déduire chaque année une partie de la valeur de vos biens immobiliers et de leur mobilier. Ce mécanisme permet très souvent de réduire votre résultat fiscal à zéro, voire de créer un déficit reportable sur les années suivantes. Vous ne payez donc aucun impôt sur vos revenus locatifs pendant de nombreuses années.

Pour bénéficier de ce régime, la tenue d'une comptabilité est obligatoire. Vous devez suivre les recettes, les charges et les amortissements pour chaque bien séparément. C'est là que la gestion peut se complexifier. Pour simplifier cette démarche sans passer par un expert-comptable coûteux, des plateformes en ligne comme la nôtre vous permettent de piloter votre comptabilité et de générer votre liasse fiscale en toute autonomie.

La déclaration pas à pas : formulaires et obligations comptables

Une fois votre régime fiscal choisi, voici comment procéder concrètement pour votre déclaration annuelle.

Déclarer au régime Micro-BIC

La démarche est simple :

- Additionnez l'ensemble des loyers charges comprises perçus pour tous vos biens sur l'année N.

- Reportez ce montant total dans votre déclaration de revenus personnelle, sur le formulaire complémentaire n°2042 C-PRO, dans la section "Revenus des locations meublées non professionnelles", aux lignes 5ND, 5OD ou 5PD selon votre situation.

L'administration fiscale calculera elle-même l'abattement et le revenu imposable.

Déclarer au régime Réel

La procédure est plus détaillée et requiert de la rigueur. Elle se fait en deux temps.

1. La tenue de la comptabilité et l'établissement de la liasse fiscale

Tout au long de l'année, vous devez conserver tous les justificatifs et tenir une comptabilité précise pour chaque bien, incluant :

- Le suivi des loyers encaissés.

- Le suivi des charges déductibles.

- Le calcul et le suivi des tableaux d'amortissement pour chaque bien et chaque composant (immobilier, mobilier, travaux).

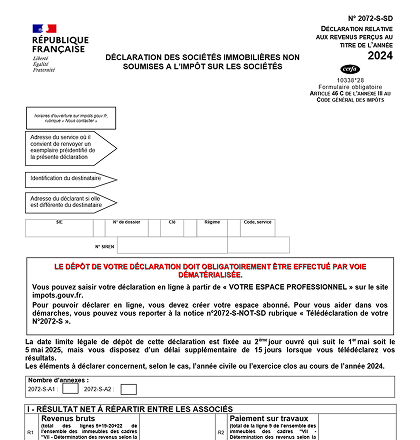

À partir de ces éléments, vous devez remplir une déclaration professionnelle, appelée liasse fiscale. Pour le LMNP au réel simplifié, elle se compose principalement du formulaire 2031 et de ses annexes 2031-ter. C'est dans ce document que vous consoliderez les résultats de tous vos biens pour déterminer votre bénéfice ou votre déficit global.

2. Le report du résultat sur votre déclaration de revenus

Une fois la liasse fiscale établie, vous devez reporter le résultat final (bénéfice ou déficit) sur votre déclaration personnelle 2042 C-PRO, dans la section "Revenus des locations meublées non professionnelles", mais cette fois dans les cases dédiées au régime réel (lignes 5NA/5NK pour un bénéfice, 5NY/5NZ pour un déficit).

Attention au passage en statut LMP

Lorsque vous cumulez les revenus de plusieurs biens, vous devez surveiller deux seuils qui pourraient vous faire basculer du statut de LMNP (Non Professionnel) à celui de LMP (Professionnel) :

- Vos recettes locatives annuelles totales dépassent 23 000 €.

- Ces recettes dépassent les autres revenus d'activité de votre foyer fiscal.

Si ces deux conditions sont réunies simultanément, vous passez LMP. Ce changement de statut a des conséquences fiscales et sociales importantes (cotisations sociales, régime des plus-values, etc.). Il est donc crucial de suivre attentivement ces seuils de bascule vers le LMP.

La gestion déclarative de plusieurs biens en LMNP demande de la méthode, mais les avantages fiscaux, notamment via le régime réel, en valent largement la peine. En centralisant vos informations et en utilisant des outils adaptés, vous transformez une contrainte administrative en un puissant levier d'optimisation pour votre patrimoine immobilier.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !