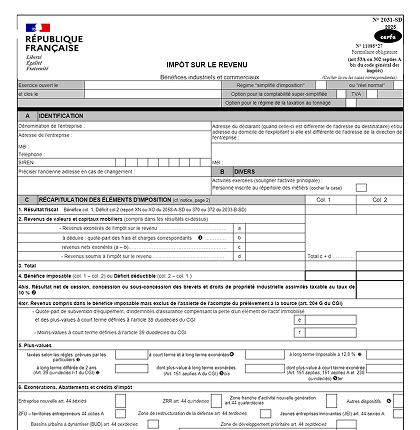

Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

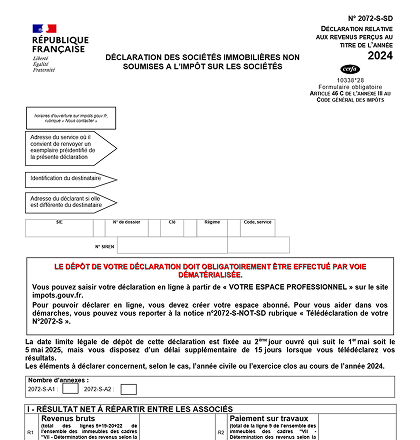

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

La fiscalité dans le secteur de l'immobilier : 10 choses à savoir

La fiscalité immobilière doit être maîtrisée par tout investisseur. En effet, grâce à de nombreux dispositifs et selon le statut adopté, l’imposition peut être plus légère. Connaître les bases de la fiscalité de l’immobilier locatif est donc essentiel avant de réaliser un placement. Dans cet article, découvrez 10 choses à savoir avant d’investir dans l’immobilier.

Introduction à la fiscalité immobilière

Qu’est-ce que la fiscalité immobilière ? Il s’agit de toutes les règles qui régissent l’imposition des biens immobiliers. Être propriétaire dans le cadre d’un investissement locatif implique de payer des impôts sur les loyers perçus. En outre, différents types d’impôts touchent les investisseurs. Afin d’alléger votre facture fiscale, tout investisseur doit connaître les dispositifs existants. Bien souvent, ces derniers permettent de payer moins d’impôts. De plus, vous pouvez choisir votre statut juridique plus facilement en sachant comment vous serez imposé.

Tout savoir sur la fiscalité immobilière en 10 points

Voici les points clés pour comprendre la fiscalité immobilière.

La taxe foncière

La taxe foncière est un impôt local redevable par tous les propriétaires. Elle est calculée sur la valeur locative cadastrale du bien. Celle-ci définit le loyer annuel potentiel que le propriétaire peut espérer en mettant un logement en location.

Néanmoins, l’acquisition d’un logement neuf ou en VEFA (vente en l’état de futur achèvement) est en principe soumise à la TVA, sauf cas particuliers d’exonération prévus par la réglementation. Il n’existe pas d’exonération automatique de TVA pendant une durée de 2 ans. La récupération de la TVA est possible notamment dans le cadre d’une résidence de services neuve, sous condition de conservation du bien pendant 20 ans.

En savoir plus pour optimiser vos revenus fonciers.

Source : Article 261 D, 4° du Code Général des Impôts (CGI)

Les plus-values immobilières

Quand vous revendez un bien immobilier plus cher que vous ne l’avez acheté, vous réalisez une plus-value immobilière. Or, celle-ci est soumise à un impôt forfaitaire de 19 % sur sa valeur nette après abattements. Il s’y ajoute 17,2 % de prélèvements sociaux, soit une fiscalité globale de 36,2 %. Quant aux plus-values de plus de 50 %, il s’y ajoute une surtaxe de 2 à 6 %.

Source : Article 150 VB du CGI

L’exonération sur les plus-values est possible pour :

- Un bien détenu depuis plus de 22 ans

- Une vente qui ne dépasse pas 15 000 euros

- La vente d’un droit de surélévation

- Un bien échangé durant le remembrement

- Un bien vendu pour la réalisation de logements sociaux

Astuce

Pour déclarer les loyers de la location saisonnière de votre résidence principale ou secondaire, vous devez intégrer le bien à votre activité de location meublée. Cela nécessite de l'immatriculer sur inpi.fr, en utilisant la date de première location comme date d'immatriculation.

La valeur à indiquer est la valeur marchande du bien à cette date. En faisant cela, vous pourrez amortir la valeur du bien chaque année et déduire toutes les charges annuelles, y compris les intérêts d'emprunt, l'électricité, le chauffage, les charges de copropriété et la taxe foncière.

En contrepartie, vous devrez déclarer un loyer fictif pour la période d'occupation personnelle.

Source : Article L123-33 du Code de commerce

Les droits d’enregistrement

Les droits d’enregistrement sont un impôt sur les ventes immobilières. Il est dû par l’acquéreur lors de la signature de la vente. Ces droits sont réglés en même temps que les frais de notaire. Le taux de droit commun est de 5,7 %. Pour obtenir un remboursement d’une partie des droits d’enregistrement, la revente du bien doit être réalisée sous 2 ans.

La taxe d’habitation

Depuis 2023, la taxe d’habitation est supprimée sur les résidences principales si le logement est nu. Elle est payable par le locataire d’un bien meublé occupé plus de 9 mois par an. Si le propriétaire vit dans le logement meublé en dehors des périodes de location, en résidence secondaire ou principale, c’est à lui de régler la taxe d’habitation.

Les dispositifs de défiscalisation

Il existe de nombreux dispositifs de défiscalisation :

- Le statut de LMNP ou loueur de meublé non professionnel concerne la location de logements meublés. La fiscalité du régime réel offre de nombreux avantages : déduction des charges et amortissements sur les recettes locatives. Souvent, l’imposition est très basse, voire nulle.

Source : Article 155, IV du CGI - Le statut de LMP ou loueur de meublé professionnel : les dépenses pour le bien, les charges et intérêts d’emprunt sont déductibles des recettes locatives. Il n’y a aucun plafonnement et ce statut n’est pas soumis à l’IFI (Impôt sur la fortune immobilière).

Source : Article 155, IV du CGI - Le dispositif Pinel : pour un investissement locatif neuf avec un engagement de 6, 9 ou 12 ans, vous pouvez bénéficier d’une réduction d’impôt allant jusqu’à 63 000 euros (montant maximal théorique, soumis à conditions).

Note : Le montant dépend du montant investi, de la durée d’engagement et de la localisation du bien. - La loi Denormandie : destinée à l’immobilier ancien rénové. De nombreux critères sont à respecter pour ces logements, qui doivent redynamiser des villes de taille moyenne dans certaines zones. La réduction d’impôt va également jusqu’à 63 000 euros.

- La loi Censi-Bouvard : dispositif abrogé au 31 décembre 2022, non applicable pour les investissements réalisés en 2025.

Source : Abrogation de l'article 199 sexvicies du CGI - La loi Malraux : réservée aux propriétaires avec une forte imposition et portant sur des biens du patrimoine français à réhabiliter.

- La loi Girardin : appliquée aux investissements locatifs faits en outre-mer. La réduction d’impôt accordée va de 22 à 50 %.

- La nue-propriété ou démembrement : l’achat est limité aux murs du bien ; une tierce personne nommée usufruitier dispose du bien durant 15 à 20 ans. Le propriétaire récupère la pleine propriété au terme, avec une forte décote à l’achat.

Les impôts locaux

Ce sont :

- La taxe foncière

- La taxe d’habitation

- La taxe sur les logements vacants : elle est redevable si vous possédez un logement vacant dans une zone d’urbanisation de plus de 50 000 habitants où l’accès au logement est tendu, ou dans une commune où il y a trop peu de résidences principales

- La redevance d’enlèvement des ordures ménagères : c’est la personne qui habite le bien qui doit s’en acquitter

Les charges déductibles

Vous pouvez déduire de vos revenus fonciers :

- Les frais de gestion du bien

- Les impôts non récupérables, par exemple la taxe foncière

- Les intérêts et les frais d’emprunt

- Les travaux et autres dépenses pour l’entretien du logement

- Les charges locatives si le locataire ne vous les a pas réglées au 31 décembre de l’année suivant son départ

- Les primes d’assurance

- Les indemnités de relogement ou d’éviction d’un locataire

Les règles de location meublée

Si vous vous lancez dans la location meublée, vous devez respecter certaines règles :

- Le logement doit être meublé avec une liste de meubles et d’équipements obligatoires.

Source : Loi n° 89-462 du 6 juillet 1989 et Décret n°2015-981 du 31 juillet 2015 - Le meublé peut être une location classique ou un meublé de tourisme.

- En cas de bail mobilité, le locataire doit être en formation professionnelle, étudiant, en apprentissage, en stage, en mutation professionnelle, en engagement civil ou en mission temporaire. Il ne doit pas occuper le logement plus de 90 jours par an.

- La durée du bail est de 1 an, mais réduite à 9 mois pour un étudiant et de 1 à 10 mois pour un bail mobilité.

- Le dépôt de garantie est de 2 mois maximum pour un bail classique. Il est interdit pour un bail mobilité.

- Selon son statut fiscal, le propriétaire est soumis à l’impôt sur le revenu, aux prélèvements sociaux, à la taxe foncière, au règlement du CFE et parfois aux cotisations sociales.

Les crédits d’impôt

Pour un investissement locatif, le crédit (ou la réduction) d’impôt dépend du type d’investissement engagé. Chaque dispositif a une fiscalité immobilière différente. Voici le taux de réduction en métropole pour chacun d’entre eux :

- Dispositif Pinel : 12 % pour 6 ans, 18 % pour 9 ans (montant maximal théorique jusqu’à 63 000 euros selon conditions)

- Loi Duflot : 18 % pour un investissement achevé en 2019 et résilié entre le 01/01/2013 et le 31/08/2014

- Loi Scellier : entre 4 et 6 %

- Censi-Bouvard : dispositif abrogé au 31 décembre 2022, non applicable pour les investissements réalisés en 2025

Les erreurs à éviter

Quelles sont les erreurs à éviter en fiscalité immobilière ?

- Ne pas déclarer toutes ses recettes locatives : vous risquez une amende de 10 000 euros

- Déclarer vos impôts locatifs en retard : vous risquez une pénalité de 10 %

- Oublier de déduire les charges, amortissements, frais de gestion et autres dépenses liés au bien

- Ne pas conserver les factures pour justifier de ces dépenses déductibles

- Méconnaître la fiscalité spécifique à son statut ou au type de logement loué : les erreurs peuvent entraîner des pénalités ou un redressement fiscal

Focus sur la Loi de Finances 2025 et ses impacts

Chaque année, la nouvelle Loi de Finances peut modifier certains aspects de la fiscalité immobilière. Pour 2025, vous pouvez notamment surveiller :

- Le calcul de la taxe foncière : les valeurs locatives cadastrales peuvent être révisées, impliquant une hausse ou une baisse de votre taxe foncière.

- Les seuils et plafonds des dispositifs de défiscalisation : Pinel, LMNP, Censi-Bouvard, etc. Les modalités peuvent être ajustées (montants d’investissement maximum, durées d’engagement locatif, zones éligibles, etc.).

- Les exonérations temporaires ou exceptionnelles : certaines réductions ou abattements peuvent être reconduits ou modifiés pour 2025, en fonction des objectifs de la politique fiscale.

Bon à savoir : Restez attentif aux annonces gouvernementales et aux publications du Bulletin officiel des Finances publiques (BOFiP) pour connaître précisément les mises à jour en vigueur.

FAQ : vos questions sur la fiscalité immobilière

1. Quels sont les principaux changements en matière de fiscalité immobilière en 2025 ?

La Loi de Finances 2025 prévoit généralement des ajustements sur les valeurs locatives cadastrales (impactant la taxe foncière) ou sur les dispositifs de défiscalisation. Restez informé en consultant régulièrement les textes officiels ou en vous rapprochant d’un professionnel.

2. Comment réduire son impôt sur les revenus locatifs ?

Optez pour le statut adapté (LMNP au régime réel, LMP, etc.), profitez des dispositifs de défiscalisation (Pinel, Denormandie) et n’oubliez pas de déduire un maximum de charges (intérêts d’emprunt, travaux, etc.). Le régime réel permet par exemple d’amortir le bien en location meublée.

3. Quelles sont les obligations fiscales pour les non-résidents possédant des biens en France ?

Les non-résidents sont tenus de déclarer leurs revenus immobiliers perçus en France. Selon les conventions fiscales entre la France et le pays de résidence, l’imposition peut varier. Il est conseillé de vérifier les règles spécifiques et de respecter les échéances déclaratives pour éviter tout redressement.

4. Comment se conformer à la réglementation fiscale immobilière ?

- Déclarez vos revenus locatifs dans les délais

- Choisissez le régime d’imposition le plus adapté (micro-foncier, micro-BIC, régime réel, etc.)

- Conservez toutes vos factures et justificatifs

- Restez informé des évolutions législatives ou faites appel à un expert-comptable

Comment bien optimiser sa fiscalité immobilière ?

Voici quelques conseils pour optimiser votre fiscalité immobilière :

- Location vide : Choisissez un dispositif de défiscalisation adapté à votre projet (ex. Pinel, Denormandie). Ces dispositifs réduisent votre impôt et vous permettent de déduire certaines charges et travaux.

- Location meublée :

- Statut de LMNP en régime réel : possibilité de déduire les charges, certains frais et les travaux des recettes locatives. Vous pouvez également amortir le bien, ce qui rend vos impôts souvent très bas, voire nuls.

Source : Article 155, IV du CGI - Régime micro-BIC : abattement de 50 %, mais impossibilité de déduire réellement vos charges ou de pratiquer des amortissements.

- Statut de LMP : vos charges sont déductibles et, en cas de déficit, celui-ci l’est également. Les amortissements offrent une imposition basse, voire nulle.

Source : Article 155, IV du CGI

- Statut de LMNP en régime réel : possibilité de déduire les charges, certains frais et les travaux des recettes locatives. Vous pouvez également amortir le bien, ce qui rend vos impôts souvent très bas, voire nuls.

{{ banner }}

Conclusion

La fiscalité immobilière en France est riche en dispositifs et réglementations. Chaque investisseur doit comprendre les bases de l’imposition, connaître les avantages offerts par les différents statuts (LMNP, LMP, Pinel, etc.) et respecter ses obligations (taxe foncière, déclaration des loyers, etc.). Les évolutions liées à la Loi de Finances 2025 peuvent impacter votre stratégie d’investissement, d’où la nécessité de se tenir informé.

En suivant ces conseils et en restant vigilant quant aux changements législatifs, vous serez mieux armé pour naviguer dans la fiscalité immobilière et faire des choix judicieux afin d’optimiser vos revenus locatifs.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !