Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Les 10 erreurs à éviter absolument en LMNP et leurs solutions

- Choisissez votre régime fiscal après simulation : le Micro‑BIC est simple mais rarement optimal ; le Réel (amortissements + charges réelles) optimise souvent l’imposition mais impose une comptabilité rigoureuse.

- Surveillez la frontière LMNP/LMP : si vos recettes dépassent 23 000 € et sont supérieures aux autres revenus professionnels de votre foyer, vous basculez en LMP avec cotisations sociales et fiscalité différentes.

- Déclarez votre début d’activité dans les 15 jours (formulaire P0i / guichet unique) pour obtenir un SIRET et notifier votre régime, faute de quoi vous risquez d’être imposé au Micro‑BIC pour l’année.

- Maîtrisez l’amortissement et les charges déductibles : ventilez terrain/bâti/mobilier, conservez tous les justificatifs, et utilisez un outil spécialisé pour produire un tableau d’amortissement conforme et le FEC exigible.

- Assurez la qualification du meublé et la sécurisation locative : respectez la liste légale d’équipements, réalisez un état des lieux photo détaillé, et choisissez le bail adapté (classique, étudiant, mobilité, saisonnier) selon la zone pour limiter la vacance.

Prêt à transformer votre investissement locatif en une source de revenus optimisée grâce au statut LMNP ? Ce régime, plébiscité par les investisseurs immobiliers, combine une souplesse juridique appréciable à une fiscalité particulièrement attractive. Cependant, pour en récolter tous les fruits sans mauvaises surprises, il est crucial de naviguer avec prudence. Une simple méconnaissance des règles peut transformer une excellente opportunité en un véritable casse-tête administratif et fiscal.

De la déclaration initiale au choix du régime fiscal, en passant par l'ameublement du bien, de nombreux pièges peuvent compromettre votre rentabilité. Voici le guide complet des 10 erreurs les plus courantes en Location Meublée Non Professionnelle, et surtout, les solutions pratiques pour les anticiper et les corriger.

1. Choisir le mauvais régime fiscal : le piège de la simplicité

L'une des premières décisions à prendre concerne votre régime d'imposition. C'est un choix structurant qui impactera directement votre rentabilité. L'erreur la plus fréquente est de rester par défaut ou par simplicité apparente au régime Micro-BIC.

La fausse simplicité du régime Micro-BIC

Le régime Micro-BIC séduit par sa facilité : vous déclarez vos revenus locatifs bruts, et l'administration fiscale applique un abattement forfaitaire de 50 % (ou 30 % pour les meublés de tourisme non classés) pour couvrir vos charges. Simple, mais rarement optimal. Le problème ? Si vos charges réelles (intérêts d'emprunt, travaux, taxe foncière, assurances, etc.) et l'amortissement dépassent ce forfait de 50 %, vous payez plus d'impôts que nécessaire.

La puissance du régime Réel Simplifié

Le régime Réel vous autorise à déduire l'intégralité de vos charges pour leur montant exact. Mais son véritable atout réside dans l'amortissement du bien immobilier. Ce mécanisme comptable permet de déduire chaque année une fraction de la valeur du logement et du mobilier, correspondant à leur usure théorique. Résultat : vous pouvez créer un déficit fiscal reportable et ne payer aucun impôt sur vos revenus locatifs pendant de nombreuses années, tout en percevant vos loyers.

2. Confondre les statuts LMNP et LMP

Le statut de Loueur en Meublé Non Professionnel (LMNP) est distinct de celui de Loueur en Meublé Professionnel (LMP). Le passage de l'un à l'autre n'est pas un choix, mais une conséquence de votre situation. L'ignorer peut entraîner des changements fiscaux et sociaux majeurs.

Pour conserver le statut LMNP, vous devez respecter au moins une de ces deux conditions :

- Vos recettes locatives annuelles sont inférieures à 23 000 €.

- Vos recettes locatives sont inférieures aux autres revenus professionnels de votre foyer fiscal (salaires, BIC, BNC, etc.).

Si vous dépassez cumulativement ces deux seuils, vous basculez automatiquement au statut LMP. Ce changement implique notamment l'assujettissement aux cotisations sociales des indépendants (environ 35-40 % de votre bénéfice) et une fiscalité différente sur les plus-values. Anticiper ce passage est donc essentiel pour piloter votre stratégie patrimoniale.

3. Oublier la déclaration de début d'activité

C'est une erreur administrative classique mais aux conséquences bloquantes. Toute activité de location meublée doit être déclarée dans les 15 jours suivant le début de la location via le formulaire P0i (ou directement sur le site du guichet unique des formalités des entreprises).

Cette démarche est gratuite et indispensable pour :

- Obtenir un numéro de SIRET pour votre activité de loueur.

- Faire connaître votre existence aux services des impôts des entreprises (SIE).

- Choisir officiellement votre régime fiscal (si vous optez pour le Réel, c'est à ce moment qu'il faut le notifier).

Sans SIRET, vous ne pourrez pas déposer votre liasse fiscale au régime Réel et risquez d'être imposé d'office au régime Micro-BIC, sans possibilité de revenir en arrière pour l'année en cours.

4. Négliger ou mal calculer l'amortissement

L'amortissement est le pilier de l'optimisation fiscale en LMNP au régime Réel. Le négliger, c'est renoncer à l'avantage principal du statut. L'erreur consiste soit à l'oublier complètement, soit à le calculer de manière incorrecte.

L'amortissement consiste à étaler la dépréciation de la valeur de votre bien et de son mobilier sur leur durée d'usage probable. Concrètement, on ventile le prix d'achat entre le terrain (non amortissable) et la construction (amortissable sur 25 à 40 ans), puis on ajoute le mobilier et les équipements, amortissables sur 5 à 10 ans.

Le calcul peut sembler complexe, car il nécessite une ventilation par composants (gros œuvre, toiture, électricité...). Une erreur dans la ventilation ou la durée d'amortissement peut être remise en cause par l'administration fiscale. C'est pourquoi l'utilisation d'un outil spécialisé est fortement recommandée pour sécuriser vos calculs et générer un tableau d'amortissement conforme.

Le saviez-vous ? Les amortissements en LMNP ne peuvent pas créer de déficit foncier, mais l'excédent non utilisé est reportable sans limite de temps sur les bénéfices futurs de la même activité.

5. Omettre des charges déductibles

Au régime Réel, chaque dépense liée à votre activité locative est une charge potentiellement déductible qui vient réduire votre bénéfice imposable. En oublier, c'est faire un cadeau à l'administration fiscale.

Pensez à bien conserver tous les justificatifs pour les charges suivantes :

- Frais d'acquisition (frais de notaire, frais d'agence) si vous les déduisez la première année.

- Intérêts d'emprunt et assurance du prêt.

- Taxe foncière (hors taxe d'enlèvement des ordures ménagères, qui est récupérable auprès du locataire).

- Charges de copropriété (part non récupérable).

- Primes d'assurance (PNO - Propriétaire Non Occupant, GLI - Garantie Loyers Impayés).

- Frais de gestion locative si vous déléguez.

- Factures d'entretien et de petites réparations.

- Abonnements (internet, si inclus dans le bail).

- Frais de comptabilité ou d'abonnement à une solution de déclaration en ligne.

Une comptabilité rigoureuse est la clé pour n'oublier aucune charge et maximiser votre avantage fiscal.

6. Sous-estimer l'importance de l'emplacement et du bien

La fiscalité est un levier, mais la rentabilité de base de votre investissement dépend de facteurs immobiliers fondamentaux. Une erreur fréquente est de se focaliser sur l'avantage fiscal en négligeant la qualité de l'actif.

- Le risque de vacance locative : Un bien mal situé, même avec une fiscalité nulle, ne sera pas rentable s'il reste vide plusieurs mois par an. Étudiez la tension locative de la zone, la proximité des transports, des commerces, des universités ou des bassins d'emploi.

- La qualité du bien : Un logement vétuste ou mal agencé attirera des locataires moins soigneux et engendrera des frais d'entretien et de réparation élevés, qui pèseront sur votre rendement. Un bien fonctionnel et en bon état se louera plus vite, plus cher et avec moins de turnover.

Ciblez des zones à forte demande et adaptez le type de location (étudiante, saisonnière, longue durée, bail mobilité) à la typologie du quartier pour minimiser les périodes sans locataire.

7. Ne pas respecter la liste des équipements obligatoires

Pour qu'un logement soit qualifié de "meublé" au sens légal, il ne suffit pas d'y installer quelques meubles. La loi impose une liste précise d'équipements obligatoires, définie par le décret n°2015-981 du 31 juillet 2015.

Le logement doit contenir au minimum :

- Literie avec couette ou couverture.

- Dispositif d'occultation des fenêtres dans les chambres.

- Plaques de cuisson.

- Four ou four à micro-ondes.

- Réfrigérateur avec compartiment congélateur.

- Vaisselle nécessaire à la prise des repas.

- Ustensiles de cuisine.

- Table et sièges.

- Étagères de rangement.

- Luminaires.

- Matériel d'entretien ménager adapté.

L'absence d'un seul de ces éléments peut entraîner une requalification du bail en location nue par un juge, avec toutes les conséquences que cela implique (durée du bail, fiscalité des revenus fonciers, etc.).

8. Utiliser un contrat de location inadapté

La location meublée offre plusieurs types de baux, chacun répondant à un besoin spécifique. Utiliser le mauvais contrat peut vous priver de flexibilité ou vous mettre en porte-à-faux avec la loi.

- Le bail meublé classique (loi Alur) : D'une durée d'un an (renouvelable), il est adapté à la location longue durée constituant la résidence principale du locataire.

- Le bail étudiant : D'une durée fixe de 9 mois, non renouvelable, il est parfait pour la cible étudiante et vous permet de récupérer le bien l'été.

- Le bail mobilité : D'une durée de 1 à 10 mois, non renouvelable, il est destiné aux personnes en formation, stage ou mission temporaire. Il offre une grande souplesse mais ne permet pas d'exiger de dépôt de garantie.

- La location saisonnière (ou meublé de tourisme) : Location de courte durée, à la nuitée, à la semaine ou au mois, à une clientèle de passage. La durée maximale de location à un même locataire est de 90 jours consécutifs.

Choisir le bon bail en fonction de votre stratégie locative est crucial pour sécuriser la relation avec votre locataire et optimiser votre taux d'occupation.

9. Tenir une comptabilité approximative

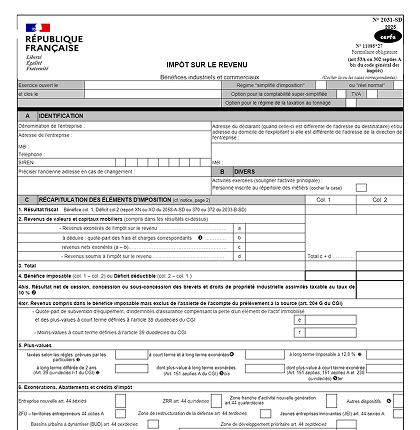

Le régime Réel impose la tenue d'une comptabilité et la production d'une liasse fiscale annuelle (formulaires 2031, 2033, etc.). Une comptabilité "maison" sur un tableur est non seulement risquée en cas de contrôle, mais aussi non conforme à l'obligation de produire un Fichier des Écritures Comptables (FEC) si l'administration vous le demande.

Le FEC est un fichier standardisé qui retrace toutes les opérations comptables. Ne pas être en mesure de le fournir est passible d'une amende. Des solutions en ligne comme Decla.fr sont conçues pour des non-comptables : vous saisissez vos recettes et dépenses de manière guidée, et la plateforme génère automatiquement une comptabilité conforme, incluant la liasse fiscale et le FEC, tout en assurant la télétransmission à l'administration.

10. Anticiper à tort une forte imposition sur la plus-value

Une croyance tenace veut que l'amortissement pratiqué en LMNP augmente la plus-value imposable lors de la revente. C'est faux ! C'est l'un des avantages majeurs et méconnus du statut.

Pour un loueur non professionnel (LMNP), la plus-value est calculée selon le régime des plus-values immobilières des particuliers. Le calcul est simple :

- Plus-value = Prix de vente - Prix d'acquisition

Les amortissements que vous avez déduits chaque année de vos revenus locatifs ne sont pas réintégrés dans le calcul. Vous bénéficiez donc d'un double avantage : une réduction d'impôt pendant la durée de la location et un calcul de plus-value non pénalisé à la sortie. C'est une différence fondamentale avec le statut LMP, pour lequel les amortissements déduits viennent en déduction du prix d'acquisition, augmentant ainsi mécaniquement la plus-value imposable. Comprendre cette nuance est essentiel pour votre stratégie de sortie. Pour en savoir plus, consultez notre guide sur l'amortissement et la plus-value en LMNP.

Le statut LMNP est un formidable outil d'investissement, à condition de bien en maîtriser les règles. En évitant ces dix erreurs, vous sécurisez non seulement votre investissement sur le plan juridique et administratif, mais vous vous assurez surtout d'en exploiter tout le potentiel fiscal. La clé réside dans l'anticipation, la rigueur et le recours aux bons outils pour vous accompagner.

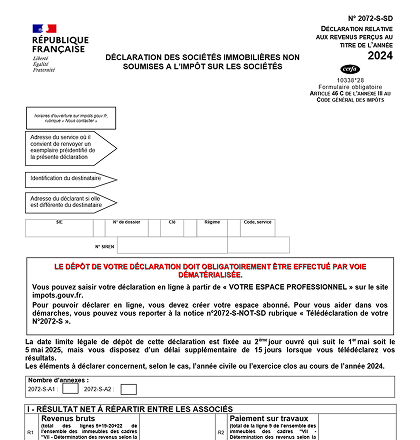

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !