Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

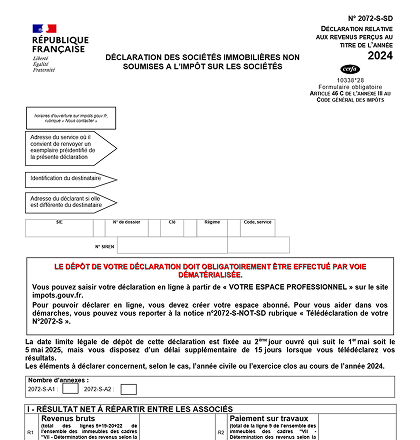

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP et amortissement mobilier : tout ce qu’il faut savoir

Avez-vous déjà pensé à optimiser la fiscalité de vos revenus locatifs en réduisant l’assiette imposable de votre location meublée ? Vous vous demandez comment valoriser l’usure progressive de votre mobilier sans alourdir votre gestion comptable ? Vous êtes au bon endroit pour éclaircir ces interrogations.

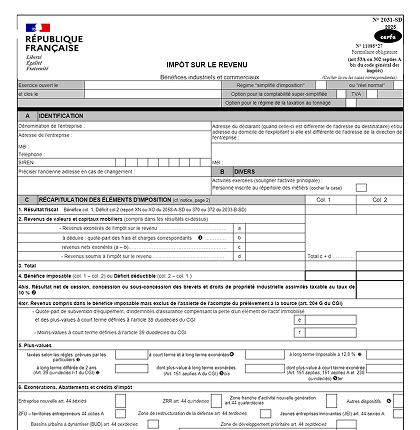

Le mécanisme d’amortissement appliqué aux biens mobiliers en LMNP (Location Meublée Non Professionnelle) permet d’alléger l’impôt sur les revenus locatifs et d’optimiser votre rendement global. Ici, vous découvrirez les bases de ce dispositif, ses méthodes de calcul, ses avantages et les précautions à prendre pour éviter les erreurs courantes. Source : Article 39 du Code Général des Impôts (CGI)

Qu’est-ce que l’amortissement en LMNP ?

Le concept d’amortissement correspond à la perte de valeur d’un bien au fil du temps, due à l'usure ou à l’obsolescence. Dans le cadre d’une location meublée non professionnelle (LMNP), ce mécanisme comptable est appliqué non seulement à l’immobilier, mais également aux meubles et équipements constituant le logement.

L’idée est de répartir le coût d’acquisition – ou la valeur d’investissement – sur la durée d’utilisation prévue du bien.

En pratique, l’amortissement se traduit par une déduction annuelle calculée en pourcentage de la valeur initiale du mobilier. Ce processus se réalise généralement selon une méthode linéaire, c’est-à-dire que la charge annuelle reste constante. Toutefois, des méthodes alternatives existent, comme l’amortissement dégressif, pour certains types de biens ne correspondant pas à une usure uniforme.

Les propriétaires LMNP peuvent ainsi réduire leur résultat imposable en imputant la perte de valeur de leur mobilier sur leurs revenus locatifs. En cas de revente, la plus-value imposable est calculée en réintégrant le montant des amortissements déduits, conformément à l'article 150 VB du CGI, ce qui augmente mécaniquement la plus-value imposable au moment de la cession.

À noter : Le mobilier dont la valeur unitaire est inférieure à 600 € est déduit en charges immédiates et ne fait donc pas l’objet d’une répartition sur plusieurs années.

Les types de biens mobiliers concernés et critères d’éligibilité

Les investissements en LMNP ne se limitent pas au seul bien immobilier. Le mobilier et les équipements qui équipent le logement – tels que les meubles, les appareils électroménagers, la literie, le matériel informatique ou encore le matériel électrique – peuvent être amortis.

Pour qu’un bien soit éligible à l’amortissement, son coût doit généralement dépasser le seuil de 600 € TTC, garantissant ainsi qu’il s’agit d’un investissement significatif.

Les propriétaires doivent veiller à conserver l’ensemble des justificatifs (factures et devis) pour prouver la nature et la date d’acquisition des équipements. Cette exigence est primordiale en cas de contrôle fiscal.

Par ailleurs, il est nécessaire que les biens soient incorporés à l’actif du logement loué. Cela signifie que les meubles et autres équipements doivent figurer dans le bilan comptable en tant qu’immobilisations. Le calcul de l’amortissement se fera alors sur leur valeur hors taxes et en tenant compte de leur durée de vie réelle.

Attention : Seuls les biens commandés après le début d’activité de location meublée peuvent être amortis. Les meubles déjà existants dans le logement lors de sa mise en location restent quant à eux soumis à d’autres règles de déduction.

Les méthodes de calcul de l’amortissement mobilier

Calcul linéaire et alternatives

La méthode la plus courante est le calcul linéaire. Cette technique consiste à répartir la valeur d’acquisition du mobilier sur sa durée d’utilisation de façon égale chaque année. Par exemple, si l’on achète un canapé pour 1 200 € et que l’on estime une durée de vie de 6 ans, le coût amortissable sera de 200 € par an.

Une autre méthode, moins répandue dans le cadre des meubles mais applicable pour certains équipements, est l’amortissement dégressif. Ce mode de calcul permet de constater des charges de dépréciation plus élevées lors des premières années d’utilisation, suivant ainsi le rythme d’usure plus rapide au début de la vie du bien.

Voici un tableau synthétique pour illustrer un exemple de calcul linéaire du mobilier :

Ce tableau montre comment chaque équipement voit sa valeur étalée sur plusieurs années, réduisant ainsi le montant imposable annuellement.

À noter : Le choix de la durée d’amortissement doit rester cohérent avec la durée de vie réelle du bien et peut être ajusté en fonction de l’évolution de l’état des équipements.

Fréquence et modalités d’amortissement

L’amortissement s’applique annuellement. Chaque année, la dépréciation calculée est déduite des recettes locatives, permettant ainsi de réduire le résultat imposable. En pratique, le propriétaire doit établir un tableau d’amortissement détaillé qui liste chaque bien, sa valeur d’acquisition, sa durée d’amortissement et le montant annuel de dépréciation.

Il est aussi possible d’amortir simultanément plusieurs types d’investissements (mobilier, travaux, équipements) sur des durées différentes. Toutefois, chaque poste doit être amorti de manière distincte pour respecter la réglementation fiscale.

Le cumul des amortissements déduit l’ensemble des pertes de valeur sur une année comptable, contribuant à une réduction significative de l’assiette fiscale sans toutefois créer de déficit imputable sur le revenu global. Le montant de l'amortissement déductible annuellement ne peut pas créer ou augmenter un déficit et est limité au montant des loyers bruts diminué des autres charges (Article 39 C du CGI).

Avantages fiscaux de l’amortissement mobilier en LMNP

L’un des principaux attraits du régime LMNP réside dans sa gestion souple de la fiscalité. En enregistrant le coût d’usure de votre mobilier, vous réduisez automatiquement le montant de vos revenus imposables issus de la location meublée. Cette optimisation fiscale peut parfois réduire l’impôt à zéro si les charges et déductions s’équilibrent parfaitement avec les loyers perçus.

De plus, l’amortissement pratiqué en LMNP présente l’avantage de n’affecter que l’activité de location. En cas de revente du bien, la plus-value est calculée selon le prix d’achat réel du mobilier ou du bien immobilier, en réintégrant le montant des amortissements déduits, conformément à l'article 150 VB du CGI, ce qui augmente la base imposable.

Cette configuration permet aux investisseurs de bénéficier d’un double atout : un allègement immédiat de leur imposition annuelle et la préservation de la valeur marchande de leur patrimoine. C’est un outil puissant pour ceux qui souhaitent rentabiliser leur investissement locatif sur le long terme tout en maîtrisant la fiscalité.

Conseil d'expert : Pour maximiser vos avantages fiscaux, il est souvent judicieux de recourir aux services d’un spécialiste ou d’utiliser un logiciel comptable dédié qui applique automatiquement les règles en vigueur pour éviter toute erreur dans le calcul des dotations.

Implémenter l’amortissement mobilier en pratique

Mise en place d’un tableau d’amortissement

L’élaboration d’un tableau d’amortissement est une étape incontournable pour organiser la répartition des charges sur plusieurs années. Ce document doit contenir les informations suivantes :

- La description du mobilier ou de l’équipement.

- La date et le montant d’acquisition hors taxe.

- La durée d’amortissement retenue, basée sur la durée d'utilisation estimée.

- Le taux de dépréciation annuel appliqué.

Une fois ces données recensées, la dotation annuelle se calcule simplement en divisant la valeur par la durée.

Voici un exemple simplifié d’un tableau pour trois équipements :

Vous pouvez ajouter d'autres colonnes pour noter la date d’achat et les éventuelles révisions en cas de rénovation ou remplacement d’un équipement endommagé.

À noter : Il est essentiel de conserver l’historique de ces tableaux pour justifier les déductions appliquées lors de la déclaration fiscale annuelle.

Cas pratiques et exemples de calcul

Prenons l’exemple d’un investisseur qui a équipé son logement meublé de plusieurs articles pour un montant total de 5 000 €. Si l’on répartit cet investissement en fonction des types d’articles, voici un aperçu de la répartition :

- 2 500 € pour le mobilier principal (canapés, tables, chaises) amortis sur 10 ans donnant 250 € par an.

- 1 500 € pour l’électroménager amortis sur 5 ans donnant 300 € par an.

- 1 000 € pour la literie amortis sur 5 ans donnant 200 € par an.

Ainsi, la déduction annuelle totale s’élèverait à 250 € + 300 € + 200 € = 750 € par an sur vos revenus locatifs, ce qui contribue à réduire significativement le résultat imposable.

Ces exemples concrets montrent l’importance de bien répartir les investissements sur la durée et de choisir des durées d’amortissement réalistes, en prenant en compte l’usure effective des biens.

Comparaison entre amortissement mobilier et autres charges déductibles

En LMNP, plusieurs charges sont déductibles, ce qui permet de choisir la meilleure stratégie fiscale selon votre profil d’investisseur. Outre l’amortissement du mobilier, d’autres frais (intérêts d’emprunt, charges de copropriété, travaux de rénovation…) peuvent être déduits des revenus locatifs.

Lorsque vous optez pour le régime réel simplifié, vous pouvez décomposer précisément chaque charge. Par exemple, l’amortissement immobilier se fait sur plusieurs décennies (souvent entre 25 et 40 ans) alors que les meubles et équipements sont amortis sur une période beaucoup plus courte, généralement entre 5 et 10 ans. Cette différence de durée impacte directement l’optimisation fiscale : le mobilier permet une déduction plus rapide, idéale pour réduire le bénéfice imposable en début d’activité.

Attention : Veillez à ce que le cumul des charges ne crée pas de déficit foncier, car en LMNP le report des amortissements non utilisés est possible mais ne permet pas de générer un solde négatif imputable sur l’ensemble de vos revenus.

Les avantages et limites de l’amortissement du mobilier en LMNP

Les avantages sont nombreux pour ceux qui adoptent la déduction des investissements en mobilier dans un logement meublé. Tout d’abord, la déduction linéaire permet d’alléger l’imposition annuelle et de favoriser une gestion saine de vos flux de trésorerie en compensant l’usure naturelle du mobilier.

Ensuite, le système d’amortissement n’aboutit pas à un déficit immédiat : si, une année, les charges dépassent les recettes locatives, l’excédent d’amortissement est reporté sur les années suivantes.

Ce dispositif offre donc une flexibilité appréciable, notamment pour les investisseurs qui démarrent leur activité et qui peuvent ainsi espérer réduire considérablement leur imposition pendant les premières années d’exploitation.

Par ailleurs, il ne modifie pas la valeur réelle du bien lors de la revente, mais impacte le calcul fiscal de la plus-value en réintégrant les amortissements déduits, conformément à l'article 150 VB du CGI.

Cependant, quelques limites subsistent. La complexité du calcul par composants peut représenter un frein pour les novices en comptabilité, et il est recommandé de s’entourer d’un logiciel dédié ou d’un expert pour éviter toute erreur.

De plus, la réglementation impose strictement que les dépenses inférieures à 600 € soient immédiatement déduites en charges, ce qui peut parfois réduire l’intérêt de procéder à un amortissement sur plusieurs années pour les petits équipements.

Intégrer l’amortissement mobilier dans une gestion globale de l’activité LMNP

Pour tirer pleinement profit de la déductibilité des charges, il est crucial d’adopter une approche globale de la gestion comptable en LMNP.

Le tableau d’amortissement doit s’inscrire dans une stratégie complète qui comprend également la déduction des intérêts d’emprunt, des frais d’entretien, des charges de copropriété et autres coûts liés à l’exploitation du bien locatif.

L’objectif est de réduire au maximum le résultat imposable tout en préservant le report des amortissements non utilisés pour des années ultérieures. De cette manière, l’investisseur peut optimiser son cash-flow et libérer des ressources pour d’autres investissements ou pour rembourser ses financements.

Des outils numériques et des plateformes automatisées, comme celles qui simplifient les déclarations fiscales, permettent d’assurer une gestion rigoureuse sans se perdre dans des calculs complexes. L’automatisation garantit également que toutes les régularisations comptables soient effectuées en conformité avec la législation en vigueur, éliminant ainsi le risque d’erreurs fiscales pouvant conduire à un redressement.

Conseil d'expert : La mise en place d’une comptabilité adaptée et l’acquisition d’un logiciel dédié vous feront gagner un temps précieux. Une gestion professionnelle de vos amortissements est un investissement sur le long terme qui améliore la performance globale de votre activité locative.

Questions fréquentes sur l’amortissement mobilier en LMNP

Voici quelques interrogations récurrentes pour clarifier certains points essentiels :

Intégrer l’amortissement dans une stratégie patrimoniale

Pour les investisseurs, l’amortissement mobilier n’est qu’un outil parmi d’autres pour optimiser leur stratégie patrimoniale en LMNP. En combinant cette déduction avec une gestion rigoureuse des autres charges (frais d’entretien, intérêts d’emprunt, etc.), il est possible d’atteindre un équilibre fiscal avantageux qui favorise le développement du patrimoine immobilier.

Adopter une approche proactive en suivant de près la dépréciation de vos investissements permet de planifier efficacement des travaux de mise à jour, de renouvellement du mobilier ou même de diversification de votre portefeuille locatif. Le suivi régulier et l’actualisation des tableaux d’amortissement sont indispensables pour maintenir une comptabilité précise et pour anticiper les besoins futurs en trésorerie.

Utiliser un outil digital qui centralise ces informations et vous avertit des échéances peut grandement simplifier votre quotidien. Ce type de solution, en automatisant le calcul et le suivi des amortissements, répond aux exigences fiscales tout en vous offrant une visibilité claire sur vos performances économiques.

À noter : Une bonne gestion de l’amortissement s’inscrit dans une stratégie globale de gestion patrimoniale. Même en l'absence d'un déficit immédiat, le report des amortissements non utilisés constitue une réserve appréciable pour les années futures.

Récapitulatif et perspectives

Pour résumer, l’amortissement appliqué au mobilier en LMNP représente une solution efficace pour réduire la charge fiscale liée à vos revenus locatifs. En décomposant la valeur d’achat des équipements et en les étalant sur leur durée de vie, vous optimisez votre résultat imposable de manière transparente et contrôlée. La méthode linéaire constitue l'approche la plus répandue, mais des alternatives existent pour des situations spécifiques.

En outre, la déduction des charges, que ce soit par le biais de l’amortissement mobilier ou d’autres frais, permet de constituer un dossier fiscal solide et d’assurer une gestion saine de votre patrimoine. Cette optimisation modifie le calcul fiscal de la plus-value en cas de revente, par la réintégration des amortissements déduits, conformément à l'article 150 VB du CGI.

L’ensemble de ces mécanismes, bien intégrés dans une stratégie de gestion patrimoniale, contribue à la pérennisation et à la rentabilité de votre investissement locatif. Ils représentent un véritable levier pour améliorer vos marges et favoriser la croissance de votre portefeuille immobilier.

Perspectives pour les investisseurs LMNP

Pour les investisseurs, il est essentiel d’appréhender l’amortissement non seulement comme une déduction fiscale, mais également comme un indicateur de la durée de vie de leurs équipements et de la nécessité de renouveler certaines installations. Cette anticipation aide à planifier à l’avance les investissements futurs et à éviter des surcharges en frais de réparation ou de remplacement qui pourraient autrement peser sur votre trésorerie.

En complément, l’utilisation d’outils automatisés de comptabilité permet de suivre en temps réel l’évolution de vos amortissements, tout en vous garantissant une conformité totale avec la réglementation fiscale. Ces outils vous permettent également d’organiser vos déclarations annuelles de manière rapide et efficace, assurant une transmission fiable aux services fiscaux.

Investir dans la création d’un tableau d’amortissement personnalisé et actualisé est ainsi un investissement dans la pérennité et la rentabilité de votre activité locative. En adoptant ces pratiques, vous vous assurez de tirer pleinement parti des avantages fiscaux offerts par le régime LMNP.

Conseil d'expert : La collaboration avec un spécialiste en fiscalité ou l’utilisation d’une plateforme numérique dédiée à la gestion comptable peut optimiser la fiabilité de vos calculs et vous permettre de vous concentrer sur le développement de votre activité locative.

FAQ – Points essentiels sur l’amortissement mobilier en LMNP

Grâce à ces réponses et conseils, vous disposez d’une vue d’ensemble sur le fonctionnement du mécanisme d’amortissement du mobilier en LMNP. Que vous soyez un nouvel investisseur ou un propriétaire expérimenté, comprendre comment étaler les coûts de vos équipements sur plusieurs années est un atout majeur pour optimiser votre fiscalité.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !