Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

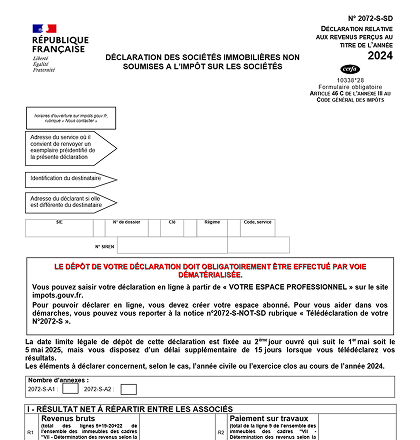

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Comprendre le Plafond LMNP : Conditions, Avantages et Régimes Fiscaux

Vous envisagez de diversifier votre patrimoine immobilier ? L’investissement locatif est une solution intéressante, mais encore faut-il choisir le cadre fiscal le plus adapté à votre situation. C’est ici qu’intervient le statut de Loueur Meublé Non Professionnel (LMNP), un dispositif français qui permet de louer un logement meublé en bénéficiant d'une fiscalité avantageuse. Mais pour maximiser les bénéfices de cette démarche, il est essentiel de bien comprendre les conditions d’éligibilité, notamment concernant les plafonds des revenus locatifs.

Quels sont les plafonds à respecter pour garder ce statut ? Quels sont les régimes fiscaux disponibles ? Quels avantages fiscaux en tirer ? Ce guide va explorer en détail ces questions et bien d'autres, vous permettant ainsi d’investir sereinement dans l’immobilier meublé.

Qu’est-ce que le statut LMNP ?

Le statut LMNP permet à un investisseur de bénéficier de revenus complémentaires en louant un bien immobilier meublé tout en profitant d’une fiscalité avantageuse. Contrairement au statut de Loueur en Meublé Professionnel (LMP), réservé à ceux dont l’activité de location meublée est considérée comme leur principale source de revenus, le LMNP est destiné aux particuliers souhaitant investir ponctuellement ou en parallèle d'autres activités lucratives.

Conditions d’éligibilité

Pour accéder et conserver ce statut, plusieurs critères doivent être respectés :

- Louer un bien meublé : Le logement doit être équipé de manière à ce qu’un locataire puisse y habiter immédiatement. Les équipements obligatoires incluent une literie, un dispositif d’occultation des fenêtres, des meubles de rangement, des appareils de cuisson, des ustensiles de cuisine, et plus encore.

- Plafond de revenus locatifs : Le seuil à ne pas dépasser pour rester dans la catégorie LMNP est de 23 000 € par an et que ces revenus doivent être inférieurs aux autres revenus d'activité du foyer fiscal (traitements et salaires, autres BIC, BNC, BA). Si ces deux conditions ne sont pas respectées, vous basculerez automatiquement dans la catégorie de Loueur en Meublé Professionnel (LMP). Source : Article 155, IV du Code Général des Impôts (CGI).

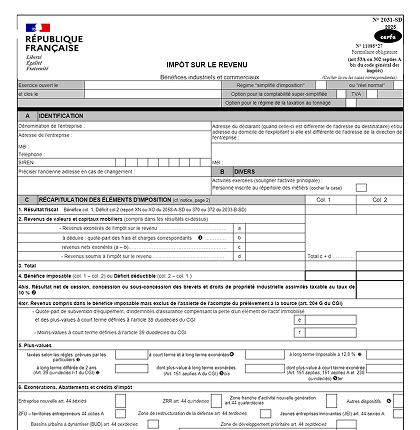

Les Régimes Fiscaux Applicables

Sous le statut LMNP, deux régimes fiscaux sont possibles : le régime micro-BIC (Bénéfices Industriels et Commerciaux) et le régime réel simplifié. Chacun de ces régimes présente des avantages spécifiques, et le choix de l’un ou de l’autre dépendra principalement du montant des revenus annuels locatifs et de vos charges associées à l’exploitation du bien. Analysons-les en détail.

Régime Micro-BIC

Le régime micro-BIC est un régime forfaitaire particulièrement attractif pour les petits investisseurs, principalement pour sa simplicité d’application.

Plafond de revenus locatifs

Le plafond de revenus locatifs sous le régime micro-BIC en location meublée classique (et meublée de tourisme classée) est de 77 700 € par an. Pour les locations meublées de tourisme non classées, le plafond est de 15 000 € par an. Tant que vous restez en dessous de ces montants, vous pouvez bénéficier des avantages fiscaux liés à ce régime. Source : Article 50-0 du CGI.

Avantages fiscaux

En plus de la simplicité qu’il offre — notamment l’absence de tenue comptable complexe — le régime micro-BIC permet de bénéficier d’un abattement forfaitaire sur les recettes locatives brutes. Cet abattement se traduit par une diminution automatique de la base imposable, permettant de réduire l’imposition sans avoir besoin de justifier de dépenses particulières.

Régime réel simplifié

Le régime réel simplifié, quant à lui, s’avère plus avantageux pour les propriétaires ayant des charges importantes ou des investissements lourds, notamment lorsqu'il s'agit d'un bien financé par emprunt.

Déduction des charges et amortissements (Infographie)

Contrairement au régime micro-BIC, le régime réel permet la déduction de toutes les charges liées à la gestion du bien, ce qui inclut :

- Les intérêts d’emprunt

- Les taxes locales (comme la taxe foncière)

- Les dépenses d'entretien et de réparation

- Les frais d’expert-comptable ou frais administratifs

De plus, ce régime permet de déduire des amortissements, à savoir l’usure du bien immobilier et des meubles fournis, répartis sur plusieurs années. En pratique, cela permet d’imputer l’amortissement sur les revenus, réduisant ainsi la base imposable. L’amortissement est l’un des mécanismes les plus puissants pour les investisseurs locatifs puisqu’il permet potentiellement de ne payer aucun impôt sur les revenus locatifs durant de nombreuses années, en cas de calcul adéquat. Source : Article 39 C du CGI.

La loi Censi-Bouvard en LMNP

En plus des régimes fiscaux traditionnels, la loi Censi-Bouvard, un dispositif destiné aux investisseurs de résidences de services (pour étudiants, seniors, ou en EHPAD), constituait une autre option intéressante pour les loueurs en LMNP.

Présentation et avantages fiscaux (Image explicative)

Ce dispositif a pris fin le 31 décembre 2022 et n'est plus applicable pour les investissements réalisés en 2025. Source : Abrogation de l'article 199 sexvicies du CGI.

Conditions d’application

Pour bénéficier de cet avantage, des critères spécifiques devaient être respectés :

- Le bien devait être dans une résidence de services, comme celles pour étudiants, seniors, ou personnes à mobilité réduite.

- Vous deviez signer un bail commercial d’une durée minimale de 9 ans.

- Il n’y avait pas de condition particulière prenant en compte les revenus des locataires ou les loyers perçus dans le cadre du dispositif Censi-Bouvard, ce qui était un avantage par rapport à d’autres régimes de défiscalisation.

Tableau : Comparaison des régimes fiscaux LMNP

Conclusion

Le statut LMNP est une solution intéressante pour les investisseurs souhaitant diversifier leur portefeuille et générer des revenus complémentaires tout en bénéficiant d’avantages fiscaux. Cependant, le choix du régime fiscal est déterminant pour maximiser la rentabilité de l’opération. Si le régime micro-BIC offre une solution simplifiée avec un abattement forfaitaire, le régime réel est quant à lui bien plus profitable pour ceux ayant de nombreuses charges déductibles, notamment liées à des travaux ou à l’emprunt.

FAQ (Questions Fréquemment Posées)

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !