Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP et SARL de famille : un duo gagnant pour votre investissement immobilier ?

- Objectif de l'investissement : Choisissez le LMNP pour un investissement simple et ponctuel, et la SARL de famille pour un projet familial d'envergure avec une vision à long terme.

- Protection du patrimoine : La SARL de famille offre une responsabilité limitée aux apports, tandis que le LMNP engage votre patrimoine personnel.

- Optimisation fiscale : Le LMNP permet de choisir entre le micro-BIC (abattement forfaitaire) et le régime réel, alors que la SARL de famille fonctionne exclusivement en régime réel avec transparence fiscale.

- Transmission patrimoniale : La SARL de famille facilite grandement la transmission aux héritiers via la cession de parts sociales, contrairement au LMNP où la transmission est plus complexe.

- Complexité administrative : Le LMNP offre une gestion simplifiée idéale pour débuter, tandis que la SARL de famille nécessite une gestion comptable rigoureuse mais permet une meilleure structuration du patrimoine.

Avez-vous déjà envisagé d'optimiser votre fiscalité immobilière tout en structurant solidement votre patrimoine familial ? Vous vous demandez peut-être quelle solution choisir entre la location meublée non professionnelle et la société à responsabilité limitée familiale pour rentabiliser vos investissements ? Cet exposé vous éclaire sur ces deux statuts et leurs implications, afin de prendre des décisions éclairées et personnalisées selon votre situation.

Les fondamentaux : comprendre le LMNP et la SARL de famille

Avant de plonger dans les différents avantages et inconvénients, il convient de bien saisir les principes de base de ces deux dispositifs.

Le LMNP (location meublée non professionnelle) est un statut fiscal accessible aux particuliers qui souhaitent louer un bien meublé sans en faire leur activité principale. Il permet notamment de bénéficier d'avantages fiscaux intéressants, comme un abattement forfaitaire en micro‑BIC ou la possibilité de déduire les charges et d'amortir le bien sous le régime réel. Ce régime s'adresse particulièrement aux investisseurs souhaitant générer des revenus complémentaires sans alourdir leur gestion administrative.

Source : Article 155, IV du Code Général des Impôts (CGI)

D'un autre côté, la SARL de famille est une forme particulière de société à responsabilité limitée réservée aux membres d'une même famille ou d'un cercle proche. Elle offre la possibilité d'opter pour la transparence fiscale et ainsi d'imposer directement les revenus locatifs sur le revenu des associés, tout en bénéficiant de mécanismes d'amortissement similaires à ceux du LMNP. Ce montage permet de mettre en commun les ressources et d'optimiser la transmission du patrimoine immobilier en facilitant la cession progressive des parts sociales.

À noter : L'option pour la transparence fiscale dans une SARL familiale permet d'éviter la double imposition, un point crucial pour maximiser vos rendements.

Ces deux options présentent des atouts distincts, mais complémentaires : l'un est simple et flexible, tandis que l'autre offre une meilleure protection patrimoniale et une gestion collective des investissements.

Comparaison des régimes fiscaux et avantages spécifiques

Fiscalité et déduction des charges

Le régime LMNP offre deux modes d'imposition. En micro‑BIC, un abattement forfaitaire de 50 % s'applique automatiquement aux revenus locatifs pour la location meublée classique et meublée de tourisme classée, tandis que pour la location meublée de tourisme non classée, l'abattement est de 30 %. Ces taux simplifient grandement les démarches déclaratives. Sous le régime réel, il est possible de déduire l'ensemble des charges réelles (travaux, intérêts d'emprunt, frais de gestion, etc.) et d'amortir le bien immobilier, réduisant ainsi la base imposable.

Ce mécanisme amortisseur est une des clés permettant de constater une charge fiscale bien plus faible, voire nulle, en cas de déficit constaté.

Source : Article 50-0 du CGI, Loi de finances pour 2025

La SARL de famille, quant à elle, opère sous le régime réel exclusivement. Les associés bénéficient directement des déductions pour amortissement du bien ainsi que des charges engagées pour l'exploitation locative. Grâce à la transparence fiscale, les bénéfices ne sont pas taxés au niveau de la société mais directement au niveau des associés, de la même manière qu'en LMNP. Ce régime élimine toutefois la possibilité de recourir à l'abattement automatique en micro‑BIC.

Attention : L'amortissement dans la SARL de famille doit être réalisé suivant des règles strictes de ventilation entre le bâti et le foncier, car le terrain ne se déprécie pas. Un expert-comptable est recommandé pour éviter tout risque de redressement fiscal.

En résumé, alors que le LMNP offre une option simple avec le micro‑BIC pour les petits investisseurs, la SARL de famille se prête mieux aux investissements de plus grande envergure et aux projets patrimoniaux structurés, permettant de dépasser le plafond de revenus imposables du LMNP.

Transmission et protection du patrimoine

L'un des atouts majeurs de la SARL de famille réside dans sa capacité à faciliter la transmission du patrimoine immobilier. En effet, les parts sociales peuvent être cédées à titre progressif aux héritiers, souvent via des donations en démembrement (cession de l'usufruit ou de la nue‑propriété). Ce mécanisme offre une grande souplesse et permet de planifier les successions tout en limitant les frais de succession.

À l'inverse, avec le LMNP, le bien est détenu en nom propre et la transmission peut être complexe, souvent engendrant des frais de mutation élevés et des conflits potentiels en cas de dévolution successorale.

À noter : La SARL de famille présente l'avantage d'une responsabilité limitée aux apports, protégeant ainsi le patrimoine personnel des associés en cas de difficultés financières.

Pour les investisseurs soucieux de transmettre leur patrimoine de manière harmonieuse et sécurisée, la SARL de famille apparaît donc comme une solution plus complète et pérenne que le LMNP traditionnel.

Création et fonctionnement d'une SARL de famille

Conditions de mise en place

La mise en place d'une SARL de famille repose sur plusieurs critères essentiels :

- Les associés doivent être issus d'une même famille ou être liés par des liens proches (ascendants, descendants, frères et sœurs, conjoints ou partenaires liés par un PACS).

- La société doit avoir un objet commercial dans lequel la location meublée entre parfaitement (la location nue n'étant pas adaptée à une SARL commerciale).

- Il faut respecter les formalités de création d'une société classique : rédaction des statuts, dépôt du capital social, publication d'un avis de constitution et immatriculation.

Une fois ces démarches accomplies, la société peut opter pour le régime fiscal des sociétés de personnes (transparence fiscale) sans limitation de durée, contrairement à d'autres montages.

Fonctionnement et obligations administratives

Le fonctionnement de la SARL de famille implique la tenue d'une comptabilité rigoureuse et le respect de nombreuses obligations déclaratives et fiscales. Malgré une gestion plus lourde par rapport au LMNP, cette structure offre l'avantage de centraliser et de structurer l'investissement immobilier, en limitant la responsabilité de chaque associé à leur apport.

Des obligations telles que la tenue de comptes annuels, le dépôt des bilans et la déclaration de résultats s'ajoutent aux contraintes classiques, mais elles permettent également une meilleure anticipation des redressements fiscaux éventuels. La présence d'un expert-comptable spécialisé est donc fortement recommandée pour garantir la conformité et optimiser la gestion comptable de la société.

Conseil d'expert : Investir dans la structuration d'une SARL de famille peut représenter un coût initial plus élevé, mais ce coût est souvent compensé par les économies d'impôt réalisées et la sécurisation du patrimoine familial sur le long terme.

Pour illustrer ces différences, voici un tableau comparatif synthétique :

Ces différences fondamentales vous permettent d'ajuster votre choix selon vos objectifs d'investissement, la taille de votre projet et vos attentes en matière de gestion patrimoniale.

Exemples pratiques et études de cas

Cas pratique 1 : Petit investisseur en LMNP

Prenons l'exemple de Sophie, une investisseuse souhaitant louer un appartement meublé pour générer des revenus complémentaires.

Sophie opte pour le statut LMNP en régime micro‑BIC. Supposons qu'elle perçoive des revenus annuels de 9 000 € grâce à son bien. Grâce à l'abattement de 50 %, elle ne sera imposée que sur 4 500 €, simplifiant ainsi ses déclarations fiscales et réduisant considérablement son impôt.

Ce choix lui permet d'éviter des formalités administratives lourdes tout en profitant d'un mécanisme d'amortissement avantageux sous le régime réel si ses charges venaient à augmenter. Pour Sophie, la simplicité du LMNP constitue un atout majeur.

Cas pratique 2 : Investissement familial via la SARL de famille

Jean et Claire, un couple avec deux enfants, souhaitent investir dans plusieurs appartements à forte rentabilité et anticipent un développement de leur portefeuille immobilier sur le long terme. Ils créent une SARL de famille regroupant leurs ressources afin de bénéficier de la transparence fiscale.

Grâce à cette structure, ils peuvent :

- Amortir chaque bien selon des règles précises, réduisant ainsi l'imposition globale.

- Transmettre progressivement leur patrimoine à leurs enfants en cédant des parts sociales, tout en maintenant le contrôle de la société.

- Bénéficier d'une protection juridique accrue, car leur responsabilité est limitée à leur apport dans la société.

Cette organisation leur permet non seulement de réaliser des économies d'impôt substantielles, mais également de structurer leur succession de manière optimale.

À noter : Ces exemples illustrent que la décision entre LMNP et SARL de famille dépend en grande partie du volume des investissements envisagés et des objectifs de transmission patrimoniale.

Pour résumer ces études de cas, le tableau suivant présente succinctement les principaux avantages et limites :

Ce tableau permet de visualiser comment chaque structure répond à des besoins d'investisseurs différents.

Avantages et inconvénients synthétisés

Avantages du LMNP

- Simplicité administrative : Pas besoin de créer une entité juridique complexe.

- Flexibilité fiscale : Choix entre régime micro‑BIC et régime réel, permettant une optimisation en fonction des revenus perçus et des charges engagées.

- Moins de coûts de gestion : Idéal pour les investisseurs débutants ou ceux ayant un seul bien immobilier.

- Pas de cotisations sociales sur les revenus locatifs dans la limite des plafonds fixés.

Inconvénients du LMNP

- Responsabilité personnelle illimitée : Le bien immobilier est détenu en nom propre, engageant le patrimoine personnel en cas de difficultés.

- Transmission complexe : Le patrimoine immobilier détenu individuellement peut générer des frais de succession élevés et des problèmes de répartition entre héritiers.

Avantages de la SARL de famille

- Protection du patrimoine : La responsabilité des associés est limitée à leurs apports, sécurisant ainsi les biens personnels.

- Facilitation de la transmission patrimoniale : La cession de parts sociales facilite la planification successorale et peut réduire les droits de succession.

- Optimisation fiscale : Le régime réel permet de déduire de nombreuses charges, dont l'amortissement, pour réduire l'imposition.

- Adapté aux projets d'envergure : Permet de regrouper les ressources d'un groupe familial pour investir dans plusieurs biens immobiliers ou des projets de grande taille.

Inconvénients de la SARL de famille

- Formalités juridiques et comptables complexes : Nécessite la création d'une société et une gestion rigoureuse, avec des obligations administratives plus lourdes.

- Coûts de création et de gestion plus élevés : Les démarches d'immatriculation, de rédaction des statuts et la tenue de comptabilité sont plus onéreuses que pour une simple détention en nom propre.

Conseil d'expert : La SARL de famille est particulièrement avantageuse pour les investisseurs ayant une vision à long terme et souhaitant sécuriser et transmettre leur patrimoine en famille. Toutefois, il est essentiel de bien évaluer les coûts administratifs associés avant de se lancer.

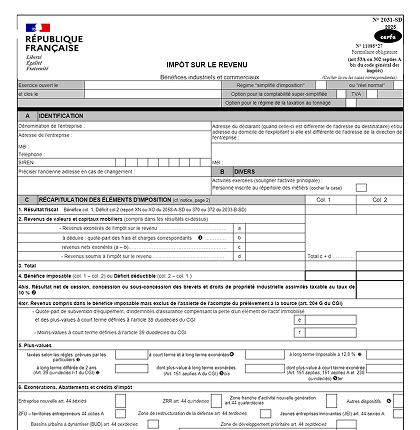

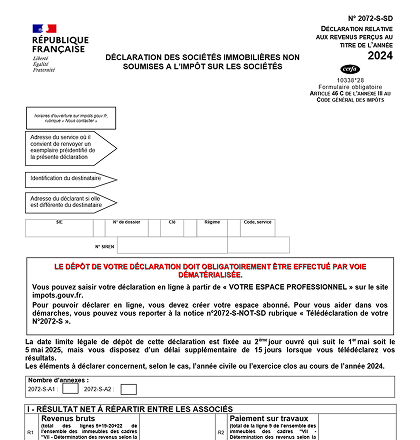

Implications pratiques pour vos déclarations fiscales

Pour les investisseurs en LMNP ou gérant une SARL de famille, la gestion des déclarations fiscales peut représenter une charge administrative importante. À ce titre, il est judicieux de recourir à des solutions numériques spécialisées qui simplifient ces démarches.

Par exemple, certaines plateformes en ligne vous permettent de générer automatiquement vos déclarations fiscales en quelques clics. Ces outils, conçus pour être aussi précis qu'un expert-comptable, garantissent la conformité de vos déclarations avec les exigences de l'administration fiscale et vous font économiser un temps précieux.

À noter : L'automatisation des déclarations fiscales est un atout non négligeable pour les investisseurs souhaitant se concentrer sur la stratégie d'investissement plutôt que sur la gestion administrative.

Ces solutions offrent également des fonctionnalités complémentaires, telles que la reprise de comptabilité ou des tutoriels pas à pas pour mieux comprendre vos obligations fiscales, que vous soyez en LMNP ou en SARL de famille.

Comparaison détaillée sous forme de tableau

Pour faciliter encore davantage votre décision, voici un tableau comparatif détaillé rassemblant l'essentiel des avantages et contraintes de chaque statut :

Ce comparatif vous offre une vision claire afin de déterminer quel dispositif s'aligne le mieux avec vos objectifs et votre situation patrimoniale.

Intégration avec des solutions numériques pour simplifier vos démarches

De nos jours, il existe des plateformes en ligne spécialement conçues pour simplifier vos obligations fiscales, que vous soyez en LMNP ou en SARL de famille. Ces outils vous permettent notamment :

- D'automatiser vos déclarations fiscales en quelques minutes,

- De reprendre facilement votre comptabilité,

- D'accéder à un support client réactif disponible 7j/7.

Ces services représentent une opportunité économique non négligeable, puisqu'ils permettent de réduire les coûts habituels d'un expert-comptable tout en garantissant une précision digne d'un professionnel.

À noter : L'utilisation de telles plateformes est particulièrement avantageuse en période fiscale, vous évitant le stress des délais et des erreurs potentielles dans la déclaration de vos revenus locatifs.

Pour illustrer, voici un exemple de processus automatisé :

Cette approche moderne permet de gagner du temps et d'éviter certains écueils administratifs, renforçant ainsi l'intérêt d'investir dans l'immobilier via des structures juridiques bien définies.

Conclusion générale

Il apparaît clairement que, selon vos ambitions et votre situation, tant le statut LMNP que la SARL de famille présentent chacun des avantages spécifiques. Pour les investisseurs souhaitant rester simples et flexibles tout en profitant de dispositifs d'amortissement et d'un abattement fiscal intéressant, le LMNP demeure une option accessible et efficace. En revanche, pour ceux qui visent des projets d'envergure, une meilleure protection de leur patrimoine et une transmission familiale optimisée, la SARL de famille se révèle être une structure gagnante, malgré des obligations administratives plus lourdes.

Le choix entre ces deux statuts n'est pas anodin : il dépend de vos objectifs, de la taille de vos investissements et de votre capacité à gérer les formalités nécessaires. Alors, quelle voie emprunter ? Il est essentiel de bien analyser vos besoins, d'en discuter avec des experts et de tirer parti des solutions numériques qui simplifient la gestion fiscale.

En adoptant la structure la plus adaptée à votre profil, vous pourrez non seulement maximiser vos rendements locatifs, mais aussi sécuriser et transmettre efficacement votre patrimoine aux générations futures. Que vous optiez pour la souplesse du LMNP ou la robustesse d'une SARL de famille, chaque choix possède ses spécificités et ses atouts, offrant ainsi un duo gagnant pour votre investissement immobilier.

À noter : Une consultation personnalisée avec un conseiller fiscal peut vous aider à affiner votre décision en fonction des dernières évolutions législatives et de votre situation patrimoniale.

Investir dans l'immobilier demande de la rigueur autant qu'une bonne compréhension des mécanismes fiscaux. Avec une structure bien choisie et des outils performants à disposition, vous serez en mesure de sécuriser votre investissement, tout en bénéficiant d'un cadre fiscal optimisé qui soutient votre croissance sur le long terme.

En définitive, que vous soyez un investisseur individuel en quête de simplicité ou une famille désireuse de structurer son patrimoine, le duo LMNP et SARL de famille offre des perspectives intéressantes pour optimiser votre fiscalité et améliorer vos rendements. Prenez le temps de peser le pour et le contre, et orientez votre stratégie en fonction de vos ambitions financières et patrimoniales.

FAQ – Questions courantes

En synthèse, la décision entre le statut de location meublée non professionnelle (LMNP) et la structure de SARL de famille repose sur une analyse fine de vos besoins, de vos ambitions patrimoniales et de vos capacités administratives. Chaque option présente des avantages spécifiques en termes de fiscalité, de gestion des risques et de transmission du patrimoine. Prenez le temps d'évaluer vos priorités et, si nécessaire, faites appel aux conseils d'experts pour trouver la solution la plus adaptée à votre situation.

Investir dans l'immobilier est une aventure passionnante et stratégique : choisissez le dispositif qui maximisera vos avantages fiscaux, protégera votre patrimoine et facilitera la transmission aux futures générations. Quelle que soit votre décision, l'important est de disposer des outils et du soutien nécessaires pour gérer efficacement vos obligations fiscales, en profitant de solutions numériques innovantes qui simplifient ces démarches. Vous voilà désormais armé pour faire un choix éclairé et mettre toutes les chances de votre côté dans votre succès immobilier.

Decla.fr, plateforme spécialisée dans la gestion des déclarations fiscales en ligne, est votre partenaire idéal pour automatiser ces démarches complexes et assurer la conformité de vos déclarations, que vous soyez investisseur LMNP ou membre d'une SARL de famille. Profitez d'une solution simple, fiable et économique pour gérer vos obligations fiscales en toute sérénité et concentrer vos efforts sur la croissance de votre patrimoine immobilier.

En adoptant la stratégie qui correspond le mieux à vos objectifs, vous créez un véritable levier pour optimiser vos investissements immobiliers, sécuriser votre avenir financier et transmettre efficacement votre patrimoine familial. Alors, prêt à franchir le pas et à exploiter pleinement les avantages combinés du LMNP et de la SARL de famille pour booster votre investissement immobilier ?

Votre parcours d'investissement commence par une décision éclairée – faites le choix qui vous mènera vers la réussite financière et la tranquillité patrimoniale.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !