Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

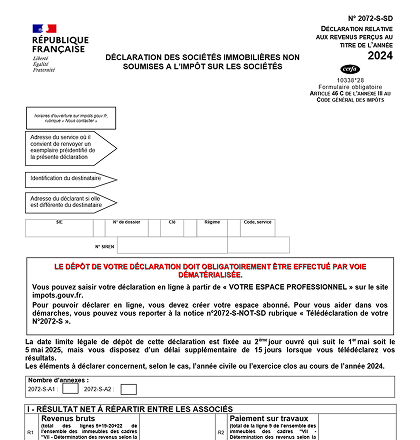

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP 2025 : Fin de la niche fiscale et nouvelles perspectives pour les investisseurs

Introduction au statut LMNP et contexte de la réforme

Qu'est-ce que le statut LMNP ?

Le statut de Loueur en Meublé Non Professionnel (LMNP) est un régime fiscal avantageux pour les propriétaires de biens meublés en France. Créé pour faciliter le développement du marché locatif, il permet aux investisseurs de bénéficier d’une fiscalité allégée grâce à la possibilité de déduire diverses charges relatives à leur bien, telles que les intérêts d’emprunt, les frais de gestion et, surtout, l’amortissement du bien (Article 39 du CGI). Cet amortissement est une particularité majeure du régime LMNP : il permet d’étaler le coût d'acquisition du bien sur plusieurs années, réduisant ainsi considérablement la base imposable.

Le statut LMNP s'applique principalement aux investisseurs dont les recettes locatives n'excèdent pas 23 000 €/an et qui représentent moins de 50 % de leurs revenus totaux (Article 155, IV du CGI). Il est utilisé aussi bien pour des locations de courte durée (via des plateformes comme Airbnb) que pour des locations longue durée, notamment dans les grandes villes ou les zones touristiques.

Pourquoi une réforme en 2025 ?

Le projet de réforme prévu pour 2025 s’inscrit dans un contexte de tensions grandissantes sur le marché immobilier français, en particulier dans les grandes agglomérations et les zones touristiques. Plusieurs raisons expliquent cette réforme :

- Déséquilibre entre location meublée et location nue : Le régime LMNP a encouragé une forte croissance des investissements dans les biens meublés, au détriment des biens loués vides, entraînant une réduction de l'offre de logements disponibles sur le long terme. En conséquence, les gouvernements successifs ont cherché à rééquilibrer le marché en harmonisant les régimes fiscaux de ces deux types de location.

- Lutte contre la spéculation immobilière : Le boom des locations à court terme (Airbnb en tête) a amplifié la spéculation immobilière, menant à une explosion des prix dans certaines régions, en particulier les zones touristiques. Cette situation a exacerbé la crise du logement.

- Simplification fiscale : Le régime LMNP, bien qu'avantageux, est jugé complexe et difficile à maîtriser par de nombreux investisseurs. Le gouvernement souhaite donc « simplifier » le cadre fiscal pour le rendre plus lisible et accessible, tout en réduisant certaines distorsions fiscales.

À travers cette réforme, l'objectif est de freiner la spéculation immobilière et d’inciter davantage d’investisseurs à se tourner vers des baux longue durée, tout en réduisant les avantages associés aux locations meublées touristiques.

Les changements prévus pour le LMNP en 2025

Suppression progressive de l'amortissement

L'une des modifications phares de la réforme concerne l'amortissement des biens. Actuellement, en LMNP, les propriétaires peuvent amortir leur bien immobilier, c’est-à-dire déduire une partie de son prix d'achat chaque année de leurs revenus imposables, ce qui réduit significativement leur base d’imposition. Cela inclut également les frais annexes tels que les coûts de travaux et d'équipements.

À partir de 2025, le projet de loi prévoit de supprimer cet avantage clé pour les propriétaires en régime réel. Il ne sera plus possible d'amortir le bien dans sa globalité comme c'est le cas aujourd'hui, ce qui va automatiquement augmenter la base imposable et donc le montant de l’impôt à payer. Cette suppression touche principalement les investisseurs dans les locations touristiques, tandis que ceux qui louent pour des durées supérieures à 9 mois pourraient bénéficier d’abattements spécifiques.

Modification du régime fiscal

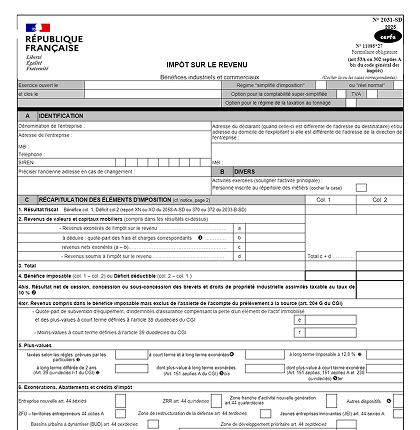

Le dispositif LMNP actuel est soumis aux bénéfices industriels et commerciaux (BIC), avec deux régimes possibles :

- Régime micro-BIC : Applicable lorsque les recettes sont inférieures à un certain seuil (77 700 €/an en 2024), il permet de profiter d'un abattement forfaitaire de 50 % sur les revenus locatifs.

- Régime réel simplifié : Ce dispositif permet aujourd'hui de déduire toutes les charges réelles et amortir le bien immobilier, souvent plus avantageux pour les propriétaires dont les charges sont importantes.

Le changement à venir en 2025 propose plusieurs modifications substantielles :

- Le produit des locations meublées sera reclassé sous le régime des bénéfices fonciers et non plus des BIC, comme c'est le cas pour la location nue (Article 50-0 du CGI).

- L’abattement forfaitaire sous le micro-BIC ne sera plus de 50 % mais seulement de 40 % pour les locations longue durée, et 30 % pour les locations touristiques (Article 50-0 du CGI).

- Les revenus locatifs réalisés via des plateformes de type Airbnb verront les abattements fiscaux drastiquement réduits pour décourager les investisseurs à se concentrer uniquement sur des locations de courte durée.

Ces nouvelles règles auront un impact direct sur la rentabilité nette des biens mis en location meublée.

Impact sur les investisseurs actuels et futurs

Certains changements pourraient provoquer un bouleversement dans les choix d’investissement immobiliers, tant pour ceux déjà sous le régime LMNP que pour les nouveaux investisseurs. Voici un tableau récapitulatif des différences anticipées avant et après la réforme.

Tableau comparatif : Avant/Après la réforme

Conséquences de la réforme sur l'investissement locatif

Avantages fiscaux réduits

La suppression ou la réduction progressive des avantages fiscaux (comme l’amortissement et les abattements sous le micro-BIC) rendra certains investissements en location meublée moins attrayants, surtout dans les zones où le rendement dépendait fortement de l’optimisation fiscale. De nombreux investisseurs dans les locations touristiques risquent de voir leurs charges nettement augmenter, ce qui pourrait réduire la rentabilité nette après impôt.

Évolution de la rentabilité des investissements LMNP

La rentabilité d’un bien immobilier sous le régime LMNP repose aujourd’hui largement sur la possibilité d’amortir le bien, rendant la charge fiscale souvent bien plus faible que dans des régimes traditionnels. Si le nouveau régime fiscal supprime cette possibilité, la rentabilité nette après impôts des biens soumis à la promotion touristique sera grandement impactée.

Infographie : Impact sur un investissement type

Imaginons un propriétaire souhaitant louer un bien à 150 000 € sous statut LMNP. Actuellement, via l’amortissement et le régime réel, ce propriétaire pourrait déduire plusieurs milliers d’euros par an, réduisant sa facture fiscale à un minimum, voire à zéro. Après la réforme, sans l’amortissement, ces charges devront être intégralement supportées, augmentant le poids fiscal.

Alternatives et stratégies d'adaptation pour les investisseurs

Optimisation fiscale dans le nouveau cadre légal

Si l’amortissement n’est plus une option, quels moyens restent à disposition des investisseurs pour optimiser fiscalement leur patrimoine locatif ? Plusieurs solutions restent envisageables dans le nouveau contexte fiscal :

- Passage au régime LMP (Loueur Meublé Professionnel) : Ce régime restera accessible, bien que plus contraignant. Les investisseurs pourront toujours bénéficier de l’amortissement mais ils devront être affiliés au régime social des travailleurs indépendants, avec tout ce que cela implique en termes de cotisations et de gestion administrative plus complexe.

→ Note importante : le seuil de passage en LMP sera relevé à 30 000 €/an.

- Opter pour un autre régime fiscal : Si certains investisseurs perdront en avantage fiscal sous le régime LMNP classique, d’autres niches fiscales comme la Pinel, Denormandie ou encore le dispositif Loc’Avantages pourraient offrir des options intéressantes. Ces dispositifs offrent des réductions d'impôt en contrepartie d'engagements spécifiques comme la location à loyer modéré ou la rénovation énergétique.

Diversification des investissements immobiliers

Face à la baisse potentielle de rentabilité, diversifier son portefeuille immobilier devient une nécessité pour maintenir des rendements satisfaisants.

SCPI

Les Sociétés Civiles de Placement Immobilier (SCPI) sont souvent présentées comme une alternative attractive. L’investissement en parts de SCPI permet aux investisseurs de diversifier leur portefeuille dans un large éventail de biens (bureaux, commerces, etc.) et de percevoir des revenus locatifs sans la charge de gestion d’un bien en direct.

Nue-propriété

L’achat en nue-propriété est une autre alternative à envisager. En investissant uniquement dans une partie du droit de propriété du bien (la nue-propriété), l’investisseur obtient souvent des conditions d’acquisition avantageuses. Au terme de la période d’usufruit (souvent 15 à 20 ans), l'investisseur récupère l’intégralité du bien, avec souvent une plus-value importante.

Repenser sa stratégie patrimoniale globale

Pour les investisseurs touchés par la réforme, il sera primordial de revoir leur stratégie globale d’investissement. La diversification, tant dans le type d’actifs (immobilier, produits financiers, etc.) que dans les outils fiscaux disponibles, sera essentielle pour optimiser les rendements à long terme.

Le marché de la location meublée après 2025

Évolution attendue de l'offre et de la demande

Avec les nouvelles restrictions fiscales, il est fort probable que certaines régions, notamment les zones touristiques où la location meublée connaît un grand succès, voient leur stock de biens disponibles augmenter, alors que des propriétaires cherchent à se délester de biens autrefois très rentables. Sur le segment des locations longue durée, une stabilisation des prix du loyer pourrait également être observée, sous l’effet d’un regain d’intérêt pour cette forme d’investissement.

Opportunités émergentes dans le secteur

Les investisseurs avisés auront des opportunités à exploiter dans le contexte post-réforme. La demande locative, notamment dans les grandes métropoles universitaires et les zones en tension, devrait rester très forte. Investir dans des projets rentables sur ces marchés tout en respectant les nouvelles contraintes fiscales sera possible pour ceux qui s’adapteront rapidement.

Conseils pratiques pour les investisseurs LMNP

Que faire si vous êtes déjà en LMNP ?

Pour les propriétaires qui sont déjà sous le régime LMNP, voici quelques actions concrètes à envisager :

- Revoir vos chiffres : Anticipez l'impact de la suppression de l'amortissement pour vos prochains exercices fiscaux.

- Considérer la transition vers la location longue durée : Encouragez l'usage locatif longue durée pour maintenir une rentabilité décente après réforme.

- Explorer les nouveaux dispositifs fiscaux : Si la rentabilité des meublés touristiques est trop affectée, explorez des options comme la loi Pinel ou la Denormandie.

Comment se préparer à la réforme ?

- Adaptez-vous dès maintenant ! : Si vous envisagez d'acquérir un bien sous statut LMNP, calculez soigneusement la rentabilité future en tenant compte des changements apportés par la réforme.

- Consultez un expert fiscal ou patrimonial : Ne sous-estimez pas l’importance d’un bon conseil professionnel pour optimiser votre stratégie.

Checklist : Points à considérer avant 2025

- Analysez l'impact fiscal de vos investissements.

- Diversifiez vos actifs immobiliers.

- Évaluez votre potentiel à passer au régime LMP.

Conclusion et perspectives d'avenir

L'immobilier locatif reste-t-il un investissement intéressant ?

Oui, malgré les changements à venir, l'immobilier locatif reste une valeur refuge pour les investisseurs en quête de revenus réguliers et d'un capital tangible. Cependant, il est essentiel de s’adapter aux nouvelles règles pour continuer à en tirer profit.

L'importance d'une stratégie patrimoniale diversifiée

La clé pour réussir sur le marché immobilier post-réforme sera de diversifier et d’optimiser son patrimoine au-delà de la seule location meublée. Les investisseurs doivent se préparer, anticiper les changements et surtout, rester flexibles.

FAQ sur la réforme du LMNP 2025

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !