Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Investir en logement LMNP : appartement ou maison ?

- Conditions d'éligibilité : Revenus locatifs inférieurs à 23 000 € par an ou aux autres revenus d'activité du foyer, logement meublé pour occupation immédiate.

- Régimes fiscaux : Micro-BIC avec abattement forfaitaire de 50% ou régime réel permettant la déduction des charges et l'amortissement du bien.

- Choix du bien : Appartement en zone urbaine pour une gestion facilitée et une forte demande, ou maison pour plus d'espace et de flexibilité.

- Optimisation fiscale : Déduction des charges réelles et amortissement du bien et du mobilier pour réduire significativement l'imposition.

- Gestion administrative : Immatriculation au SIRET, tenue d'une comptabilité, recours possible à des services numériques pour simplifier les démarches.

Avez-vous déjà songé à optimiser votre patrimoine immobilier avec un investissement locatif meublé ? Vous vous demandez peut-être si le bon choix est d'acquérir un appartement ou une maison pour bénéficier du statut de loueur en meublé non professionnel (LMNP) ? Ce mécanisme fiscal séduit de nombreux investisseurs désireux de réduire leur imposition tout en se constituant un revenu complémentaire. Quels sont les avantages réels d'un logement meublé ? Quelles démarches administratives et fiscales faut-il maîtriser pour en tirer le meilleur parti ? Cet éclairage vous aidera à y voir plus clair.

Comprendre le statut LMNP et ses conditions d'éligibilité

Le statut de loueur en meublé non professionnel (LMNP) s'adresse aux investisseurs qui souhaitent louer un bien meublé sans que cette activité ne constitue leur principale source de revenus. Ce régime fiscal est particulièrement attractif grâce à ses facilités de déduction de charges et d'amortissement du bien. Pour bénéficier de ce statut, il convient de respecter certaines conditions essentielles :

Tout d'abord, les recettes générées par la location doivent rester inférieures ou égales à 23 000 € par an et inférieures aux autres revenus d'activité du foyer fiscal (traitements et salaires, autres BIC, BNC, BA), conformément à l'Article 155, IV du Code Général des Impôts (CGI). Ensuite, le logement doit être équipé d'un mobilier en nombre et en qualité suffisants pour permettre au locataire d'y dormir, manger et vivre convenablement, c'est-à-dire comporter le mobilier et les équipements indispensables pour y vivre confortablement (literie, électroménager, vaisselle, etc.), selon la Loi n° 89-462 du 6 juillet 1989 et son Décret n°2015-981 du 31 juillet 2015.

Ces critères garantissent que le bien loué est conforme à la réglementation en vigueur. Il est donc crucial de bien s'informer sur les obligations d'équipement pour éviter que la location ne soit requalifiée en logement vide, situation qui entraînerait des dispositions fiscales moins avantageuses.

À noter : Un bien non conforme aux normes de décence et d'équipement minimum risque de perdre son éligibilité au régime LMNP.

Le point de départ d'une activité en LMNP est l'immatriculation sur le site de l'INPI. Cette formalité administrative permet d'obtenir un numéro SIRET indispensable pour la déclaration des revenus locatifs aux services fiscaux, conformément à l'Article L123-33 du Code de commerce et à la Loi PACTE (n° 2019-486 du 22 mai 2019). Une fois cette étape franchie, vous aurez le choix entre deux régimes d'imposition : le micro-BIC et le régime réel simplifié. Le premier offre un abattement forfaitaire de 50 % sur les recettes pour les locations meublées classiques ou de tourisme classées, tandis que le régime réel permet de déduire l'ensemble des charges (entretien, frais de gestion, intérêts d'emprunt, etc.) ainsi que l'amortissement du bien et de son mobilier, conformément aux articles 50-0, 4 et 39 du CGI.

Avantages et inconvénients du logement en LMNP

Investir dans un logement meublé en LMNP présente de nombreux atouts. Tout d'abord, la fiscalité avantageuse permet souvent de réduire voire d'annuler l'impôt sur les revenus locatifs grâce aux déductions applicables. De même, le choix du mode d'imposition, qu'il soit micro-BIC ou réel, offre une flexibilité permettant de s'adapter à la réalité des dépenses et à la charge fiscale globale du foyer.

Parmi les avantages notables figurent :

- Une réduction significative de l'imposition sur les loyers perçus (grâce à un abattement de 50 % en micro-BIC ou la déduction effective des charges en réel).

- La possibilité d'amortir le bien immobilier ainsi que le mobilier, ce qui permet de réduire le résultat imposable.

- Une attractivité renforcée auprès des locataires qui recherchent des logements prêts à accueillir immédiatement.

Cependant, ce régime comporte également quelques inconvénients :

- Les démarches administratives et la comptabilité associées peuvent être complexes, notamment sous le régime réel où il faut justifier chaque charge et calculer précisément l'amortissement.

- Le choix entre micro-BIC et réel doit être réfléchi en fonction de la situation personnelle et des caractéristiques du bien, car une mauvaise option peut engendrer une imposition plus lourde.

- La réglementation entourant les locations meublées peut évoluer, ce qui nécessite une veille réglementaire pour rester en conformité avec la loi.

Attention : Une gestion inadéquate ou une incompréhension des démarches administratives peut entraîner des pénalités fiscales ou une requalification de l'activité.

En somme, le LMNP demeure une solution intéressante si vous savez comment optimiser votre stratégie fiscale et si vous pouvez vous entourer de conseils spécialisés pour éviter les écueils administratifs.

Obligations fiscales et démarches administratives

Pour investir en logement LMNP en toute sérénité, il est indispensable de maîtriser les obligations administratives et fiscales liées à cette activité. La première étape consiste à déclarer le début d'activité sur le site de l'INPI. Ce dépôt permet d'obtenir un numéro SIRET, essentiel pour la déclaration des revenus locatifs aux impôts.

Une fois immatriculé, vous avez alors deux options d'imposition :

- Le régime micro-BIC :

• Applicable si le montant des recettes ne dépasse pas les plafonds fixés.

• Bénéfice imposable égal aux recettes moins un abattement forfaitaire de 50 % pour les locations meublées classiques ou de tourisme classées (30 % pour les meublés de tourisme non classés).

• Simplicité d'utilisation, car aucune comptabilité détaillée n'est requise, mais aucune charge supplémentaire ne peut être déduite. - Le régime réel simplifié :

• Permet de déduire toutes les dépenses réelles liées à l'activité (charges, intérêts d'emprunt, travaux, etc.).

• Nécessite une comptabilité rigoureuse avec des calculs d'amortissement sur le bien et son mobilier.

• Idéal lorsque les charges déductibles dépassent l'abattement forfaitaire offert par le micro-BIC.

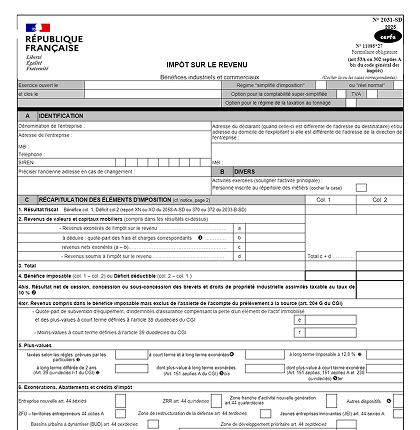

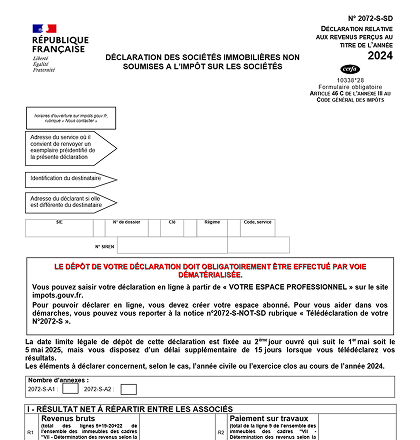

Dans le cadre du régime réel, la déclaration fiscale requiert le remplissage de formulaires spécifiques (cerfa 2031, 2033...) et leur télétransmission aux impôts. Cette démarche, bien que complexe, peut être facilitée par des solutions en ligne telles que Decla.fr, qui automatise la génération des déclarations fiscales et assure la conformité avec la réglementation en vigueur.

À noter : Il n'existe pas de disposition générale d'exonération automatique de la Cotisation Foncière des Entreprises (CFE) la première année d'activité. Toute exonération dépend de conditions spécifiques locales ou administratives, conformément à l'Article 1447 du CGI.

Afin de vous aider dans la gestion quotidienne de vos obligations, plusieurs outils sont à votre disposition. Des simulateurs d'imposition en ligne permettent de comparer l'impact fiscal du régime micro-BIC et du régime réel, en tenant compte des charges déductibles et des amortissements. Ces outils vous offrent une vision claire de l'économie d'impôt potentielle et vous aident à choisir l'option la plus avantageuse.

Investir en logement LMNP : Appartement ou maison ?

Le choix entre un appartement et une maison pour votre investissement locatif meublé dépend de plusieurs critères, tant financiers que pratiques. Chaque type de bien présente des avantages et des inconvénients qu'il convient de peser en fonction de votre stratégie patrimoniale et des spécificités du marché local.

Les atouts d'un appartement en LMNP

L'achat d'un appartement, en particulier dans les zones urbaines et les grandes métropoles, offre plusieurs avantages majeurs pour un investissement LMNP :

- Localisation stratégique : Les appartements en centre-ville ou dans des quartiers dynamiques sont généralement très demandés, ce qui favorise une occupation stable et régulière.

- Gestion facilitée : La taille réduite et la proximité des commodités permettent une gestion locative simplifiée et souvent moins coûteuse en termes d'entretien.

- Rendement locatif optimal : La demande élevée entraîne souvent des loyers attractifs, surtout dans les villes où l'offre est limitée.

En revanche, certains aspects peuvent être moins favorables, tels que la disponibilité d'espaces extérieurs limités ou les charges de copropriété, qui peuvent grever la rentabilité nette.

Les atouts d'une maison en LMNP

Investir dans une maison peut constituer une alternative intéressante pour diversifier votre portefeuille immobilier. Voici quelques points forts d'un tel investissement :

- Surface et confort : Les maisons offrent souvent plus d'espace, ce qui peut séduire des locataires à la recherche d'un cadre de vie familial ou d'un bien destiné à la location de vacances.

- Flexibilité : Un logement indépendant permet parfois de séparer les espaces de vie et offre la possibilité de créer plusieurs unités locatives (exemple : location de chambres dans un cadre de location saisonnière).

- Potentiel de valorisation : Dans certaines zones, l'achat d'une maison peut offrir un potentiel de plus-value intéressant à moyen ou long terme, surtout si le marché est en croissance.

Cependant, la gestion d'une maison peut s'avérer plus complexe (entretien d'un jardin, proximité des services, etc.) et les coûts d'acquisition et de rénovation peuvent être plus élevés. De plus, le marché locatif pour une maison peut être moins dynamique que celui des appartements dans les zones urbaines.

Pour illustrer ces différences, voici un tableau comparatif simplifié :

Conseil d'expert : L'analyse du marché local est primordiale. Avant de se lancer, il est recommandé de consulter des professionnels de l'immobilier et de réaliser une étude approfondie sur le potentiel de rendement locatif de la zone choisie.

Optimiser son investissement locatif en LMNP

Une fois le bien acquis, qu'il s'agisse d'un appartement ou d'une maison, plusieurs stratégies peuvent être mises en œuvre pour maximiser la rentabilité de votre investissement en logement meublé. Voici quelques conseils pratiques :

De première nécessité, il faut assurer la bonne gestion administrative et fiscale de votre bien. Recourir à une plateforme automatisée comme Decla.fr peut grandement simplifier vos démarches. Cette solution en ligne se charge de générer vos déclarations fiscales avec la rigueur d'un expert-comptable, tout en vous assurant d'être en conformité avec la réglementation. Cela représente un gain de temps non négligeable, surtout dans des périodes de forte activité fiscale.

Ensuite, optimiser la mise en valeur du logement est crucial. Investir dans une décoration soignée, des équipements modernes et une rénovation régulière permet de se démarquer sur le marché locatif. Un bien bien agencé et fonctionnel attirera rapidement des locataires prêts à payer un loyer compétitif. Mettez en avant la qualité du mobilier et des équipements pour maximiser l'attrait de votre offre.

À noter : N'oubliez pas de tenir compte des frais de gestion et d'entretien dans votre simulation de rentabilité. Les charges non déductibles ou les travaux imprévus peuvent impacter significativement votre résultat net.

Par ailleurs, le choix du régime fiscal (micro-BIC ou réel) doit être mûrement réfléchi dès le lancement de l'activité. En cas de charges importantes, le régime réel simplifié peut vous permettre de réaliser d'importantes économies d'impôt en déduisant l'amortissement ainsi que toutes les dépenses effectivement supportées. Dans ce cadre, il est conseillé de conserver tous les justificatifs de dépenses et de faire appel à un expert-comptable si nécessaire.

En matière de gestion locative, plusieurs options s'offrent à vous :

- La gestion directe, si vous disposez du temps et des compétences pour gérer les locations, trouver les locataires et assurer le suivi administratif.

- La délégation à une agence spécialisée, qui peut s'avérer être un bon compromis pour ceux qui préfèrent se concentrer sur l'investissement tout en bénéficiant d'une gestion professionnelle, surtout en cas de multiples biens.

Pour vous aider à déterminer le régime le plus adapté à votre situation, voici un exemple simplifié comparatif de trois scénarios :

Ce tableau démontre qu'en optimisant la déduction des charges et des amortissements, l'option du régime réel LMNP peut réduire considérablement l'impôt dû, voire permettre de payer peu ou rien d'impôt sur vos revenus locatifs.

Attention : Ce tableau est un exemple simplifié. Chaque situation est unique et nécessite une étude personnalisée en fonction des revenus, des charges et de la localisation du bien.

Les questions à se poser avant de se lancer

Avant d'investir dans un logement meublé en LMNP, il est important de se poser plusieurs questions clés qui vous aideront à faire un choix éclairé :

- Quelles sont les exigences pour bénéficier du statut LMNP ?

Assurez-vous que vos recettes locatives prévues ne dépassent pas le plafond fixé et que le logement est correctement équipé pour permettre une occupation immédiate. - Comment déclarer mes revenus locatifs meublés ?

Informez-vous sur les démarches de déclaration fiscale et choisissez entre le régime micro-BIC et le régime réel simplifié en fonction de votre profil financier et des charges associées. - Peut-on vivre dans son logement loué en LMNP ?

En principe, le LMNP concerne la location d'un bien destiné à un usage locatif, sans occupation par le propriétaire. Toutefois, certains dispositifs permettent une occupation partagée ou une résidence principale si le bien n'est pas entièrement dédié à la location. - Quels sont les frais que je peux déduire en LMNP ?

Outre les frais d'entretien et de gestion courante, pensez à l'amortissement du bien immobilier et du mobilier. Une bonne comptabilité permettra de réduire substantiellement votre base imposable.

Conseil d'expert : N'hésitez pas à consulter un spécialiste ou à utiliser des outils en ligne dédiés, comme ceux proposés par Decla.fr, pour vous guider dans le choix du régime fiscal le mieux adapté à votre situation.

Le rôle des services numériques pour simplifier vos démarches

Face à la complexité des obligations liées à la location meublée, l'évolution des outils numériques offre aujourd'hui des solutions efficaces pour faciliter vos déclarations fiscales et la gestion de votre patrimoine immobilier. Des plateformes en ligne permettent, en quelques clics, de générer automatiquement vos déclarations fiscales, de reprendre une comptabilité existante et de vous assister en temps réel grâce à une assistance disponible 7j/7.

Ces services s'adressent autant aux investisseurs débutants qu'aux professionnels aguerris. Ils reprennent en charge les formalités telles que l'immatriculation, la télétransmission des formulaires fiscaux (cerfa 2031, 2033 et autres), ainsi que la vérification de la conformité de vos déclarations. L'avantage de recourir à ces outils est double :

- Ils vous assurent une précision comparable à celle d'un expert-comptable, réduisant ainsi le risque d'erreur et de redressement fiscal.

- Ils vous font économiser un temps précieux, que vous pouvez consacrer à la gestion stratégique de votre portefeuille immobilier.

À noter : La fiabilité et la simplicité d'utilisation de ces plateformes numériques font la force de leur adoption, notamment pour les acteurs de la location meublée non professionnelle qui souhaitent éviter le stress et la complexité administrative.

Ainsi, une solution numérique telle que celle proposée par Decla.fr permet de conjuguer performance et simplicité, tout en offrant une assistance personnalisée pour la déclaration de vos revenus et la gestion de votre comptabilité.

Stratégies pour maximiser la rentabilité de votre investissement

Optimiser vos revenus en LMNP ne se limite pas à choisir le bon type de bien ou le régime fiscal adéquat. Il s'agit aussi d'adopter une stratégie globale qui prend en compte plusieurs aspects de la gestion locative :

- Analyse de marché : Étudiez attentivement la demande locative dans votre zone d'investissement. La proximité des transports, des universités, des centres d'affaires ou des zones touristiques peut influencer positivement la rentabilité locative.

- Qualité du bien : Investir dans la rénovation et l'ameublement de qualité peut justifier des loyers plus élevés et réduire le taux de vacance locative. Un logement bien entretenu attire plus facilement des locataires solvables et fidélise la clientèle.

- Diversification du portefeuille : Pour minimiser les risques, envisagez d'investir dans différents types de biens (appartements en centre-ville, maisons en périphérie, résidences de services) afin de diversifier vos sources de revenus et d'atténuer les aléas du marché locatif.

- Optimisation fiscale : Revoyez régulièrement votre situation fiscale pour ajuster le régime d'imposition. Les évolutions législatives peuvent impacter la rentabilité d'un régime par rapport à l'autre, et il est alors essentiel de rester informé et de procéder aux ajustements nécessaires.

Conseil pratique : Pensez à consulter des simulateurs de rentabilité en ligne. Ils vous donneront une vision claire de l'impact des charges, des amortissements et des options fiscales sur votre revenu net imposable.

L'investissement en LMNP, qu'il s'agisse d'un appartement ou d'une maison, représente une opportunité intéressante pour diversifier vos revenus et optimiser votre fiscalité. Pour réussir dans ce domaine, il est primordial d'allier une gestion rigoureuse à une stratégie d'optimisation fiscale performante. En adoptant une approche structurée et en vous appuyant sur des outils numériques fiables, vous maximisez vos chances d'obtenir un rendement attractif tout en limitant les risques liés à la gestion locative et aux obligations fiscales.

Enfin, gardez toujours à l'esprit qu'une bonne préparation en amont et une veille régulière sur les évolutions législatives vous permettront d'adapter votre stratégie en fonction des changements réglementaires et des fluctuations du marché immobilier.

Questions fréquentes sur le logement en LMNP

Conclusion

Face aux enjeux actuels du marché immobilier et aux exigences fiscales, investir en logement LMNP reste une option stratégique pour optimiser vos revenus tout en bénéficiant d'un cadre fiscal attrayant. La combinaison d'un bon emplacement, d'un logement de qualité et d'une gestion rigoureuse vous permettra d'exploiter pleinement les avantages du statut LMNP.

Pensez également à surveiller l'évolution de la réglementation, car des changements législatifs peuvent influencer la rentabilité de votre investissement. En gardant une veille active et en adoptant une approche proactive dans la gestion de votre bien, vous serez mieux préparé pour naviguer dans le monde de la location meublée.

Pour ceux qui souhaitent se lancer dans cette aventure ou optimiser un investissement déjà existant, il est fortement recommandé de recourir à des outils numériques adaptés. Ces solutions automatisées, en plus de simplifier les déclarations fiscales et la gestion comptable, vous offrent un accompagnement constant pour rester en conformité avec les obligations imposées par l'administration. C'est là que des services comme Decla.fr interviennent, en proposant une interface intuitive et des ressources pédagogiques pour guider chaque étape de votre projet.

Que vous soyez novice ou expérimenté dans l'univers de l'immobilier locatif, investir en logement LMNP est un choix judicieux pour diversifier vos sources de revenus et bénéficier d'avantages fiscaux non négligeables. Prenez le temps d'analyser votre situation, de comparer les différentes options et de vous faire accompagner pour transformer votre projet en succès financier durable.

Investir de manière éclairée, c'est aussi savoir anticiper les évolutions futures du marché et adapter sa stratégie en conséquence. Une mise à jour régulière de vos connaissances et une réévaluation périodique de votre portefeuille immobilier vous permettront de rester compétitif et de maximiser vos retours sur investissement. Alors, êtes-vous prêt à franchir le pas et à tirer pleinement parti de ce levier fiscal avantageux qu'est le LMNP ?

La réussite de votre investissement repose sur la combinaison d'un choix judicieux de bien, d'une gestion administrative rigoureuse et d'une stratégie fiscale adaptée. En associant ces éléments, vous pourrez non seulement réduire vos impôts, mais aussi offrir à vos locataires un cadre de vie de qualité, garantissant ainsi une occupation stable et une valorisation progressive de votre patrimoine. Profitez de cette opportunité pour bâtir un avenir financier serein et structuré en misant sur le logement meublé, un secteur en perpétuelle évolution et porteur d'un fort potentiel économique.

Sachez que votre projet d'investissement en logement LMNP, qu'il s'agisse d'un appartement ou d'une maison, constitue une démarche intelligente et structurée vers l'indépendance financière. Armez-vous d'informations, adoptez les meilleures solutions numériques et n'hésitez pas à solliciter des experts pour optimiser chaque étape de votre parcours. Votre avenir en tant qu'investisseur locatif vous récompense au fur et à mesure que vous combinez stratégie, innovation et vigilance réglementaire.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !