Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP et TVA : comprendre les règles d’application et d’exonération

- Exonération de principe : En règle générale, la location meublée simple est exonérée de TVA tant que vous n'offrez pas de services para-hôteliers.

- Assujettissement si 3 prestations : La fourniture régulière d'au moins trois services type hôtelier (accueil, petit-déjeuner, nettoyage, fourniture de linge) entraîne l'application de la TVA.

- Taux applicables : 10% pour la majorité des locations meublées, 5,5% pour certains établissements spécifiques, et 20% pour les services annexes séparés.

- Récupération avantageuse : L'assujettissement à la TVA permet de récupérer la taxe sur de nombreuses dépenses comme les travaux, l'entretien et les charges de copropriété.

- Vigilance lors de la revente : Si le bien a moins de 20 ans de détention, une partie de la TVA récupérée pourrait devoir être remboursée lors de la cession.

Vous êtes propriétaire en location meublée et vous vous posez des questions sur l'application de la taxe sur la valeur ajoutée ? Vous hésitez à connaître vos droits et obligations en tant que loueur meublé non professionnel ou vous souhaitez optimiser la gestion fiscale de votre bien ? Comment définir précisément le cadre fiscal applicable et maîtriser les subtilités de la TVA lorsque l'on investit dans le meublé ? Cet exposé est destiné à répondre à ces interrogations, en vous apportant des explications claires sur les mécanismes d'exonération et d'assujettissement à la TVA, ainsi que sur les démarches à suivre pour la récupération de cette taxe.

Comprendre le statut de loueur meublé non professionnel et la TVA

Le statut de loueur en meublé non professionnel (LMNP) est particulièrement avantageux pour les investisseurs immobiliers qui souhaitent optimiser leur fiscalité tout en bénéficiant d'un dispositif de défiscalisation. En règle générale, la location meublée est exonérée de TVA. Cela signifie que vous percevez des loyers hors du champ d'application de la taxe, sans avoir à la facturer ni la reverser à l'administration (Article 261 D, 4° du CGI).

Pourtant, cette exonération n'est pas absolue. La TVA peut s'appliquer dans certaines situations spécifiques, notamment lorsque le propriétaire propose des prestations para‐hôtelières. Ces services annexes, s'ils sont fournis de manière régulière et dans des conditions proches de l'hôtellerie, modifient le régime fiscal applicable, et vous pourriez vous voir redevable de la TVA (Article 261 D, 4° du CGI).

Le fonctionnement de la TVA en location meublée dépend en effet de la nature des prestations offertes :

- Si vous limitez votre offre à la mise à disposition du logement, sans prestation de services complémentaires, la TVA reste généralement exclue.

- Si vous proposez en plus de la location au moins trois prestations telles qu'un accueil personnalisé, un service de petit-déjeuner, le nettoyage régulier du logement et la fourniture de linge, vous entrez dans le champ d'application de la TVA (Article 261 D, 4° du CGI).

Ces règles visent à distinguer, d'une part, le simple louage de choses et, d'autre part, le louage de services. Cette distinction est capitale puisque le passage d'un régime d'exonération à un régime d'assujettissement entraîne l'obligation de déclarer et de recouvrer la TVA sur les loyers.

Les critères d'exonération de la TVA en LMNP

En principe, les locations meublées, en tant qu'activité non professionnelle ou même professionnelle, sont exonérées de TVA. Plusieurs critères sont à observer pour bénéficier de ce régime avantageux :

- La simple mise à disposition du logement en meublé ne constitue pas une prestation taxable.

- Les services accessoires doivent être fournis de façon épisodique ou accessoire.

- Le caractère occasionnel ou non régulier de certaines prestations (exemple : nettoyage uniquement lors du changement de locataire) permet de maintenir l'exonération.

Cependant, il est important de noter que l'exonération peut être remise en cause dès lors que les services annexes deviennent la règle plutôt que l'exception. Par exemple, si vous offrez régulièrement un accueil personnalisé, un nettoyage permanent, et que vous mettez en place un service de petit-déjeuner, vous serez alors considéré comme exerçant une activité proche de l'hôtellerie (Article 261 D, 4° du CGI).

À noter : Si vous proposez trois prestations para-hôtelières de manière régulière, vous devez impérativement déclarer la TVA collectée sur les loyers et vous vous exposez à la récupération de la TVA sur l'ensemble des charges liées à l'activité de location. – Conseil d'un expert fiscal

Ces précisions vous permettent de mieux maîtriser le seuil à ne pas dépasser si vous souhaitez conserver l'exonération de la TVA.

Démarches administratives et obligations déclaratives

Lorsque vous démarrez votre activité de location meublée, vous devez procéder à l'immatriculation auprès des autorités compétentes (via le guichet unique de l'INPI). Cette formalité est essentielle pour obtenir votre numéro de SIRET et préciser votre régime fiscal en matière de TVA (Article L123-33 du Code de commerce, Loi PACTE n° 2019-486 du 22 mai 2019).

Si vous choisissez de rester exonéré, il vous suffit de cocher la case « Autre » dans le champ dédié à la TVA et d'indiquer en commentaire « Non assujetti : LMNP sans service ». Toutefois, cette procédure spécifique n'est pas explicitement confirmée par la réglementation fiscale de référence.

À l'inverse, si vous décidez d'opter pour l'assujettissement à la TVA, vous devez mentionner les services para-hôteliers proposés dans le bail et préparer une déclaration régulière de TVA auprès des services fiscaux.

Une fois assujetti à la TVA, vous devrez :

- Facturer la TVA sur les loyers perçus, en indiquant clairement le taux applicable (10 % pour la plupart des locations, 5,5 % en cas de logement dans des structures spécifiques, et 20 % pour des services annexes non compris dans la location) (Article 261 D, 4° du CGI).

- Déclarer le montant de TVA collectée en ligne via votre espace professionnel sur impots.gouv.fr.

- Récupérer la TVA acquittée sur vos charges et investissements liés à la location.

À noter : La déclaration de TVA, même si elle peut sembler complexe, devient rapide et automatisée une fois que les outils de gestion en ligne sont mis en place, permettant ainsi d'éviter de coûteuses erreurs comptables. – Avis d'un spécialiste fiscal

Ces démarches administratives représentent une étape cruciale dans la gestion de votre fiscalité et garantissent la conformité de vos déclarations aux exigences de l'administration.

Récupération de la TVA et ses avantages

L'un des principaux avantages d'opter pour le régime d'assujettissement à la TVA est la possibilité de récupérer la TVA sur de nombreux frais et dépenses engagés dans le cadre de l'activité locative. Mais comment cela fonctionne-t-il concrètement ?

Lorsque vous êtes assujetti à la TVA, vous pouvez déduire celle-ci sur :

- Les factures de travaux et de rénovation.

- Les dépenses d'entretien et de réparation.

- Les charges de copropriété (souvent régularisées en N+1).

- Les frais comptables et honoraires divers, y compris ceux liés aux services de notaire et d'adhésion à un organisme professionnel.

Cependant, certaines charges ne permettent pas la récupération de la TVA, à savoir :

- Les droits de mutation.

- Les frais liés aux emprunts (intérêts, frais de dossier, assurances).

- La taxe foncière et certaines assurances (habitation notamment).

- La cotisation foncière des entreprises (CFE).

La récupération de la TVA peut représenter un avantage non négligeable, notamment pour les investisseurs qui réalisent des travaux ou qui engagent des dépenses conséquentes pour gérer leur patrimoine locatif. Un tableau récapitulatif permet de mieux visualiser ces exemples :

Ce tableau synthétise les principaux postes sur lesquels vous pouvez agir pour optimiser la fiscalité de votre bien en location meublée.

Les taux de TVA applicables et leurs implications

Le taux de TVA applicable à une location meublée dépend essentiellement de la nature du bien et des prestations proposées. Pour la majorité des logements meublés, le taux standard appliqué sur le loyer est de 10 %. Toutefois, dans certains cas spécifiques, un taux réduit de 5,5 % peut être applicable. Cela concerne notamment :

- Les logements situés dans des établissements ou structures tels que les maisons de retraite, les hébergements pour personnes handicapées, les logements-foyers ou encore certains centres de réadaptation.

- Les lieux offrant une prise en charge spécifique de publics sensibles ou à vocation sociale.

Pour les services annexes (accueil, petit-déjeuner, nettoyage régulier, etc.) qui ne sont pas inclus dans la prestation de location proprement dite, le taux de TVA applicable est généralement celui de la prestation de service classique, soit 20 % (Article 261 D, 4° du CGI).

Ces différents taux sont mis en place pour éviter une uniformisation qui ne tiendrait pas compte des spécificités de chaque type de service proposé. Ils permettent également d'ajuster la fiscalité en fonction de la nature de l'activité, qu'elle soit proche de l'hôtellerie ou strictement résolue à la location de biens immobiliers.

Il est impératif de bien identifier ces taux lors de la rédaction des factures, afin d'éviter toute erreur qui pourrait conduire à des redressements fiscaux.

Les implications fiscales lors de la revente d'un bien en LMNP

La question de la TVA ne se limite pas à la période durant laquelle le bien est en location. Lors de la revente d'un bien en LMNP, plusieurs scénarios peuvent se présenter, influençant à la fois le montant de TVA à rembourser et la récupération de celle-ci.

En effet, dans le cas d'un investissement en résidence-service par exemple, le propriétaire peut avoir récupéré la TVA sur le prix d'achat initial. Toutefois, si le bien est détenu pendant moins de 20 ans, une partie de cette TVA pourrait être soumise à remboursement lors de la cession du bien (Article 261 D, 4° du CGI).

Ce mécanisme vise à éviter les abus et à réajuster la fiscalité en fonction de la durée de détention du bien.

Il est donc essentiel de :

- Analyser le régime d'assujettissement choisi au moment de l'achat et son impact éventuel lors de la revente.

- Conserver des justificatifs exhaustifs de la TVA récupérée sur l'ensemble des charges et dépenses.

- Faire appel à un expert-comptable pour anticiper et calculer le montant éventuel à reverser au moment de la revente.

À noter : La revente d'un bien en LMNP assujetti à la TVA nécessite une attention particulière pour éviter des recalculs fiscaux lourds et imprévus. Une consultation préalable avec un expert fiscal est recommandée. – Retour d'expérience d'un praticien du secteur

Comparaison entre locations saisonnières et locations classiques

Il est également important de distinguer les locations saisonnières des locations classiques en ce qui concerne l'application de la TVA. Dans la location saisonnière, la TVA peut s'appliquer de manière plus systématique en raison de la similitude avec l'activité hôtelière (Article 261 D, 4° du CGI).

Pour mieux comprendre ces différences, le tableau suivant présente une comparaison claire :

Ce comparatif aide à visualiser les différences principales et à déterminer quel régime s'applique en fonction de l'activité et des services offerts.

Les erreurs courantes à éviter en matière de TVA pour les LMNP

La gestion de la TVA peut comporter plusieurs pièges, notamment pour les propriétaires inattentifs aux subtilités de la réglementation. Voici quelques erreurs fréquemment observées :

- Omettre de déclarer l'option pour l'assujettissement à la TVA lors de l'immatriculation de l'activité.

- Mal identifier le taux de TVA applicable aux différentes prestations offertes.

- Ne pas distinguer les dépenses récupérables de celles qui ne le sont pas (fausse récupération sur certains frais d'emprunt ou assurances, par exemple).

- Laisser de côté la nécessaire conformité des factures, qui doivent impérativement mentionner le taux de TVA appliqué et le montant collecté.

À noter : Une vérification périodique de la facturation et des déclarations de TVA permet d'éviter des redressements fiscaux qui pourraient nuire à la rentabilité de votre activité locative. – Recommandation d'un gestionnaire fiscal

Pour pallier ces erreurs, il est fortement recommandé d'utiliser des outils automatisés de déclaration fiscale, qui simplifient la gestion de la comptabilité et minimisent le risque d'erreur.

Procédure de déclaration et télétransmission de la TVA

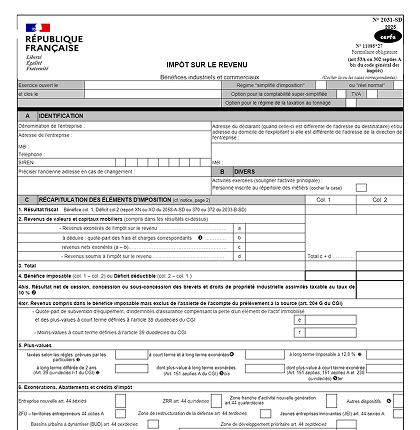

Une fois que vous avez déterminé votre régime fiscal, la procédure de déclaration de TVA s'effectue en ligne via l'espace professionnel du portail des impôts. Voici les étapes essentielles :

- Accédez à l'espace en ligne (www.impots.gouv.fr) et connectez-vous à votre compte professionnel.

- Saisissez les montants de TVA collectée et déductible. Ceux-ci doivent être reportés dans une déclaration de TVA, généralement sous le formulaire CA12 pour les régimes simplifiés.

- Respectez les échéances : par exemple, pour le régime simplifié, une déclaration annuelle ainsi que des acomptes provisionnels doivent être soumis en juillet (55 % de la TVA due) et en décembre (40 % de la TVA due). Ces taux peuvent varier selon le régime d'imposition choisi et ne sont pas confirmés par la réglementation fiscale de référence.

- Finalisez la déclaration en procédant à la télétransmission des formulaires indiqués.

Ces démarches permettent de garantir une régularité dans le versement de la TVA et d'éviter tout redressement ultérieur.

Un exemple simplifié sous forme de tableau peut illustrer ces échéances :

Ce tableau vous aide à visualiser l'organisation des échéances et l'importance d'une gestion rigoureuse de vos obligations fiscales.

Avantages de l'accompagnement par une plateforme automatisée

Pour de nombreux investisseurs, la complexité de la fiscalité applicable aux LMNP représente un réel défi. Le recours à une plateforme automatisée, telle que Decla.fr, offre une solution efficace pour :

- Simplifier la saisie et la déclaration des montants de TVA.

- Garantir la conformité des documents et la télétransmission des déclarations aux autorités fiscales.

- Éviter les erreurs de calcul, fréquentes lorsque l'on gère soi-même la comptabilité d'une activité locative complexe.

- Bénéficier de la disponibilité d'un support en ligne, même pendant les périodes les plus chargées fiscalement.

Les avantages d'un outil automatisé résident également dans la flexibilité et l'économie réalisée en comparaison avec le recours à un expert-comptable traditionnel. En effet, pour un coût bien inférieur, vous obtenez une solution rapide et fiable, parfaitement adaptée aux spécificités de la location meublée.

À noter : La digitalisation de la gestion fiscale permet de réduire significativement les risques d'erreurs et d'optimiser l'ensemble des démarches administratives, tout en économisant un temps précieux. – Témoignage d'un utilisateur satisfait

Comparaison des régimes fiscaux LMNP et mise en perspective territoriale

Au-delà des questions de TVA, la fiscalité applicable aux revenus issus de la location meublée présente plusieurs aspects qui méritent d'être comparés. En France, le statut LMNP repose sur l'imposition dans la catégorie des BIC (Bénéfices Industriels et Commerciaux) et peut s'exercer selon deux régimes fiscaux principaux :

- Le régime micro-BIC, avec un abattement forfaitaire sur les loyers imposables.

- Le régime réel simplifié, qui permet de déduire l'ensemble des charges réelles (frais d'entretien, intérêts d'emprunt, amortissements, etc.).

Lorsque le régime réel est choisi, l'imposition se fait sur un bénéfice net réel, ce qui peut offrir, en cas de charges élevées, un avantage fiscal considérable. De surcroît, le régime réel est souvent associé à l'option pour l'assujettissement à la TVA, permettant ainsi de récupérer la taxe sur des dépenses souvent conséquentes.

Le choix entre ces régimes se fera en fonction de votre situation personnelle, de la rentabilité attendue du bien ainsi que de la complexité administrative que vous êtes prêt à gérer.

Un tableau comparatif simplifié peut illustrer ces différences :

Cette comparaison permet d'éclairer le choix du régime le plus adapté à votre situation et d'anticiper l'impact sur la gestion de la TVA.

Cas pratiques et exemples concrets

Pour mieux appréhender l'application de la TVA en LMNP, prenons l'exemple de deux scénarios concrets :

- Exemple 1 : Vous louez un appartement meublé à des touristes en courte durée. Vous gérez personnellement l'accueil, la remise des clés, et fournissez un service de linge et un nettoyage à la fin de chaque séjour. Dans ce cas, trois prestations para‐hôtelières sont réalisées. Ainsi, vous êtes assujetti à la TVA et devez déclarer et facturer celle-ci sur vos loyers. Par ailleurs, vous pourrez récupérer la TVA sur les charges engagées, telles que les frais de ménage, les dépenses de rénovation et certains frais d'entretien.

- Exemple 2 : Vous mettez en location un studio meublé à des étudiants, avec la simple remise des clés et un nettoyage effectué lors du changement de locataires. Ici, aucune prestation additionnelle n'est proposée de manière régulière. Vous bénéficiez donc de la TVA exonérée. Dans cette configuration, même si vous engagez des dépenses pour l'entretien ou des réparations, la TVA sur ces charges ne pourra pas être récupérée.

Ces exemples illustrent bien la différence de gestion entre un régime exonéré et un régime assujetti à la TVA. Si le premier permet une gestion simplifiée, le second offre l'opportunité de récupérer une partie de la taxe sur des charges souvent importantes.

Recommandations et conseils d'experts

Pour ceux qui débutent dans le LMNP ou qui souhaitent optimiser la gestion de leur fiscalité, il est essentiel de prendre en compte plusieurs recommandations :

- Avant de démarrer votre activité, analysez précisément les services que vous souhaitez offrir afin de déterminer si vous souhaitez rester dans le cadre de l'exonération de TVA ou opter pour l'assujettissement.

- Conservez tous vos justificatifs de dépenses et de charges. Une comptabilité rigoureuse facilite la déclaration et la récupération de la TVA.

- N'hésitez pas à vous faire accompagner par des outils automatisés, qui vous permettront d'éviter les erreurs courantes et de gagner en sérénité.

- Mettez-vous en relation avec un expert-comptable ou un conseiller fiscal pour effectuer un bilan régulier de vos obligations. Certains professionnels préconisent de réaliser au moins une vérification annuelle de votre situation fiscale afin de rester conforme aux évolutions de la réglementation.

À noter : Une gestion proactive et rigoureuse de la TVA dans le cadre de la location meublée peut transformer une obligation administrative contraignante en un levier d'optimisation économique significatif. – Conseils d'un consultant spécialisé en fiscalité immobilière

Questions fréquentes sur la TVA pour les LMNP

Ce guide complet aborde les multiples facettes de la TVA en LMNP, en insistant particulièrement sur l'importance d'une gestion minutieuse et sur l'accompagnement par des outils numériques performants. Grâce à une compréhension approfondie des critères d'exonération, des démarches déclaratives et des avantages potentiels offerts par la récupération de la TVA, vous serez mieux armé pour optimiser votre fiscalité immobilière.

Pour toute question ou pour bénéficier d'un accompagnement personnalisé, n'hésitez pas à consulter des experts fiscaux ou à recourir à une solution spécialisée comme Decla.fr, qui vous simplifie la vie en automatisant vos démarches et en garantissant leur conformité. Adoptez dès aujourd'hui une approche proactive pour transformer la complexité de la fiscalité en un réel levier de performance pour votre investissement en location meublée.

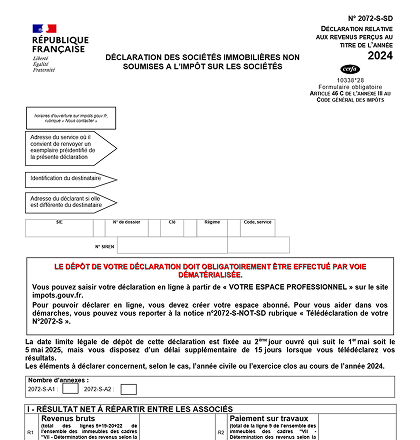

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !