Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

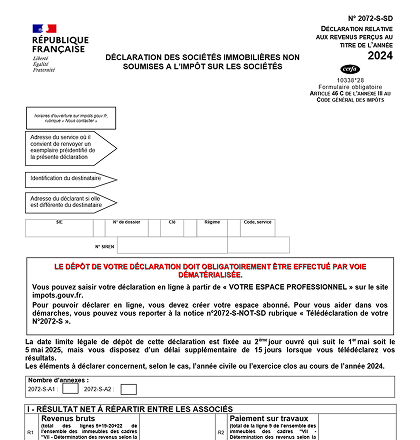

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP en entreprise individuelle : bonne ou mauvaise idée ?

Vous envisagez d’investir dans l’immobilier locatif en meublé et vous vous demandez si choisir le statut LMNP en entreprise individuelle est judicieux pour votre projet ? Avez-vous déjà songé à l’impact de ce choix sur votre fiscalité, vos démarches administratives et vos risques personnels ? Vous n’êtes pas seul ; nombreux sont ceux qui hésitent entre les divers statuts juridiques pour optimiser leur investissement en location meublée. Cet article vous guide pas à pas dans la compréhension du régime LMNP et vous aide à déterminer si l’entreprise individuelle est la solution adaptée à vos besoins.

LMNP : comprendre le dispositif et ses conditions d’éligibilité

Le statut de Loueur en Meublé Non Professionnel (LMNP) s’adresse à tous les propriétaires qui souhaitent mettre leur bien immobilier en location meublée sans se lancer dans une activité professionnelle à plein temps. Concrètement, il s’applique lorsque les recettes locatives brutes ne dépassent pas 23 000 € par an et restent également inférieures aux autres revenus d'activité du foyer fiscal (traitements et salaires, autres BIC, BNC, BA). Ce dispositif permet d’obtenir des avantages fiscaux intéressants, comme la possibilité de déduire certaines charges réelles ou d’opter pour le régime micro-BIC avec un abattement forfaitaire. Source : Article 155, IV du Code Général des Impôts (CGI).

En pratique, pour bénéficier du LMNP, votre logement doit respecter plusieurs critères :

- Équipements suffisants : le bien doit être pourvu des meubles nécessaires pour permettre au locataire de dormir, manger et vivre dans de bonnes conditions. La liste précise des éléments obligatoires est fixée par décret et comprend notamment la literie, un dispositif d'occultation des fenêtres, des plaques de cuisson, un réfrigérateur, de la vaisselle, etc. Source : Loi n° 89-462 du 6 juillet 1989 et Décret n°2015-981 du 31 juillet 2015.

- Usage limité : le logement ne doit pas être destiné à un usage commercial.

En outre, il est important de rappeler que le LMNP s’adresse principalement aux particuliers et non aux investisseurs immobiliers dits « professionnels ». Cette notion de non-professionnalisme se traduit par le fait que les déficits éventuels ne pourront pas être imputés sur d’autres revenus, sauf si l’activité génère des bénéfices ultérieurs dans un délai maximum de 10 ans. Source : Article 156, I-1° ter du CGI.

À noter : Même si le LMNP est un régime fiscal avantageux, il est impératif de respecter scrupuleusement les seuils de revenus afin de bénéficier pleinement de ses atouts sans être requalifié en Loueur en Meublé Professionnel (LMP).

En somme, le dispositif LMNP offre une solution intéressante pour constituer un patrimoine locatif avec une fiscalité attractive. Mais quelle est la meilleure forme juridique pour exercer cette activité ? La suite de notre guide explore précisément ce sujet en se penchant sur l’entreprise individuelle.

Les avantages et les inconvénients de l’entreprise individuelle pour le LMNP

L’entreprise individuelle est une forme juridique qui permet d’exercer une activité en son nom propre. Pour ceux qui souhaitent se lancer dans le LMNP, cette structure présente de nombreux atouts, tout en comportant certaines limites.

Les atouts

L’un des principaux avantages de l’entreprise individuelle est sa simplicité de création et de gestion. Pas besoin de capital minimum ni de formalités excessives : il suffit dès lors de réaliser une déclaration de début d’activité auprès du Centre de Formalités des Entreprises (CFE) pour obtenir un numéro SIRET, indispensable pour débuter votre activité de location meublée. Source : Article L123-33 du Code de commerce et Loi PACTE (n° 2019-486 du 22 mai 2019).

De plus, cette structure permet de cumuler divers régimes fiscaux au choix, notamment le régime du micro-BIC ou le régime réel simplifié. Avec le micro-BIC, vous bénéficiez d’un abattement forfaitaire sur vos revenus locatifs, tandis que le régime réel vous offre la possibilité de déduire toutes les charges réelles (frais d’entretien, intérêts d’emprunt, amortissements, etc.).

- Simplicité administrative : création rapide, absence de formalités complexes comme la rédaction de statuts ou la tenue d’assemblées générales.

- Flexibilité fiscale : possibilité d’opter pour le régime micro-BIC ou le régime réel simplifié en fonction de votre situation et de vos prévisions de revenus.

- Accessibilité : aucune restriction d’âge autre que la majorité, et vous pouvez exercer seul votre activité.

Attention : l’inconvénient majeur de l’entreprise individuelle réside dans le fait qu’il n’y a pas de séparation juridique entre le patrimoine professionnel et le patrimoine personnel. En cas de difficultés financières, vos biens personnels peuvent être exposés aux créanciers.

Les limites et inconvénients

Si l’entreprise individuelle se démarque par sa facilité de création, elle présente également certains inconvénients. La principale limite est l’absence de distinction entre patrimoine personnel et professionnel. Cela signifie que les dettes contractées dans le cadre de votre activité de LMNP peuvent mettre en péril l’ensemble de votre patrimoine personnel, sauf si vous avez pris des mesures de protection spécifiques (déclaration d’insaisissabilité auprès d’un notaire, par exemple).

Outre cet aspect, en cas de développement de votre activité (par exemple, si vous envisagez d’acquérir plusieurs biens locatifs ou d’associer d’autres investisseurs), l’entreprise individuelle peut s’avérer rapidement insuffisante. Dans ce cas, une société (comme une EURL, une SARL de famille ou même une SCI) pourrait offrir plus de flexibilité et de protection.

Un autre point à considérer est la complexité en cas de changement de régime fiscal. Passer d’un micro-BIC à un régime réel, ou inversement, nécessite souvent une réorganisation comptable et peut entraîner des coûts supplémentaires, surtout si vous n’êtes pas accompagné par un expert-comptable.

Comparaison avec d’autres structures juridiques

Pour prendre une décision éclairée quant au choix du statut juridique de votre activité LMNP, il est utile de comparer l’entreprise individuelle avec d’autres alternatives telles que l’auto-entreprise, l’EURL ou encore la SARL de famille. Voici un tableau comparatif des principales caractéristiques de ces structures :

Chaque structure possède ses avantages et ses inconvénients. L’entreprise individuelle reste souvent le choix privilégié pour ceux qui débutent dans l’investissement locatif en LMNP et recherchent la simplicité administrative et la souplesse de gestion. En revanche, si vous prévoyez de développer une activité locative plus conséquente ou si vous souhaitez sécuriser davantage votre patrimoine, il peut être judicieux de se tourner vers des structures telles qu’une EURL ou une SARL de famille.

À noter : Le choix de la structure juridique a des conséquences importantes sur la gestion de votre fiscalité, de vos obligations comptables et de la protection de votre patrimoine personnel.

Les obligations administratives et fiscales pour s’enregistrer en tant que LMNP en entreprise individuelle

Le processus d’immatriculation et de déclaration en tant que LMNP en entreprise individuelle est relativement simple. Voici un aperçu des étapes essentielles :

- Déclaration d’activité auprès du CFE : Vous devez déclarer le début de votre activité dans les 15 jours qui suivent la mise en location de votre bien. Cette démarche se fait en ligne et vous permet d’obtenir votre numéro SIRET, indispensable pour tout suivi fiscal et comptable. Source : Article L123-33 du Code de commerce.

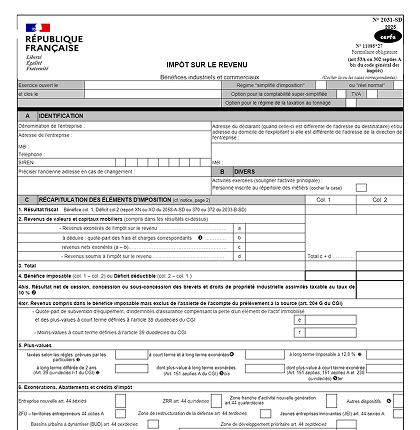

- Choix du régime fiscal : Dès l’immatriculation, vous pouvez opter pour deux régimes fiscaux différents :

- Régime micro-BIC : Il vous offre un abattement forfaitaire (de l’ordre de 50 % dans la location meublée classique) sans possibilité de déduire les charges réelles. Source : Article 50-0 du CGI.

- Régime réel simplifié : Ce régime vous permet de déduire l’ensemble de vos charges réelles (intérêts d’emprunt, frais d’entretien, amortissements du mobilier et du bien immobilier, etc.), ce qui peut se révéler particulièrement avantageux pour les investissements importants. Source : Articles 39 et 156, I-1° ter du CGI.

- Ouverture d’un compte bancaire dédié : Bien que non obligatoire, il est fortement recommandé d’ouvrir un compte séparé pour l’activité LMNP afin de mieux distinguer vos opérations professionnelles de vos finances personnelles.

- Tenue d’une comptabilité simplifiée : En entreprise individuelle, vous devez assurer la tenue d’une comptabilité permettant de justifier l’ensemble des recettes et dépenses liées à votre activité. Ceci est particulièrement important dans le cadre du régime réel pour justifier les amortissements et déductions effectuées.

Attention : En cas d’erreur dans vos déclarations ou de non-respect des obligations déclaratives, vous risquez des redressements fiscaux. Pensez à vous faire accompagner par un professionnel ou à utiliser une plateforme automatisée telle que Decla.fr pour sécuriser vos démarches.

Ces formalités, bien que moins contraignantes que celles requises pour d’autres structures, nécessitent néanmoins une attention particulière afin d’éviter toute déconvenue administrative ou fiscale.

Impact fiscal du choix d’une entreprise individuelle pour le LMNP

Le régime fiscal applicable aux revenus de la location meublée varie en fonction du choix entre le régime micro-BIC et le régime réel, et l’option d’entreprise individuelle offre plusieurs axes d’optimisation pour le loueur non professionnel.

Le régime micro-BIC

Si vous optez pour le régime micro-BIC, la fiscalité est simplifiée grâce à un abattement forfaitaire qui varie généralement autour de 50 % pour les activités de location meublée classique. Ce régime est intéressant pour ceux qui ont peu de charges à déclarer, car il ne permet pas de déduire les dépenses réelles. Il s’adresse principalement à des activités de faible envergure, où le chiffre d’affaires reste modéré et ne nécessite pas la tenue d’une comptabilité complexe. Source : Article 50-0 du CGI.

Le régime réel simplifié

En revanche, le régime réel simplifié est particulièrement intéressant si vous devez déduire des charges importantes. Vous pouvez alors imputer sur vos revenus locatifs :

- Les frais d’établissement (notaire, constitution d’entreprise)

- Les frais de gestion, assurances et entretien

- Les intérêts d’emprunt

- L’amortissement du bien immobilier et du mobilier

Ces déductions peuvent conduire, dans certains cas, à un résultat fiscal nul, voire négatif, ce qui permet de reporter le déficit sur les années suivantes (dans un délai maximum de 10 ans). Source : Article 156, I-1° ter du CGI.

À noter : Choisir le régime réel nécessite une tenue de comptabilité rigoureuse et, souvent, l’assistance d’un expert-comptable pour optimiser l’ensemble des déductions fiscales autorisées.

Pour faciliter la comparaison entre ces deux régimes fiscaux, voici un exemple chiffré simplifié :

Cet exemple permet de visualiser l’impact direct du choix du régime fiscal sur le résultat imposable de votre activité LMNP en entreprise individuelle.

Étapes pratiques pour créer et gérer son LMNP en entreprise individuelle

Pour concrétiser votre projet de location meublée en entreprise individuelle, quelques démarches clés s’imposent. Voici un guide pas à pas pour mener à bien votre création d’activité :

- Évaluation du bien et préparation du dossier

Avant toute chose, assurez-vous que le logement respecte bien les normes d’un logement meublé. Dressez la liste des équipements et préparez l’ensemble des justificatifs (diagnostics, devis de travaux si nécessaire). Une étude préalable vous permettra de définir quelle option fiscale est la plus avantageuse pour votre situation. - Immatriculation de l’activité

Rendez-vous sur le site du CFE et remplissez le formulaire de déclaration de début d’activité. La démarche est simple et se fait entièrement en ligne. À l’issue de cette procédure, vous recevrez un numéro SIRET qui officialise votre enregistrement en tant qu’activité LMNP. Source : Article L123-33 du Code de commerce et Loi PACTE. - Choix du régime fiscal

Analysez vos prévisions de revenus et de charges pour déterminer si le régime micro-BIC ou le régime réel simplifié est le plus approprié. N’hésitez pas à utiliser des simulateurs en ligne ou à consulter un expert pour faire ce choix stratégique. - Ouverture d’un compte bancaire dédié

Bien qu’il ne soit pas obligatoire, séparer vos finances professionnelles de vos finances personnelles facilite la gestion comptable et offre une meilleure traçabilité de vos opérations locatives. - Mise en place de la gestion comptable

Si vous optez pour le régime réel, il est indispensable de tenir une comptabilité précise. Pour vous aider, de nombreuses solutions en ligne, dont Decla.fr, vous permettent d’automatiser vos déclarations fiscales et de simplifier la gestion de votre activité. - Déclaration annuelle et suivi fiscal

Une fois l’activité lancée, veillez à remettre régulièrement vos déclarations fiscales. L’utilisation d’une plateforme spécialisée vous permet de suivre en temps réel l’évolution de votre fiscalité et d’assurer la conformité de vos déclarations auprès de l’administration.

Conseil d’expert : La planification et le suivi régulier de votre comptabilité sont essentiels pour éviter des surprises lors de la déclaration annuelle. Une assistance ponctuelle ou un accompagnement via une plateforme automatisée peut grandement simplifier vos démarches.

Questions fréquemment posées sur le LMNP en entreprise individuelle

Synthèse des enjeux et de la décision

Le choix de créer une entreprise individuelle pour exercer votre activité LMNP présente des avantages indéniables : simplicité de gestion, flexibilité fiscale et rapidité de création d’activité. Cependant, il convient également de mesurer les risques liés à l’absence de séparation entre patrimoine personnel et professionnel. Pour un investisseur débutant ou pour un projet de petite envergure, l’entreprise individuelle représente une solution attrayante et économique. En revanche, si vous envisagez un développement significatif de votre portefeuille locatif ou si vous souhaitez protéger au maximum vos biens personnels, d’autres structures comme l’EURL ou la SARL de famille peuvent offrir une meilleure protection.

La fiscalité du LMNP permet de choisir entre un régime micro-BIC, simple et rapide, et un régime réel, permettant de déduire de nombreuses charges liées à l’activité locative. Ce choix dépendra avant tout de votre investissement et de votre stratégie de rentabilité. Réaliser une simulation précise, en s’appuyant éventuellement sur un expert ou sur une plateforme automatisée, est une étape indispensable pour éviter toute mauvaise surprise.

À noter : Quel que soit le statut que vous choisissez, l’accompagnement par des professionnels spécialisés dans la gestion fiscale et comptable de la location meublée peut faire la différence en matière d’optimisation fiscale et de sécurisation juridique.

Quelques conseils pour bien démarrer votre activité LMNP

- Prenez le temps d’analyser votre situation personnelle et vos perspectives d’évolution avant de choisir votre structure juridique.

- Étudiez en profondeur les régimes fiscaux disponibles et envisagez toutes les options (micro-BIC vs. régime réel) en fonction de vos charges et revenus prévisionnels.

- Assurez-vous d’avoir une gestion documentaire rigoureuse dès le lancement de votre activité (factures, devis, relevés bancaires) pour faciliter le suivi comptable.

- N’hésitez pas à consulter des professionnels ou à utiliser des outils en ligne pour automatiser vos déclarations fiscales.

- Respectez scrupuleusement les démarches administratives, notamment l’immatriculation dans les délais impartis, afin d’éviter tout redressement ultérieur.

Quelques points de vigilance et recommandations finales

Lorsque vous optez pour le statut LMNP en entreprise individuelle, plusieurs points de vigilance s’imposent :

- Risque patrimonial : L’absence de cloisonnement entre patrimoine personnel et professionnel peut représenter un risque important en cas de difficultés financières.

- Gestion fiscale : La complexité du passage entre différents régimes fiscaux nécessite une attention particulière et éventuellement l’accompagnement d’un expert-comptable.

- Évolution du projet : Si votre activité se développe, pensez à revoir la structure juridique de votre entreprise pour mieux protéger vos biens et optimiser votre fiscalité.

L’expérience de nombreux investisseurs montre qu’une gestion maîtrisée et une anticipation des évolutions de l’activité locative permettent de tirer pleinement parti des avantages du LMNP même en entreprise individuelle. Pour ceux qui débutent, le recours à des plateformes spécialisées qui automatisent les démarches administratives et fiscales peut être une réelle aubaine.

Conseils d'expert : Ne laissez pas la complexité administrative vous freiner dans votre projet d’investissement. Investissez dans des outils numériques fiables et consultez des professionnels pour adapter votre structure juridique à votre stratégie de développement.

Conclusion alternative

Plutôt que d’utiliser un titre tel que « Conclusion », retenez que faire le choix d’un statut de LMNP en entreprise individuelle est une décision stratégique qui implique de bien évaluer à la fois les avantages en termes de simplicité et les risques liés à l’exposition de votre patrimoine personnel. Pour un investisseur débutant ou pour un projet à faible envergure, l’entreprise individuelle demeure une option intéressante. Toutefois, dès que le projet se complexifie ou que l’enjeu patrimonial augmente, d’autres structures juridiques pourront offrir une meilleure protection et une optimisation fiscale plus poussée.

Que vous choisissiez l’auto-entrepreneuriat, l’EURL ou la SARL de famille, l’essentiel est de vous entourer des bonnes ressources et de rester bien informé pour adapter votre statut à la réalité de votre investissement. En combinant simplicité administrative, souplesse fiscale et accompagnement expert, vous maximisez vos chances de réussir votre projet locatif en LMNP.

En définitive, le choix du statut LMNP en entreprise individuelle dépend de votre profil, de votre ambition et de votre capacité à gérer vous-même les aspects fiscaux et administratifs. Pour ceux qui n’ont pas le temps ou l’expertise nécessaire, des solutions telles que Decla.fr offrent une assistance précieuse, en automatisant l’ensemble des démarches et en vous garantissant ainsi une gestion conforme et optimisée de votre activité locative.

Avec ces éléments en main, vous êtes désormais en mesure de prendre une décision éclairée et de choisir la structure juridique qui optimisera votre investissement en location meublée. N’oubliez pas que chaque situation est unique et que s’entourer des conseils appropriés est la clé pour tirer le meilleur parti des avantages fiscaux et administratifs offerts par le régime LMNP. Profitez des outils modernes et d’un accompagnement personnalisé pour sécuriser votre projet et réaliser vos ambitions immobilières en toute sérénité.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !