Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

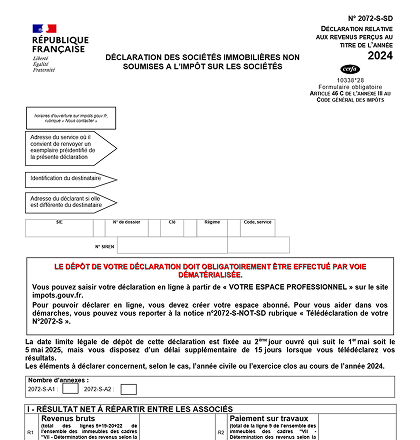

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Amortissement en LMNP : comment optimiser votre fiscalité ?

Avez-vous déjà réfléchi à la manière dont l'amortissement des meubles dans le cadre du statut LMNP peut transformer votre fiscalité ? Vous vous demandez peut-être comment ce mécanisme comptable, souvent incontournable pour les investisseurs en location meublée non professionnelle, permet de déduire intelligemment la dépréciation des équipements de votre bien locatif. Vous êtes au bon endroit pour éclairer ces points essentiels et découvrir comment maximiser vos économies d’impôt.

Comprendre le mécanisme de l’amortissement en LMNP

L’amortissement est un outil comptable qui consiste à répartir le coût d’un bien sur sa durée d’utilisation. En LMNP, ce mécanisme s’applique à la fois aux biens immobiliers, aux travaux et particulièrement aux meubles. Pour vous, propriétaire souhaitant déclarer vos revenus locatifs de manière optimisée, comprendre comment décomposer le prix d’achat de vos équipements est primordial.

Dans ce cadre, il est crucial de réaliser que l’amortissement correspond à la perte de valeur progressive liée à l’usure normale des équipements et du mobilier. Cette charge comptable, non décaissée réellement, vient réduire votre résultat imposable. Autrement dit, moins vos revenus locatifs seront imposés, plus vos économies fiscales seront importantes. (Source : Article 39 C du Code Général des Impôts)

À noter : L’amortissement ne peut jamais créer de déficit fiscal en LMNP, mais il est possible de reporter les montants non utilisés sur les années suivantes. (Source : Article 39 C du CGI)

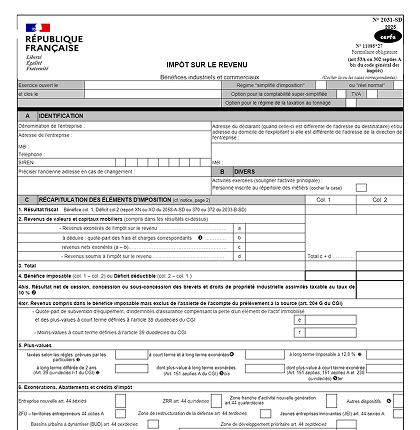

En LMNP, notamment via le régime réel simplifié, vous pouvez opter pour cette méthode d’imputation des charges. Le choix entre le régime micro‑BIC et le régime réel simplifié restreint cependant l’accès aux déductions des charges. Seuls ceux qui choisissent le régime réel peuvent ainsi déduire précisément le montant exact des amortissements — incluant ceux concernant le mobilier — ce qui est particulièrement avantageux lorsque les charges déductibles dépassent l’abattement forfaitaire de 50 % offert par le micro‑BIC. (Source : Article 50-0 du CGI)

Les principes fondamentaux de l’amortissement en LMNP

L’amortissement sous le statut de LMNP repose sur quelques principes généraux :

- Chaque élément (bien immobilier, travaux ou meubles) est amorti de manière distincte, en appliquant des taux spécifiques selon sa nature. (Source : Article 39 C du CGI)

- La valeur amortissable correspond à 100 % du coût d’acquisition HT du bien ou du matériel, à l’exception du terrain qui, lui, n’est pas considéré comme amortissable. (Source : Article 39 C du CGI)

- Le calcul se fait de façon linéaire, c’est-à-dire que le même montant sera déduit chaque année sur la durée d’amortissement choisie pour chaque composant. (Source : Article 39 C du CGI)

Cette approche permet de moduler précisément l’impact fiscal de votre investissement. Par exemple, la répartition des amortissements sur plusieurs années permet de rapprocher le résultat de l’activité locative d’un équilibre fiscal, réduisant ainsi le montant imposable.

Attention : Il est impératif de conserver toutes les factures d’achat des meubles et équipements. En cas de contrôle fiscal, l’absence de justificatifs peut entraîner la remise en cause des déductions pratiquées.

Les meubles éligibles à l’amortissement en LMNP

Tous les meubles installés dans le cadre d’une location meublée ne sont pas systématiquement amortissables. En effet, seule une dépense excédant 600 € TTC est considérée comme un investissement et non comme une charge courante. Les principaux meubles et équipements éligibles à l’amortissement incluent :

- La literie (matelas, sommier, oreillers)

- Les mobiliers de séjour (canapé, fauteuils, tables, chaises)

- Les meubles de rangement (armoires, étagères)

- Les équipements électroménagers (réfrigérateur, lave-linge, micro-ondes)

- Le mobilier de bureau s’il est nécessaire à l’exploitation du bien

Pour vous aider à visualiser ce qui peut être amorti, voici un tableau récapitulatif d’exemples et des durées d’amortissement typiques en LMNP pour le mobilier :

Ce tableau vous offre une vue d’ensemble des échéances couramment appliquées. Bien sûr, ces durées doivent être ajustées en fonction de la durée de vie réelle des équipements, de l’usure anticipée et des conditions d’utilisation du bien.

Méthodes et calcul de l’amortissement des meubles

Pour effectuer le calcul de l’amortissement des meubles en LMNP, la méthode linéaire est généralement adoptée. Cette méthode consiste à diviser le coût d’un article par la durée d’amortissement choisie afin d’obtenir le montant annuel à déduire. Par exemple, si un canapé est acheté pour 1 200 € et que vous choisissez de l’amortir sur 6 ans, le calcul sera le suivant :

1 200 € ÷ 6 ans = 200 € d’amortissement annuel (Source : Article 39 C du CGI)

Ce montant viendra réduire les revenus imposables générés par votre location meublée. Le même principe s’applique à chacun des meubles amortissables.

À noter : Il est essentiel de réaliser un tableau d’amortissement pour chacun des éléments amortis. Ce tableau permet de suivre annuellement la perte de valeur de chaque équipement et d’assurer une répartition cohérente des charges comptables.

Exemple pratique d’amortissement mobilier

Imaginons que vous avez équipé votre appartement en LMNP avec divers meubles pour un coût total de 5 000 €. Vous décidez de ventiler cet investissement de la manière suivante :

- Literie pour 2 000 € amortie sur 6 ans

- Salon (canapé, table basse) pour 1 500 € amorti sur 7 ans

- Mobilier de salle à manger pour 1 000 € amorti sur 6 ans

- Petits équipements (étagères, lampes) pour 500 € amortis sur 5 ans

Le calcul se présentera ainsi :

- Literie : 2 000 € ÷ 6 = environ 333 € par an

- Salon : 1 500 € ÷ 7 = environ 214 € par an

- Salle à manger : 1 000 € ÷ 6 = environ 167 € par an

- Équipements divers : 500 € ÷ 5 = 100 € par an

Le total cumulé d’amortissement mobilier pour l’année sera alors de 333 + 214 + 167 + 100 = 814 €. Ce montant viendra être déduit de vos recettes locatives, réduisant ainsi votre base imposable.

Durée d’amortissement des meubles dans le cadre LMNP

Il n’existe pas de règle universelle stricte quant à la durée d’amortissement des meubles, car celle-ci dépend de la durée de vie estimée de chaque équipement. En général, plusieurs durées sont communément appliquées :

- Pour les meubles de grande valeur et usage intensif, comme une literie ou un canapé de qualité, une durée d’amortissement de 6 à 10 ans est souvent retenue.

- Pour de petits équipements ou meubles dont la durée de vie est moindre, la période peut être réduite à environ 5 ans maximum.

- Les équipements électroménagers peuvent également être amortis sur une période de 5 à 10 ans selon leur gamme et leur usage.

Il est recommandé de se baser sur la durée d’utilisation normale de chaque article et d’effectuer une estimation réaliste de son usure. Cette approche permet d’éviter une sous-évaluation ou une surestimation dans le calcul de la déduction.

Attention : Un amortissement trop court peut relever d’une dépréciation excessive, tandis qu’un amortissement trop long risque de ne pas refléter la réalité de l’usure du bien.

Avantages fiscaux de l’amortissement des meubles en LMNP

Le principal avantage de l’amortissement des meubles en LMNP réside dans la réduction de l’assiette imposable de vos revenus locatifs. En imputant chaque année une charge correspondant à la dépréciation du mobilier, vous diminuez le bénéfice net imposable de votre activité locative. Cela peut avoir plusieurs retombées positives :

- Une baisse significative de l’impôt sur le revenu généré par les loyers.

- Une gestion plus souple dans le choix des amortissements : en cas d’excédent de déductions par rapport aux revenus locatifs, les montants non déduits peuvent être reportés sur les années suivantes sans limitation de temps. (Source : Article 39 C du CGI)

- Une stratégie de défiscalisation efficace permettant de maximiser le rendement net de votre investissement.

Les propriétaires LMNP qui optent pour le régime réel simplifié bénéficient ainsi d’une flexibilité accrue dans la gestion comptable et fiscale de leur bien immobilier. Le mécanisme d’amortissement s’avère être une des clés pour transformer un investissement immobilier en une opération fiscalement optimisée.

À noter : Le recours à un expert-comptable spécialisé en LMNP est souvent recommandé pour établir correctement ces tableaux d’amortissement et éviter les erreurs de calcul pouvant entraîner un redressement fiscal.

La ventilation des composantes : immobilier, travaux et mobilier

Bien que nous nous attardions ici sur l’amortissement des meubles, il est important de rappeler que l’amortissement en LMNP se décline en plusieurs volets. Le bien immobilier lui-même, ainsi que les travaux réalisés pour sa rénovation ou son amélioration, sont soumis à des règles d’amortissement spécifiques. Pour vous donner une vision globale, voici la répartition classique :

- Le bien immobilier (hors valeur du terrain) est amorti sur une période de 25 à 40 ans, traduisant un taux d’amortissement annuel de 2,5 à 4 %. (Source : Article 39 C du CGI)

- Les travaux réalisés dans le logement doivent être amortis sur une période généralement comprise entre 10 et 20 ans, selon leur nature. (Source : Article 39 C du CGI)

- Le mobilier, quant à lui, se voit appliquer une amortissement sur une durée plus courte, souvent entre 5 et 10 ans. (Source : Article 39 C du CGI)

Chacune de ces composantes est traitée séparément dans votre comptabilité. La somme des dotations aux amortissements correspond au montant total déduit de vos revenus locatifs. Cette ventilation permet une approche précise et adaptée, et surtout, de maximiser les avantages fiscaux tout en respectant les règles comptables en vigueur.

Comment établir un tableau d’amortissement pour vos meubles ?

La création d’un tableau d’amortissement est une étape essentielle pour piloter efficacement l’impact fiscal de vos investissements locatifs. Ce document vous permet de répertorier chaque équipement, son coût initial, la durée d’amortissement retenue et le montant annuel à déduire. Voici les étapes clés pour établir ce tableau :

- Identifier et lister l’ensemble des meubles et équipements amortissables, par exemple, la literie, le mobilier de salon, les appareils électroménagers et autres petits équipements.

- Pour chaque élément, déterminer le coût d’achat TTC hors taxe et la durée d’amortissement estimée en fonction de l’usage normal.

- Calculer le montant annuel en divisant le coût par la durée d’amortissement choisie.

- Compiler l’ensemble des dotations annuelles pour obtenir le total des charges déductibles sur l’exercice.

Un exemple simplifié de tableau pourrait ressembler à ceci :

Ce type de tableau vous offre une vision claire de l’impact comptable de chaque investissement et vous permet d’anticiper les économies d’impôt d’année en année.

À noter : La révision annuelle de ces tableaux est recommandée pour ajuster les durées d’amortissement ou tenir compte des renouvellements éventuels du mobilier.

Optimiser votre fiscalité grâce à l’amortissement

L’optimisation fiscale par le biais de l’amortissement en LMNP ne se limite pas à une simple déduction comptable. C’est une stratégie sur le long terme qui permet de maximiser le rendement net de votre investissement locatif. En réduisant l’assiette imposable, vous pouvez réinvestir les économies d’impôt dans le renouvellement du mobilier ou l’amélioration de l’habitat, créant ainsi un cercle vertueux pour votre portefeuille immobilier.

Outre le bénéfice immédiat en matière d’impôt sur le revenu, ce mécanisme présente plusieurs avantages stratégiques :

- Flexibilité d’application – Les amortissements non utilisés lors d’une année donnée sont reportables indéfiniment, vous donnant la possibilité de lisser les avantages fiscaux sur plusieurs années. (Source : Article 39 C du CGI)

- Impact positif sur la trésorerie – En diminuant l’impôt à payer, vous libérez des ressources financières qui peuvent être réinvesties dans l’amélioration de votre bien ou dans de nouveaux projets immobiliers.

- Simplicité d’intégration – Grâce à des outils en ligne et à des solutions de comptabilité automatisées, il devient aisé de générer des déclarations précises sans nécessiter l’intervention systématique d’un expert-comptable.

Attention : Avant d’opter pour le régime réel simplifié et de mettre en place une stratégie d’amortissement, il est conseillé d’analyser minutieusement vos recettes et charges locatives pour choisir l’option qui correspond le mieux à votre situation fiscale.

Les plateformes dédiées à l’automatisation des déclarations fiscales, telles que Decla.fr, offrent un accompagnement complet aux propriétaires LMNP en simplifiant la gestion de la comptabilité et la production des tableaux d’amortissement. Elles permettent ainsi d’éviter les erreurs courantes et de garantir la conformité avec les exigences de l’administration fiscale.

Les conseils d’experts pour réussir votre amortissement mobilier

Pour tirer le meilleur parti des avantages fiscaux liés à l’amortissement en LMNP, voici quelques recommandations issues des conseils d’experts :

• Anticipez le renouvellement du mobilier

L’usure des meubles doit être prise en compte dès l’acquisition. Pensez à planifier leur renouvellement afin de ne pas subir une dépréciation trop rapide qui ne serait pas reflétée dans une durée d’amortissement trop longue.

• Réalisez des estimations réalistes

Il est impératif d’évaluer correctement la durée de vie de chacun de vos équipements. Une estimation trop optimiste pourrait vous faire perdre des avantages fiscaux, tandis qu’une estimation trop prudente réduirait inutilement votre capacité de déduction.

• Maintenez une documentation rigoureuse

Conservez toutes les factures et justificatifs relatifs aux achats de mobilier. En cas de contrôle fiscal, ces documents vous permettront de justifier les montants déduits et d’éviter tout redressement.

À noter : Un suivi régulier via un tableau d’amortissement mis à jour vous offrira une vision précise de vos avantages fiscaux et facilitera la gestion de votre comptabilité.

Ces recommandations, lorsqu’elles sont appliquées conjointement avec une bonne stratégie de planification fiscale, vous permettront de bénéficier pleinement des avantages du mécanisme d’amortissement des meubles. Elles font partie intégrante d’une démarche globale visant à optimiser la fiscalité de votre investissement locatif en LMNP.

Les erreurs à éviter et astuces pour une déclaration réussie

Même si le concept d’amortissement en LMNP paraît simple sur le papier, certaines erreurs peuvent compromettre la validité de vos déclarations fiscales. Voici quelques points d’attention essentiels :

- Ne pas ventiler correctement le coût d’achat entre le mobilier, les travaux et l’immobilier peut conduire à des incohérences dans vos déclarations. Veillez à respecter les règles de décomposition imposées par l’administration.

- L’omission ou la mauvaise conservation des justificatifs (factures, bons de commande) est une erreur fréquente qui peut entraîner des redressements fiscaux. Assurez-vous de mettre en place un système efficace de gestion documentaire.

- Une durée d’amortissement inadaptée à la réalité de l’usure de vos équipements peut fausser le calcul de vos charges déductibles. Ne vous contentez pas d’une durée standard, mais adaptez-la à la spécificité de chaque meuble.

Quelques astuces pour éviter ces écueils :

- Utilisez des logiciels dédiés ou des plateformes automatisées qui intègrent les normes comptables en vigueur pour calculer vos amortissements.

- Faites appel à des professionnels de la comptabilité pour un audit ponctuel de vos tableaux d’amortissement, surtout en cas de doute ou lors de changements significatifs dans l’utilisation du bien.

- Restez à jour avec l’évolution de la réglementation fiscale pour profiter pleinement des possibilités de déduction et ne pas être pris au dépourvu par des modifications législatives.

À noter : La proactivité dans la gestion comptable de votre investissement LMNP vous assurera une optimisation constante et sans accrocs de votre fiscalité.

Intégrer les solutions numériques pour simplifier la gestion de votre fiscalité

Aujourd’hui, la digitalisation des démarches fiscales offre aux propriétaires en LMNP des outils performants pour automatiser la gestion de leurs déclarations et la tenue de leur comptabilité. Ces plateformes en ligne présentent plusieurs avantages :

- Rapidités et simplicité d’utilisation

Les interfaces intuitives vous permettent de saisir rapidement l’ensemble de vos données, de générer des tableaux d’amortissement précis et de taxer vos revenus locatifs en quelques clics. - Fiabilité et conformité

Grâce à ces solutions, vos calculs sont réalisés en respectant scrupuleusement la législation en vigueur. Vous bénéficiez d’une assistance en ligne et de mises à jour régulières pour rester conforme aux exigences fiscales. - Économie

L’automatisation de vos déclarations permet de réduire les coûts d’un expert-comptable traditionnel. Vous investissez alors dans une solution numérique qui vous garantit une gestion optimale à moindre coût.

Les outils numériques adaptés à la gestion LMNP, tels que ceux proposés par Decla.fr, intègrent une assistance en ligne 7j/7 et offrent des tutoriels détaillés pour vous guider pas à pas dans la mise en œuvre de votre stratégie d’amortissement.

FAQ : Réponses aux questions courantes sur l’amortissement des meubles en LMNP

L’impact de la stratégie d’amortissement sur votre rentabilité

En optimisant l’amortissement de votre mobilier, vous ne réduisez pas seulement votre imposition mais vous participez également à l’amélioration de votre rentabilité nette. La stratégie d’amortissement agit comme un levier fiscal qui permet de :

- Reconvertir une partie de l’investissement initial en avantage fiscal.

- Réduire l’impact fiscal en appliquant des charges déductibles sur plusieurs années.

- Rééquilibrer vos flux de trésorerie pour réinvestir dans l’entretien ou le renouvellement du mobilier.

En adoptant cette stratégie, vous pourrez concentrer vos efforts sur la valorisation de votre patrimoine immobilier tout en profitant d’un impact fiscal optimisé. C’est un véritable atout pour les investisseurs qui souhaitent faire fructifier leur capital sans être pénalisés par une lourde imposition.

À noter : Les économies fiscales ainsi générées peuvent être réinvesties dans l’amélioration et la modernisation des équipements, créant ainsi une dynamique positive pour la rentabilité globale de votre investissement locatif.

Conseils pratiques pour maximiser vos déductions fiscales

Pour exploiter pleinement le potentiel de l’amortissement en LMNP, voici quelques conseils pratiques à appliquer dès aujourd’hui :

- Organisez vos achats : Planifiez soigneusement l’acquisition de vos meubles et équipements, en privilégiant ceux qui offrent un bon rapport qualité/prix et qui correspondent à une durée d’utilisation raisonnable par rapport à leur coût.

- Créez et tenez à jour un tableau détaillé des amortissements : Cela facilite le suivi annuel, vous permet de détecter d’éventuelles erreurs et de réajuster votre stratégie fiscale en temps réel.

- Utilisez des outils numériques performants pour automatiser vos déclarations : Ces outils intègrent directement les règles comptables en vigueur et vous garantissent la conformité de vos amortissements.

- Faites appel à un spécialiste si nécessaire : Un expert-comptable peut vous apporter un regard externe et des conseils personnalisés pour optimiser votre stratégie fiscale.

Ces pratiques vous permettront de dégager rapidement des avantages fiscaux tangibles, tout en simplifiant la gestion de votre activité locative.

Vers une meilleure maîtrise de votre fiscalité grâce à une gestion rigoureuse

Le mécanisme d’amortissement en LMNP, et plus spécifiquement l’amortissement des meubles, offre une opportunité unique de minimiser vos charges fiscales tout en rendant votre investissement locatif plus rentable. En maîtrisant l’ensemble des composantes – de la décomposition du coût de vos équipements à la mise en place d’un suivi rigoureux – vous bénéficiez d’un levier financier puissant pour développer et pérenniser votre patrimoine immobilier.

Les outils de gestion en ligne simplifient aujourd’hui cette démarche en offrant des solutions complètes, allant de la constitution des tableaux d’amortissement à l’automatisation des déclarations fiscales. En combinant ces technologies avec une stratégie fiscale adaptée, vous parvenez à transformer un processus aussi technique que l’amortissement en un véritable avantage concurrentiel.

Attention : Ne sous-estimez pas la complexité de l’amortissement en LMNP. Une mauvaise répartition des charges ou une évaluation erronée de la durée de vie des meubles peut compromettre l’optimisation de votre fiscalité. Assurez-vous donc de mettre en place une gestion rigoureuse et de vous tenir informé des évolutions réglementaires.

Investir dans une bonne solution numérique ou bénéficier de l’accompagnement d’un expert spécialisé vous permettra, en définitive, de simplifier l’ensemble des démarches et de vous concentrer sur ce qui compte vraiment : la valorisation et la rentabilité de votre investissement locatif.

Synthèse et perspectives

Vous voilà désormais équipé des clés pour comprendre et appliquer les principes d’amortissement des meubles en LMNP. En décomposant le coût d’acquisition de vos équipements, en établissant des tableaux d’amortissement précis et en adoptant une stratégie d’optimisation fiscale sur le long terme, vous pourrez significativement réduire l’assiette imposable de vos revenus locatifs. Le recours aux outils numériques et aux plateformes d’automatisation, comme celles proposées par Decla.fr, offre une solution moderne pour faciliter cette gestion complexe et garantir la conformité de vos déclarations.

L’amortissement en LMNP apparaît ainsi sous un jour stratégique, allant bien au-delà d’une simple obligation comptable pour se transformer en un véritable levier de défiscalisation et de rentabilité. En adoptant une démarche proactive et rigoureuse, vous pourrez optimiser non seulement votre fiscalité, mais également la gestion globale de votre patrimoine immobilier.

Pour finir, il est toujours recommandé de rester informé et de suivre l’évolution de la réglementation. Le monde de la fiscalité évolue sans cesse, et une veille régulière, couplée à l’accompagnement d’experts, vous permettra de bénéficier des meilleures opportunités d’optimisation.

En résumé, l’amortissement des meubles en LMNP est un mécanisme essentiel pour les investisseurs souhaitant augmenter la rentabilité de leurs locations meublées. En adoptant une approche stratégique, vous pourrez non seulement réduire vos impôts, mais également renforcer la gestion financière de votre patrimoine. Alors, êtes-vous prêt à optimiser votre fiscalité et à maximiser les avantages de vos investissements immobiliers ?

N’hésitez pas à mettre en place dès aujourd’hui ces outils et conseils pour une gestion optimisée de vos amortissements. Profitez pleinement des avantages fiscaux que vous offre le statut LMNP, et transformez la complexité comptable en un levier de croissance pour votre activité locative.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !