Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Déduction maximum du mobilier et frais de notaire : ce que vous devez savoir

- Meubles meublants déductibles : Seuls les meubles facilement détachables du bien, comme l'électroménager, la literie, et le mobilier de jardin, sont déductibles.

- Justification de la valeur du mobilier : Conservez les factures d'achat et, si nécessaire, faites appel à un expert pour établir une estimation réaliste.

- Documents nécessaires pour la déduction : Les factures d'achat, l'estimation professionnelle, la liste annexée au compromis de vente, et des photos ou descriptions du mobilier sont essentiels.

- Impact sur la plus-value : La déduction du mobilier réduit la base de calcul de la plus-value imposable lors de la revente du bien.

- Déduction forfaitaire : L'administration fiscale tolère une déduction de 5 % du prix de vente sans justificatif, mais au-delà de ce seuil, des documents précis sont requis.

Avez-vous déjà envisagé de réduire vos frais de notaire en jouant sur la valeur du mobilier lors de l'achat immobilier ? Vous vous demandez peut-être comment optimiser cette démarche, quels meubles sont concernés et comment s’y prendre concrètement ? Vous êtes au bon endroit pour comprendre comment fonctionne la déduction du mobilier dans le calcul des frais de notaire, et ainsi réaliser de belles économies sur votre acquisition.

Comprendre les frais de notaire et leur composition

Lorsque vous achetez un bien immobilier, une part non négligeable du coût total provient des frais de notaire. Ces frais ne se limitent pas à une simple rémunération professionnelle ; ils englobent également différentes taxes et débours obligatoires. En effet, selon que vous achetiez un bien neuf ou ancien, les frais de notaire peuvent représenter entre 2 à 3 % (pour un logement neuf) et 7 à 8 % (pour un bien ancien) du prix d’achat total.

Les frais de notaire se décomposent en trois grandes catégories :

- La taxe de publicité foncière (TPF) et autres taxes

Elle correspond à la majorité des frais, souvent autour de 80 % du montant total, et inclut diverses taxes reversées à l’État et aux collectivités locales. - Les débours

Ils couvrent les frais administratifs et les coûts liés aux documents nécessaires pour établir l’acte de vente, tels que la consultation du cadastre ou les extraits de renseignements immobiliers. - Les honoraires du notaire

Ces émoluments, calculés sur une base dégressive par tranche de prix, rémunèrent le travail de rédaction et de vérification des actes notariés effectués. Ce barème a d’ailleurs été révisé pour s’adapter à la réalité économique actuelle.

Pour illustrer la répartition de ces frais, voici un tableau synthétique :

Tableau 1 – Exemple de composition des frais de notaire

Ainsi, la réduction des frais de notaire passe avant tout par une révision de la base de calcul, c’est-à-dire le prix de vente du bien immobilier. Et c’est exactement là qu’intervient la notion de déduction du mobilier.

Mobilier déductible des frais de notaire : que faut-il savoir ?

Il est important de distinguer entre deux catégories de mobilier dans le cadre de l’achat immobilier :

- Les meubles meublants

Ce sont des éléments qui peuvent être facilement détachés du bien. On y retrouve, par exemple, l’électroménager (hotte, four, lave-vaisselle, lave-linge, réfrigérateur, etc.), ainsi que des éclairages démontables, de la literie, des meubles d’ornement comme les tables ou les chaises, et même du mobilier d’extérieur tel que les meubles de jardin ou un jacuzzi. - Les meubles attachés à perpétuelle demeure

Ces éléments sont intégrés de manière permanente à la structure du bien. Ils incluent les sanitaires, les cheminées, les miroirs fixés ou encore les volets intégrés. Leur valeur est intrinsèquement liée à celle de l’immobilier et n’est donc pas éligible à la déduction.

Référence légale : Loi n° 89-462 du 6 juillet 1989 et Décret n°2015-981 du 31 juillet 2015

La déduction s’applique uniquement aux meubles meublants. En retirant leur valeur du prix de vente officiel, la base de calcul des frais de notaire diminue, ce qui se traduit par une économie non négligeable. Il convient néanmoins de préciser que l’administration fiscale applique une tolérance d’environ 5 % de la valeur du bien sans demander de justificatifs systématiques. Au-delà de ce seuil (par exemple jusqu’à 10 %), il faudra impérativement fournir une liste détaillée et argumentée du mobilier.

À noter : Bien que la déduction du mobilier offre un avantage fiscal notable, il est essentiel de ne pas surestimer la valeur des meubles. Une surévaluation pourrait entraîner des suspicions de la part de l’administration fiscale, donc veillez à établir une liste précise avec des estimations honnêtes.

Comment établir une liste de mobilier déductible

Pour être en règle avec l’administration et sécuriser votre économie sur les frais de notaire, il est primordial d’établir une liste exhaustive et détaillée du mobilier déductible. Voici les étapes essentielles à suivre :

- Recenser les éléments mobiliers

Commencez par noter tous les meubles amovibles présents dans le bien : la cuisine équipée (avec ses appareils électroménagers), les meubles d’appoint, la literie, et même certains équipements extérieurs comme le mobilier de jardin ou le jacuzzi. - Évaluer la valeur de chaque élément

Utilisez les factures d'achat lorsque cela est possible pour déterminer la valeur initiale de chaque meuble. Autrement, réalisez une estimation réaliste en tenant compte de l’usure et de l’obsolescence. Si vous n’avez pas accès aux factures, n’hésitez pas à faire appel à un expert ou à un commissaire-priseur pour une estimation objective. - Constituer la liste et l’annexer au compromis

La liste du mobilier doit être jointe de manière contractuelle au compromis de vente. Ceci garantira que le mobilier déduit du calcul des frais de notaire est bien celui qui fait l’objet de la vente. Gardez précieusement tous les justificatifs (factures et estimations), car ils pourront être revus en cas de contrôle fiscal.

Cette démarche, bien qu’elle requière de la rigueur, vous permettra de réduire de manière significative le montant des frais d’acte. En effet, chaque pourcentage déduit de la valeur totale du bien se transforme directement en économie sur le calcul final des frais notariaux.

Attention : Si le vendeur tente de surestimer la valeur du mobilier, demandez des précisions et vérifiez les justificatifs correspondants. Une valeur incohérente peut être contestée par le notaire ou l’administration fiscale.

Calculer l’impact de la déduction du mobilier sur les frais de notaire

Pour illustrer l’économie potentielle, prenons l’exemple d’un bien immobilier dans lequel le mobilier représente 5 % du prix de vente. En déduisant cette valeur, la base de calcul des frais de notaire diminue, réduisant ainsi le montant à payer.

Voyons avec un tableau récapitulatif :

Tableau 2 – Simulation d’économie sur frais de notaire pour déduction du mobilier

Comme le montre clairement ce tableau, la réduction de la base taxable pour le calcul des frais de notaire peut entraîner des économies appréciables. En déduisant 5 % de la valeur d’un bien, vous économisez directement sur le montant des frais d’acte. Cette stratégie est particulièrement intéressante dans l’immobilier ancien, où les frais notariaux sont plus élevés.

Justifier et formaliser la déduction du mobilier

Pour que cette déduction soit applicable et valable vis-à-vis de l’administration fiscale, plusieurs points sont à respecter :

- La transparence du compromis de vente

La liste détaillée du mobilier détachable doit être annexée au compromis de vente. Cela permet de formaliser et de contracter l’accord entre l’acheteur et le vendeur sur la valeur du mobilier à déduire. Exiger cette annexion protège vos intérêts en cas de litige ultérieur. - La conservation des justificatifs

Même si la déduction jusqu’à 5 % est tolérée sans justificatifs, il demeure fortement conseillé de conserver toutes les preuves d’estimation (factures, relevés d’expert) pour éviter tout risque en cas de contrôle de l’administration fiscale. - L’importance d’une évaluation réaliste

L’estimation doit être effectuée de bonne foi. Une surévaluation, qui pourrait paraître fantaisiste, risque d’être contestée par l’administration et pourrait entraîner des redressements. De la même manière, une sous-évaluation ne permet pas de maximiser l’économie sur les frais d’acte.

À noter : La déduction du mobilier représente une véritable optimisation fiscale lors d’un achat immobilier, mais elle requiert une évaluation rigoureuse et une documentation précise. Il est toujours recommandé de se faire accompagner par un professionnel (notaire ou expert) pour sécuriser cette démarche.

Référence légale : Article 156, I-1° ter du CGI

Exemples pratiques et simulations de calcul

Pour mieux appréhender l’impact de la déduction du mobilier sur le montant des frais de notaire, examinons quelques exemples concrets. Imaginons un bien immobilier dont la valeur et le mobilier associé se décomposent de la manière suivante :

Tableau 3 – Exemples de calculs de déduction du mobilier

*Les économies varient selon le taux de calcul appliqué par le notaire (entre 7 à 8 % pour un bien ancien).

Ces simulations permettent de visualiser clairement le gain financier réalisable lorsque la valeur du mobilier est déduite du prix de vente. Plus le bien est important et la déduction bien établie, plus l’économie est significative.

Les documents indispensables pour sécuriser la déduction

Quelles pièces faut-il impérativement conserver pour bénéficier sereinement de la déduction du mobilier ? Voici une liste non exhaustive des documents utiles :

- Factures d’achat des meubles

Ces justificatifs permettent d’établir la valeur d’origine du mobilier. Ils doivent être datés et mentionner clairement l’objet concerné. - Estimation réalisée par un professionnel

Si le mobilier ne s’accompagne pas de facture (pour des meubles anciens par exemple), une estimation réalisée par un expert peut être très utile pour valider la valeur retenue. - Liste détaillée annexée au compromis de vente

Ce document contractuel formalise la déduction et engage le vendeur à ne pas remettre en cause la valeur déclarée en cas de revente. - Photos ou descriptions précises

Ces éléments peuvent servir de preuve complémentaire de l’état et de la présence du mobilier lors de l’achat.

Conserver l’ensemble de ces documents est essentiel pour répondre à d’éventuelles demandes de l’administration fiscale et éviter toute contestation ultérieure.

À noter : Un dossier complet et bien organisé est la garantie d’une déduction en toute sérénité et d’une économie durable sur les frais de notaire lors de votre investissement immobilier.

Implications de la déduction sur la revente et la fiscalité

Un autre point crucial à considérer est l’impact de la déduction du mobilier sur la fiscalité en cas de revente du bien immobilier. Lorsque vous cédez votre bien, le calcul de la plus-value imposable prend en compte la valeur du bien tel que déclarée lors de l’achat. Si le mobilier a été déduit, cela modifie la base de calcul de la plus-value.

Ainsi, il est important de :

- Intégrer la valeur déduite dans vos calculs de fiscalité pour éviter une surimposition en cas de revente. • Conserver pièces justificatives et l’annexe de mobilier pour justifier la déduction appliquée lors de l’achat. • Anticiper l’impact sur le calcul de la plus-value en cas d’évolution du marché immobilier.

Référence légale : Article 150 VB du CGI

Ces précautions permettent d’éviter les mauvaises surprises et assurent une gestion rigoureuse de votre patrimoine immobilier sur le long terme.

Rétrospective sur la stratégie de déduction et conseils pratiques

La déduction maximale du mobilier des frais de notaire se révèle être un outil puissant pour optimiser vos investissements immobiliers. Voici quelques points clés à retenir :

- Optimiser la base de calcul : En déduisant le mobilier, la valeur cadastrale utilisée pour calculer les frais d'acte diminue, réduisant ainsi le montant à payer.

- Procéder à une évaluation précise : Utilisez des justificatifs fiables et collaborez étroitement avec le vendeur pour établir une liste précise et consensuelle.

- Respecter la réglementation : Tant que la déduction reste dans le seuil toléré (pari de 5 % sans justificatif), la démarche est simplifiée. Au-delà, une documentation complète et rigoureuse est indispensable.

Ces conseils vous garantissent non seulement une économie immédiate mais aussi une tranquillité d’esprit lors des démarches fiscales futures, que ce soit pour la revente du bien ou pour la déclaration annuelle de vos revenus immobiliers.

Attention : Une gestion prudente et documentée de la déduction du mobilier est primordiale. Toute irrégularité ou estimation erronée peut entraîner des redressements fiscaux, impactant ainsi la rentabilité de votre investissement.

Questions fréquemment posées (FAQ)

Aspects pratiques et conseils pour préparer votre achat immobilier

Lorsqu’il s’agit de négocier l’achat d’un bien immobilier, la question du mobilier déductible peut devenir un levier de négociation intéressant tant pour l’acheteur que pour le vendeur. Voici quelques recommandations pratiques :

- Engagez la discussion dès le départ

Lors des négociations, assurez-vous d’évoquer la question du mobilier. Une bonne communication permet d’établir rapidement une liste consensuelle et de préciser les modalités de la déduction sur le compromis de vente. - Vérifiez l’état et la présence du mobilier lors de l’entrée des lieux

Après l’achat, il est indispensable de vérifier que tous les éléments mentionnés figurent bien dans le bien immobilier. Un constat contradictoire lors de l’entrée des lieux peut éviter des litiges ultérieurs concernant la conformité du mobilier livré. - Documentez chaque étape

Que ce soit par des photos, des relevés ou des échanges écrits, documentez chaque élément de la démarche. Une traçabilité impeccable est la meilleure défense en cas de contrôle fiscal.

Ces précautions s’inscrivent dans une stratégie globale d’optimisation de votre investissement et de sécurisation de votre démarche fiscale. Elles vous permettront de bénéficier pleinement de la déduction maximale du mobilier, tout en assurant la conformité de vos démarches auprès de l’administration.

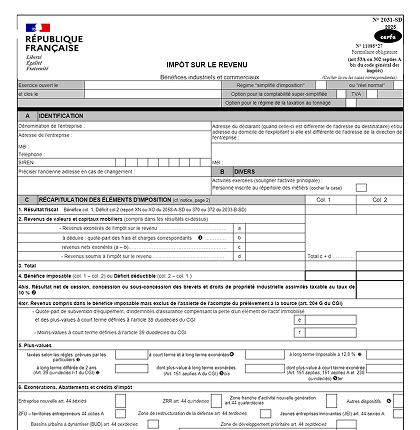

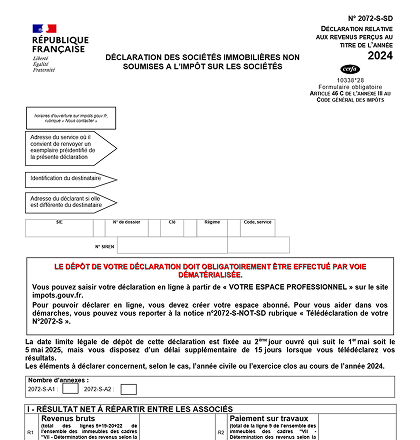

Intégration dans la gestion globale des déclarations fiscales

Pour les propriétaires, notamment ceux qui gèrent des déclarations en LMNP ou au sein d’une SCI, intégrer la déduction du mobilier dans la stratégie fiscale globale est crucial.

La plateforme Decla.fr, par exemple, permet d’automatiser vos déclarations fiscales et de prendre en compte ces optimisations.

Grâce à une interface simple et intuitive, vous pouvez saisir toutes les informations relatives à votre bien immobilier et bénéficier d’un calcul précis, semblable à celui effectué par un expert-comptable. Ce service permet non seulement de réduire les frais de notaire au moment de l’achat, mais également d’optimiser la gestion de vos obligations fiscales par la suite.

À noter : Utiliser un service numérique spécialisé pour vos déclarations fiscales vous assure une gestion rigoureuse, tout en vous faisant gagner du temps et en réduisant les erreurs.

Les services proposés par Decla.fr répondent parfaitement à ces besoins, surtout pour les propriétaires en LMNP ou au sein d’une SCI. La solution offre une assistance en ligne 7j/7, des tutoriels détaillés ainsi qu’une fonctionnalité de reprise de comptabilité qui vous guide pas à pas dans la bonne gestion de votre fiscalité immobilière.

Vers une déduction maîtrisée pour un investissement réussi

Vous avez désormais toutes les clés en main pour comprendre l’importance de la déduction du mobilier dans le calcul des frais de notaire et comment l’appliquer de manière optimale.

En révisant la base de calcul de vos frais de notaire grâce à une évaluation précise du mobilier meublant, vous pouvez réaliser des économies substantielles dès l’achat de votre bien. Cette approche, en plus d’être fiscalement avantageuse, offre une meilleure vision de la répartition des coûts liés à votre investissement immobilier.

De la composition des frais notariaux à la formalisation détaillée de la liste de mobilier, chaque étape contribue à une gestion budgétaire maîtrisée. En vous assurant que la déduction appliquée est rigoureusement justifiée et documentée, vous sécurisez également votre investissement pour le futur, notamment lors de la revente.

Ces économies, aussi bien immédiates que futures, s’inscrivent dans une stratégie d’optimisation globale, qui allie rigueur administrative et avantage financier réel. Ainsi, en déduisant le mobilier de manière intelligente, vous bénéficiez d’un double avantage : une réduction immédiate des frais de notaire et une base fiscalement favorable en cas de revente.

En résumé

La possibilité de déduire le mobilier des frais de notaire est une opportunité fiscale importante pour tout acquéreur. Concrètement, cette démarche consiste à :

- Réduire la base de calcul des frais de notaire en retirant la valeur des meubles qui ne sont pas intégrés de manière permanente au bien,

- Établir et documenter une liste détaillée du mobilier déductible (meubles meublants) et conserver les justificatifs nécessaires,

- Optimiser ainsi l’économie réalisée dès l’achat et influencer favorablement le calcul de la plus-value en cas de revente.

Adopter cette stratégie requiert rigueur, transparence et une bonne maîtrise des démarches administratives. Cela permet non seulement de bénéficier d’un avantage immédiat lors de l’achat mais également de sécuriser votre situation fiscale sur le long terme.

Que vous soyez primo-accédant ou investisseur averti, vous voilà mieux préparé pour maximiser votre déduction maximale sur le mobilier et réduire vos frais de notaire de manière efficace. Pensez à faire appel à des professionnels ou à utiliser des services spécialisés comme Decla.fr pour vous accompagner dans ces démarches et éviter toute erreur.

En appliquant ces conseils pratiques et en intégrant méthodiquement la déduction du mobilier dans vos démarches d’achat immobilier, vous transformez une obligation souvent perçue comme une simple formalité en une réelle opportunité d’optimisation fiscale. Profitez de cette stratégie pour alléger le coût global de votre investissement et bâtir un patrimoine immobilier rentable et durable.

La clé réside dans la précision et la transparence lors de l’établissement de la liste du mobilier. Prenez un moment pour examiner chaque pièce, évaluer sa valeur réelle et documenter soigneusement son état. Vous économiserez non seulement sur vos frais de notaire, mais vous faciliterez également la gestion future de vos déclarations fiscales. Ainsi, chaque détail compte et fait partie d’un grand mécanisme d’allègement des coûts.

N’hésitez pas à consulter des experts et à utiliser des outils numériques pour automatiser ces processus. Des plateformes en ligne dédiées, comme celles qui automatisent la déclaration fiscale, garantissent une conformité stricte et une optimisation maximale, tout en vous offrant une assistance accessible à tout moment. Cet accompagnement numérique est idéal pour sécuriser votre stratégie de déduction du mobilier, surtout dans un environnement fiscal en constante évolution.

Vous voilà équipé pour aborder sereinement l’achat immobilier en sachant que chaque détail, jusqu’à la valeur des meubles déductibles, contribue à une gestion plus efficace et à des économies non négligeables. C’est une opportunité unique de combiner prudence administrative et gain financier, assurant ainsi que votre investissement vous rapportera pleinement sur le long terme.

Que vous soyez en pleine préparation d’un achat immobilier ou que vous souhaitiez simplement optimiser vos dépenses, il est primordial de comprendre et de maîtriser tous les rouages liés aux frais de notaire. L’intégration de la déduction du mobilier dans votre stratégie d’acquisition représente un avantage indéniable. Grâce à une évaluation précise, une documentation rigoureuse et une bonne collaboration avec le vendeur, vous pouvez transformer une obligation en opportunité économique.

En tenant compte de toutes ces facettes – composition des frais, types de mobilier déductible, modalités d’évaluation et impact fiscal en cas de revente – vous faites le choix d’un investissement intelligent et réfléchi. Assurez-vous que chaque étape soit réalisée avec minutie et n’hésitez pas à solliciter des conseils professionnels pour valider vos démarches.

En définitive, la déduction maximum du mobilier des frais de notaire n’est pas seulement une stratégie de réduction de coûts, c’est un véritable levier pour optimiser votre investissement immobilier. Adoptez dès à présent ces pratiques rigoureuses et profitez d’un achat immobilier maîtrisé, tant sur le plan budgétaire que fiscal.

Que vous soyez novice ou expert dans le domaine de l’immobilier, maîtriser la déduction du mobilier vous permet de transformer un coût souvent inévitable en une opportunité d’économie réelle. Mettez en place cette stratégie dès le début de votre projet immobilier et assurez-vous, grâce à une documentation précise et une évaluation honnête, que vous bénéficiez du meilleur avantage fiscal possible lors de la signature de l’acte notarié.

En somme, adopter une approche méthodique et structurée dans la déduction du mobilier, c’est faire le choix de l’optimisation, de la transparence et de la victoire sur les charges annexes à votre investissement immobilier. C’est la marque d’un investisseur averti qui sait tirer parti de chaque détail pour bâtir un patrimoine solide et profitable.

En appliquant ces méthodes et en restant vigilant quant aux évaluations, vous maximisez vos économies sur les frais de notaire et assurez une gestion efficace de vos démarches fiscales. Profitez de cette opportunité pour transformer votre expérience d’achat immobilier en un véritable avantage économique, tout en garantissant la conformité fiscale et en anticipant sereinement l’avenir lors de la revente.

N’oubliez pas que la clé réside dans l’organisation, la rigueur et l’assistance professionnelle, afin que chaque étape soit optimisée pour vous faire bénéficier de tous les avantages liés à la déduction maximale du mobilier lors de l’acquisition d’un bien immobilier.

En adoptant ces conseils, vous êtes désormais bien armé pour transformer votre investissement et réduire significativement vos frais de notaire.

En conclusion, la stratégie de déduction du mobilier des frais de notaire est un outil incontournable pour tout investisseur souhaitant optimiser son acquisition immobilière. En combinant une estimation rigoureuse, une documentation précise et une gestion transparente, vous pouvez réaliser des économies non seulement immédiates mais aussi sur le long terme. Profitez de cette approche pour sécuriser votre investissement et maximiser vos avantages fiscaux, ouvrant ainsi la voie à un avenir immobilier plus rentable et serein.

Profitez pleinement de chacune de ces étapes et transformez ainsi vos démarches d’achat en une opportunité d’optimisation fiscale véritable et efficace. Votre investissement mérite d’être exploité au maximum, et la déduction maximale du mobilier des frais de notaire est la preuve qu’avec quelques ajustements minutieux, chaque euro économisé contribue à la réussite globale de votre projet immobilier.

En intégrant ces conseils dans vos démarches, vous contribuez non seulement à réduire les coûts immédiats, mais également à simplifier vos obligations fiscales futures. Vous prenez ainsi une décision éclairée qui combine sécurité, transparence et avantage financier, garantissant à la fois la réussite de votre acquisition et la pérennité de votre patrimoine.

Avec ces explications détaillées et ces exemples concrets, vous êtes désormais préparé pour aborder sereinement votre prochain achat immobilier en sachant exploiter à fond le potentiel de la déduction du mobilier pour alléger les frais de notaire. Que votre projet soit ambitieux ou modeste, chaque détail compte !

Profitez de cette approche pour transformer une formalité administrative en un véritable levier d'économies et optimisez vos frais notariaux avec rigueur et intelligence fiscale. Bonne chance pour votre investissement, et souvenez-vous que chaque effort dans la préparation et la documentation est un pas de plus vers une gestion immobilière réussie et avantageuse.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !