Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

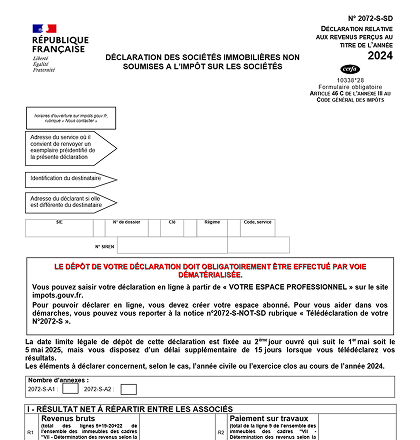

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Avantages fiscaux de la location meublée : pourquoi choisir le LMNP ?

Avez-vous déjà songé à diversifier vos placements pour optimiser votre fiscalité ? Vous vous demandez peut-être pourquoi la location meublée apparaît comme une solution de choix lorsqu’il s’agit d’allier rentabilité et fiscalité avantageuse. Êtes-vous à la recherche d’un dispositif simple qui vous permette de générer des revenus tout en profitant d’un cadre fiscal souple et intéressant ? Il se trouve que le statut LMNP (Loueur en Meublé Non Professionnel) offre justement ces atouts. Cet article explore en détail les multiples bénéfices fiscaux associés à la location meublée, tout en vous fournissant des conseils pratiques pour optimiser vos démarches et réussir votre investissement grâce à un mécanisme fiscal performant.

Un cadre fiscal avantageux et flexible

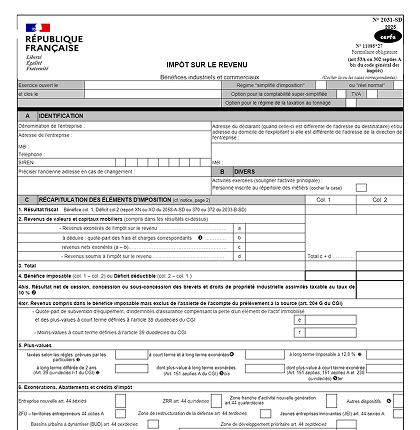

La location meublée se distingue par un régime fiscal particulièrement attractif. Contrairement à la location vide, dont les revenus sont imposés dans la catégorie des revenus fonciers, les loyers issus d’une location meublée relèvent des bénéfices industriels et commerciaux (BIC). Ce choix de qualification fiscale permet au bailleur d’accéder à différents dispositifs d’abattement et de déduction.

En optant pour le statut LMNP, plusieurs options s’offrent à vous en matière d’imposition. Deux régimes principaux sont applicables :

- Le régime micro-BIC

- Le régime réel

Le régime micro-BIC s’applique automatiquement lorsque les recettes locatives annuelles ne dépassent pas un certain seuil. Dans ce cadre, vous bénéficiez d’un abattement forfaitaire de 50 % (ou de 30 % pour les meublés de tourisme non classés) sur les loyers perçus. Ce mécanisme permet de réduire significativement l’assiette taxable, sans demande de justificatifs particuliers concernant vos charges.

Le régime réel, quant à lui, bien qu’impliquant une gestion comptable plus rigoureuse, offre la possibilité de déduire l’ensemble des charges réelles (intérêts d’emprunt, frais de gestion, travaux d’entretien, taxe foncière, etc.) ainsi que d’amortir le bien et le mobilier. L’amortissement constitue un avantage fiscal non négligeable puisqu’il diminue chaque année la valeur comptable de votre investissement et, par conséquent, réduit votre base imposable.

À noter : L’amortissement impacte la taxe sur la plus-value lors de la revente du bien, car il est réintégré dans le calcul de la plus-value imposable.

Source : Article 150 VB du CGI, Loi de finances pour 2025

Avec un choix judicieux entre ces deux régimes, vous pouvez ajuster votre fiscalité en fonction de vos charges et de votre situation personnelle. Par exemple, si vos charges représentent moins de 50 % de vos revenus locatifs, le régime micro-BIC pourra être particulièrement avantageux. En revanche, si vos frais sont conséquents, le régime réel vous permettra de déduire une plus grande partie de vos dépenses.

Conseil d’expert : Assurez-vous de conserver tous vos justificatifs de dépenses afin de bénéficier pleinement de ces déductions.

Les différents statuts fiscaux de la location meublée

L’investissement dans la location meublée offre une certaine flexibilité grâce à la possibilité de choisir entre plusieurs statuts, adaptés aux besoins et au profil de l’investisseur. Hormis le LMNP, il existe également le statut LMP (Loueur en Meublé Professionnel). Néanmoins, ce dernier est soumis à des conditions plus strictes et concerne une population restreinte d’investisseurs.

Le statut LMNP est accessible lorsque :

- Les recettes annuelles issues de la location meublée ne dépassent pas 23 000 €

- Les revenus locatifs ne représentent pas la principale source de revenus du foyer fiscal (recettes locatives inférieures aux autres revenus d’activité)

Cela permet aux investisseurs d’accéder à une fiscalité simplifiée tout en bénéficiant d’un régime très souple au quotidien. Cet avantage s’inscrit également dans une démarche de diversification d’un patrimoine immobilier, en attirant une clientèle variée (étudiants, jeunes actifs, vacanciers, etc.) et en ajustant de façon dynamique le montant des loyers en fonction de l’équipement proposé.

Le statut LMP, pour quant à lui, impose des seuils de recettes plus élevés et une inscription au registre du commerce. En contrepartie, il offre une déduction plus poussée de certains frais et permet de générer, dans certains cas, des déficits reportables sur le revenu global. Néanmoins, ce régime est moins utilisé par les petits investisseurs qui se tournent naturellement vers le LMNP pour sa simplicité et ses avantages immédiats en matière de fiscalité.

Source : Article 155, IV du CGI

Déductions fiscales et optimisation de la rentabilité

La location meublée ne se contente pas d’être fiscalement avantageuse, elle offre également des possibilités d’optimisation qui peuvent transformer votre investissement en véritable machine à rentabiliser vos revenus locatifs.

L’amortissement, levier puissant de déduction

L’un des atouts majeurs du régime réel en LMNP réside dans la possibilité d’amortir à la fois le bien immobilier et le mobilier. L’amortissement consiste à répartir la perte de valeur du bien et des équipements sur plusieurs années, en fonction de leur durée d’utilisation. Concrètement, cela signifie que vous pouvez déduire chaque année une fraction du coût d’acquisition et des frais associés, ce qui vient réduire significativement votre bénéfice imposable.

Voici un exemple simple sous forme de tableau :

Ce tableau illustre comment l’amortissement permet de lisser l’impact fiscal sur plusieurs années, en réduisant chaque année la valeur comptable du bien. Un avantage supplémentaire est que la déduction des amortissements peut compenser des recettes locatives élevées, surtout dans les zones où la demande est forte et les loyers se situent à un niveau supérieur.

Conseil d’expert : N’hésitez pas à faire appel à une solution comme Decla.fr, qui simplifie l’automatisation de vos déclarations fiscales et facilite la prise en compte des amortissements.

Charges déductibles et autres frais

Outre l’amortissement, le régime réel permet de déduire plusieurs autres frais qui viennent réduire la base imposable :

- Les intérêts d’emprunt liés à l’achat du bien

- Les frais de gestion locative (syndic, assurance, expertise)

- Les travaux d’entretien et de réparation

- Les taxes foncières et autres impôts locaux

- Les frais de notaire et les honoraires d’agence lors de l’acquisition, s’ils sont comptabilisés correctement

Ces déductions permettent de compenser une partie du loyer perçu, améliorant ainsi la rentabilité nette de votre investissement.

À noter : Les règles de déduction sont strictement encadrées par la réglementation fiscale, et leur application dépend de la tenue rigoureuse de votre comptabilité.

Source : Article 39 du CGI

Différences entre location meublée et location vide

Il est essentiel de comprendre que la location meublée présente des spécificités fiscales qui la distinguent clairement de la location vide. En location vide, les revenus sont classés en revenus fonciers – un régime moins flexible en matière de déductions et sans possibilité d’amortissement.

En comparaison, la location meublée offre un double avantage :

- Une fiscalité avantageuse grâce aux abattements et aux déductions (amortissements compris).

- Une rentabilité locative souvent supérieure, puisque les loyers sont en général indexés à la valeur ajoutée des équipements et du mobilier mis à disposition du locataire.

Pour illustrer la différence, voici un résumé sous forme de liste :

- En location vide, les charges ne sont pas systématiquement déductibles et l’amortissement n’est pas possible.

- En location meublée, le bailleur bénéficie d’abattements forfaitaires (50 % ou 30 % selon le cas) et peut déduire l’ensemble des charges réelles et des amortissements.

- Le contrat de location meublée offre une plus grande flexibilité en termes de durée de bail, de dépôt de garantie, et de préavis, ce qui peut faciliter la gestion locative au quotidien.

Ces arguments renforcent l’attrait de la location meublée pour les investisseurs souhaitant maximiser leur rendement tout en limitant l’impact de l’imposition sur leurs revenus.

Évolutions législatives récentes et perspectives d’avenir

Le paysage fiscal de la location meublée est en perpétuelle évolution. Des modifications récentes et des projets de réforme témoignent d’une volonté de simplifier davantage le dispositif tout en harmonisant le traitement fiscal des locations meublées et non meublées.

Par exemple, des ajustements concernant le seuil de passage du régime micro-BIC au régime réel sont régulièrement étudiés. De nouvelles propositions pourraient, à l’avenir, augmenter le seuil de revenus permettant de bénéficier du régime micro et uniformiser l’imposition des locations meublées et vides. L’objectif est de garantir une compétitivité accrue pour les investisseurs et de mieux encadrer la fiscalité de l’immobilier locatif.

Attention : Ces évolutions législatives impliquent que le cadre fiscal peut évoluer à tout moment, il est donc indispensable de rester informé des dernières modifications pour adapter votre stratégie. Consultez régulièrement les mises à jour fiscales et envisagez de recourir à des plateformes spécialisées pour automatiser vos déclarations et améliorer votre gestion fiscale.

En parallèle, les ajustements récents portant sur la TVA applicable aux locations meublées, notamment pour les biens neufs équipés, renforcent l’intérêt du statut LMNP. Ces mesures, tout en créant quelques contraintes (comme la récupération de la TVA et ses conditions de remboursement en cas de revente anticipée), offrent une opportunité pour réduire le coût d’implantation de l’investissement et améliorer la trésorerie sur le court terme.

La fiscalité étant au cœur des choix d’investissement immobilier, il s’avère crucial d’anticiper ces évolutions pour optimiser votre stratégie. Si la location meublée en LMNP s’avère être une option fiscalement attractive aujourd’hui, de nouvelles règles pourraient venir moduler cet avantage demain. La clé réside donc dans une veille active et une préparation minutieuse avant chaque investissement.

Comment optimiser sa fiscalité en tant que bailleur en LMNP ?

Pour maximiser les bénéfices fiscaux liés à la location meublée, plusieurs leviers d’optimisation sont à exploiter. La première étape consiste à choisir le régime fiscal le mieux adapté à votre situation. Si vos charges sont relativement faibles, le régime micro-BIC peut être suffisant pour vous permettre de bénéficier d’un abattement simple et pratique. En revanche, si vous envisagez d’investir dans un bien nécessitant des travaux réguliers ou si vous souhaitez bénéficier d’une déduction plus poussée, le régime réel sera l’option à privilégier.

Quelques recommandations pratiques pour optimiser votre fiscalité :

- Établir une comptabilité rigoureuse et détaillée :

Gardez une trace précise de toutes les dépenses liées à la gestion de votre location meublée. Cela inclut les frais de réparation, d’entretien, d’assurance, mais aussi les intérêts d’emprunt et les frais de gestion. Une comptabilité bien tenue est indispensable pour justifier vos déductions en cas de contrôle fiscal. - Planifier les investissements et les rénovations :

L’amortissement du bien immobilier et des mobiliers doit être programmé en fonction de la durée d’utilisation et de la dépréciation prévue. Par exemple, privilégiez des investissements qui permettront une déduction optimale sur plusieurs années, selon la table d’amortissement choisie. - Utiliser des outils spécialisés :

Des solutions numériques telles que Decla.fr vous permettent d’automatiser la gestion de vos déclarations fiscales. Ces plateformes offrent une interface intuitive pour intégrer vos données comptables et générer vos déclarations en quelques clics, tout en garantissant leur conformité avec la réglementation en vigueur. - Réexaminer régulièrement votre régime fiscal :

Au fil du temps, votre situation peut évoluer (augmentation des charges, changement du montant des loyers, etc.). Il est utile de réévaluer régulièrement votre régime fiscal pour s’assurer que la stratégie mise en place correspond toujours à vos objectifs d’optimisation et de rentabilité.

Pour vous aider à visualiser ces options, voici un tableau récapitulatif synthétique :

Ce comparatif vous permet d’identifier rapidement l’option la plus adaptée à votre profil et à la nature de votre investissement.

Les avantages pratiques de la location meublée pour le bailleur et le locataire

Au-delà des bénéfices fiscaux, la location meublée présente plusieurs avantages pratiques qui en font une solution gagnant-gagnant pour le bailleur et le locataire.

Pour le bailleur, la souplesse du contrat de location meublée constitue un atout majeur. En effet, la durée de bail est souvent plus courte qu’en location vide, permettant ainsi de modifier le contrat en fonction des évolutions du marché ou de la reprise de travaux d’amélioration. Cette flexibilité se traduit également par un préavis réduit pour le locataire lors du départ, facilitant ainsi la rotation et la recherche de nouveaux occupants.

Du côté des locataires, le fait de trouver un logement meublé complet d’équipements de qualité signifie moins de contraintes au moment de l’installation. Le locataire n’a pas à investir dans du mobilier ou à engager des frais supplémentaires pour s’équiper, ce qui peut rendre le logement plus attractif et accessible, notamment pour les étudiants ou les jeunes actifs.

À noter : Un loyer plus élevé en location meublée, pouvant atteindre jusqu’à 30 % de plus qu’en location vide, se justifie par le service complet offert au locataire, qui inclut l’équipement et la flexibilité du bail.

Les avantages pratiques et fiscaux se rejoignent pour créer un écosystème de l’investissement locatif qui bénéficie à toutes les parties. Tandis que le bailleur profite de déductions fiscales et d’une meilleure gestion comptable, le locataire bénéficie d’une solution clé en main qui facilite son installation, réduisant ainsi les délais de vacance locative.

Conseil d’expert : Pensez à segmenter votre marché locatif en fonction du type de locataires (étudiants, professionnels ou familles) afin d’ajuster le montant du loyer et optimiser votre rentabilité locative.

Considérations clés pour anticiper les évolutions fiscales

Alors que le cadre législatif évolue régulièrement, il est primordial d’anticiper les changements susceptibles d’impacter la rentabilité de vos investissements en location meublée. Parmi les points surveillés actuels, plusieurs réformes pourraient influencer la fiscalité des biens meublés :

- La modification du seuil de passage entre le régime micro-BIC et le régime réel, afin d’harmoniser le traitement fiscal des locations meublées et vides.

- La réintégration des amortissements dans le calcul de la taxe sur la plus-value, ce qui impacte la fiscalité lors de la revente.

- L’unification des régimes d’imposition pour simplifier l’ensemble des démarches déclaratives, avec un alignement sur les revenus fonciers pour certaines opérations.

Attention : Ne tardez pas à adapter votre plan d’investissement face aux évolutions fiscales.

Ces évolutions sont susceptibles d’influencer vos stratégies d’investissement. Il est donc conseillé de :

- Se tenir informé régulièrement des mises à jour législatives.

- Évaluer périodiquement l’impact des nouvelles règles sur votre situation personnelle et patrimoniale.

- Consulter des experts ou utiliser des outils d’aide spécialisés pour ajuster votre stratégie en conséquence.

Conseil d’expert : Une veille régulière et l’utilisation d’outils automatisés de déclaration, comme proposés par Decla.fr, vous permettront de rester à jour et de sécuriser vos démarches administratives sans contraintes excessives.

L’importance de la stratégie de choix d’investissement en location meublée

Investir en location meublée ne se limite pas aux avantages fiscaux, il s’agit également de choisir une stratégie d’investissement qui correspond à vos objectifs à court et à long terme. Plusieurs facteurs sont à prendre en compte pour déterminer si la location meublée représente la meilleure option :

- La localisation du bien : Un immeuble dans une zone attractive ou dynamique permet d’atteindre un taux d’occupation élevé, assurant ainsi une rentabilité optimale.

- La qualité de l’équipement du logement : Un meublé bien équipé se loue plus facilement et permet de justifier des loyers plus élevés.

- La durée du bail et la flexibilité de la gestion locative : Un contrat de bail meublé permet de s’adapter plus rapidement aux fluctuations du marché et aux besoins de mobilité des locataires.

En fonction de votre profil d’investisseur, vous pouvez opter pour une gestion en direct ou bien déléguer cette tâche à un gestionnaire spécialisé. Dans tous les cas, l’adoption d’outils numériques performants pour automatiser vos déclarations fiscales et gérer votre comptabilité s’avère être une solution judicieuse afin de simplifier vos démarches quotidiennes.

Par ailleurs, le choix entre les régimes micro-BIC et réel doit être évalué en fonction des prévisions d’investissement et du montant des charges prévisibles. Un investissement correctement structuré peut transformer un bien immobilier en véritable levier de création de richesse, tout en bénéficiant d’un avantage fiscal non négligeable.

Incidences sur la trésorerie et la gestion du risque

Les avantages fiscaux ne représentent qu’un volet de l’ensemble des bénéfices que procure la location meublée. Outre le gain net offert par l’optimisation de l’imposition, d’autres effets indirects peuvent améliorer votre trésorerie et réduire vos risques.

En effet, sous le régime LMNP, la possibilité de pratiquer des amortissements et de déduire l’ensemble des charges représente un bouclier fiscal contre les imprévus. Ce mécanisme vous permet de disposer d’une trésorerie plus saine en réduisant l’impact des imprévus sur votre fisc. Par exemple, des travaux imprévus ou une fluctuation du marché locatif peuvent être en partie compensés par la diminution de l’assiette imposable due aux amortissements et aux déductions.

De plus, la flexibilité offerte par le bail meublé vous permet de réagir rapidement en cas de changement de situation économique ou de marché. Une rotation plus fréquente des locataires, bien que demandant une gestion plus active, permet aussi d’ajuster le loyer en fonction des conditions actuelles du marché. Cette réactivité contribue à sécuriser le rendement locatif et à minimiser les périodes de vacance.

Un investissement en location meublée représente par ailleurs une solution de diversification du risque. En combinant la fiscalité avantageuse avec une demande locative soutenue et une flexibilité contractuelle adaptée, le bailleur peut mieux anticiper les fluctuations et protéger son patrimoine.

À retenir : La gestion active et l’anticipation des risques locatifs, facilitée par des outils numériques, permettent de maintenir un rendement optimal même en période de crise économique ou de changement législatif.

Pourquoi le LMNP est-il une solution adaptée aux investisseurs modernes ?

Le statut de loueur en meublé non professionnel (LMNP) s’inscrit dans une tendance d’investissement davantage orientée vers la flexibilité, la rentabilité et l’optimisation fiscale. Ce modèle séduit de nombreux investisseurs pour plusieurs raisons clés :

- Une procédure d’installation simplifiée et rapide, qui ne nécessite pas de lourds investissements initiaux en gestion administrative.

- Une fiscalité avantageuse basée sur des dispositifs d’abattement et la déduction des charges, rendant l’investissement rentable dès les premières années.

- La possibilité d’amortir le bien immobilier et le mobilier, permettant d’ajuster le résultat fiscal de manière significative.

- Une flexibilité contractuelle appréciée tant par le bailleur que par le locataire, facilitant ainsi la gestion locative et réduisant les périodes de vacance.

Dans ce contexte, de nombreuses plateformes spécialisées dans l’automatisation des déclarations fiscales, comme Decla.fr, apparaissent comme des partenaires indispensables. Elles offrent une solution complète pour simplifier la gestion de vos obligations fiscales, en reprenant l’ensemble de votre comptabilité et en vous aidant à choisir le régime fiscal le plus avantageux correspondant à votre profil et à vos investissements.

Cela permet non seulement d’alléger la charge administrative, mais également d’accroître la fiabilité et la précision de vos déclarations fiscales, afin d’éviter les redressements et de maximiser vos économies d’impôt.

Perspectives et conseils pour une gestion fiscale pérenne

Prendre la décision d’investir en location meublée revient à se projeter dans un modèle d’investissement durable et évolutif. Face aux évolutions législatives futures et à la complexité des mécanismes d’abattement et d’amortissement, il est crucial de mettre en place une stratégie de gestion fiscale pérenne.

Plusieurs axes méritent d’être considérés pour une gestion optimale de votre investissement :

- La mise en place d’un suivi régulier de votre comptabilité, qui vous permettra d’identifier rapidement les opportunités de déduction et d’ajuster votre régime fiscal en fonction des changements du marché.

- L’anticipation des travaux d’entretien et de rénovation, qui, bien planifiés, pourront être intégrés dans le calcul global des charges déductibles.

- La diversification de votre portefeuille locatif, en vous positionnant sur différents segments de marché (étudiants, professionnels, résidences services) pour équilibrer les risques et maximiser la rentabilité.

À noter : La régulation périodique de votre stratégie fiscale peut transformer un bien immobilier en une source de revenus régulière et pérenne.

Enfin, la technologie joue un rôle de premier plan dans la gestion moderne de ces investissements immobiliers. Grâce à des outils numériques adaptés, il est aujourd’hui possible de gérer facilement l’ensemble de vos déclarations fiscales en ligne, de bénéficier d’analyses précises et de visualiser en temps réel l’impact des amortissements sur votre rentabilité. Cette approche digitale contribue non seulement à simplifier vos démarches, mais également à sécuriser votre patrimoine contre les évolutions imprévues.

Conseil d’expert : Adoptez une approche proactive en vous informant sur les nouveautés législatives et en consultant des spécialistes pour ajuster en permanence votre stratégie d’investissement.

Intégrer la digitalisation dans la gestion de vos déclarations fiscales

La gestion fiscale d’un investissement locatif peut rapidement se révéler complexe. Pour répondre à cette problématique, diverses solutions numériques se sont développées, permettant de centraliser et d’automatiser la tenue de votre comptabilité. Decla.fr, par exemple, est une plateforme spécialisée dans l’automatisation des déclarations fiscales pour les propriétaires en LMNP et les gestionnaires de SCI. Grâce à cette solution, vous pouvez générer vos déclarations en quelques minutes sans avoir à recourir à un expert-comptable traditionnel.

À noter : La digitalisation permet de réduire les erreurs humaines et d’assurer une conformité totale avec les exigences fiscales actuelles.

L’outil vous guide pas à pas, en s’appuyant sur une interface intuitive, de manière à ce que toutes les données relatives à la location meublée soient correctement considérées. Cela inclut :

- La saisie automatique des charges réelles

- L’intégration des amortissements selon le barème en vigueur

- La génération des formulaires fiscaux officiels (2042 C PRO, etc.)

Conseil d’expert : Pour garantir votre tranquillité d’esprit et améliorer la gestion de vos obligations fiscales, envisagez l’utilisation d’un service en ligne spécialisé qui vous fera gagner du temps et diminuera les coûts associés aux interventions ponctuelles d’un expert-comptable traditionnel.

Synthèse et conclusion

La location meublée, et plus particulièrement le statut LMNP, se distingue par une combinaison gagnante d’avantages fiscaux, de flexibilité contractuelle et de rentabilité locative supérieure. Grâce à un régime fiscal avantageux fondé sur l’imposition en BIC, le bailleur bénéficie d’un abattement forfaitaire attractif (micro-BIC) ou, s’il opte pour le régime réel, de la possibilité de déduire l’ensemble des charges et de pratiquer l’amortissement.

Ce choix stratégique offre également une meilleure gestion locative, permettant d’ajuster le loyer selon la demande et de réduire les risques liés aux imprévus grâce à une trésorerie renforcée. Par ailleurs, la transformation numérique de la gestion fiscale, incarnée par des services spécialisés, simplifie grandement le quotidien de l’investisseur en automatisant ses déclarations et en assurant la conformité réglementaire.

Pour résumer, voici quelques points clés à retenir :

- Le statut LMNP offre une fiscalité avantageuse par rapport à la location vide.

- Deux régimes majeurs – micro-BIC et réel – vous permettent d’ajuster votre fiscalité en fonction de vos charges et investissements.

- L’amortissement des biens immobiliers et mobiliers représente un levier puissant pour réduire l’assiette imposable.

- La flexibilité du bail de location meublée permet d’adapter rapidement le contrat aux conditions du marché.

- L’évolution constante de la législation fiscale impose une veille régulière et une adaptation des stratégies d’investissement.

Adopter le régime LMNP, c’est faire le choix d’un investissement immobilier intelligent et dynamique. Que vous soyez débutant ou expérimenté, il est essentiel de maîtriser l’optimisation fiscale (abattements, amortissements) pour maximiser la rentabilité de votre patrimoine. Les solutions numériques simplifient la gestion administrative, vous permettant ainsi de vous concentrer sur la croissance de vos investissements. En investissant en location meublée, vous anticipez les évolutions législatives et sécurisez vos revenus locatifs sur le long terme, alliant rentabilité, simplicité et sécurité.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !