Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

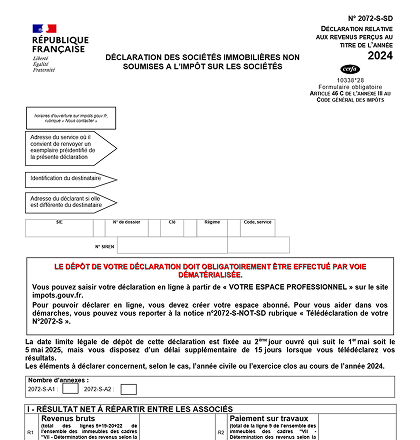

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

LMNP : toute l’actualité et les évolutions du statut

- Réintégration des amortissements : À partir de 2025, les amortissements déduits seront réintégrés dans le calcul de la plus-value à la revente, augmentant potentiellement l'imposition.

- Stratégie long terme : Privilégiez la conservation de vos biens sur une longue durée pour bénéficier des abattements progressifs sur les plus-values.

- Transition énergétique : Anticipez les travaux de rénovation énergétique pour maintenir la conformité de vos biens aux normes environnementales de plus en plus strictes.

- Gestion comptable rigoureuse : Documentez précisément tous les amortissements et charges pour optimiser votre fiscalité et faciliter les déclarations futures.

- Choix du régime fiscal : Évaluez régulièrement la pertinence de votre régime fiscal (réel ou micro-BIC) en fonction de l'évolution de vos revenus locatifs et des nouvelles réglementations.

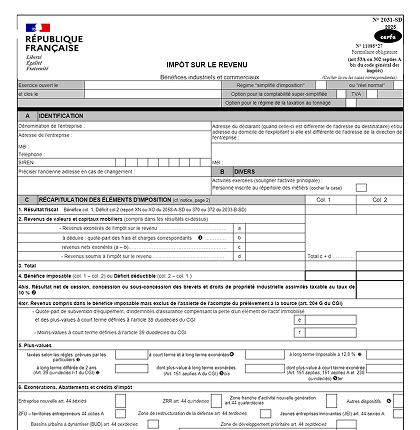

Vous vous demandez comment les récentes évolutions fiscales vont impacter votre activité de location meublée non professionnelle ? Êtes-vous certain de connaître toutes les implications de la nouvelle réglementation à l'horizon 2025 et les ajustements déjà amorcés en 2024 ? Vous souhaitez anticiper les changements à venir et préparer au mieux votre stratégie d'investissement ? Cet article vous offre une vue d'ensemble claire et accessible, mêlant explications détaillées, exemples chiffrés et conseils pratiques pour naviguer dans l'actualité du LMNP et ses évolutions.

La situation actuelle du LMNP et ses atouts fiscaux

Le statut de LMNP, ou location meublée non professionnelle, est depuis longtemps apprécié des investisseurs pour ses avantages fiscaux et sa flexibilité contractuelle. Grâce à un équipement minimal obligatoire – literie, dispositifs d'occultation, réfrigérateur, vaisselle, mobilier et autres éléments essentiels –, le logement destiné à la location peut être immédiatement occupé par le locataire. Ce cadre réglementaire permet de bénéficier d'un régime fiscal avantageux, soit par l'application du régime réel (en déduisant charges et amortissements) soit via le régime micro (avec un abattement forfaitaire).

Au cœur de ces dispositifs, la déduction des charges et l'amortissement constituent des outils précieux pour réduire l'imposition sur les revenus locatifs. Par exemple, sous le régime réel, vous pouvez déduire les frais de gestion, les travaux d'entretien, les intérêts d'emprunt et même amortir le coût du bien et de son mobilier sur plusieurs années, parfois ramenant le résultat fiscal à zéro pendant une période significative.

À noter : l'amortissement représente un avantage fiscal majeur, permettant d'économiser jusqu'à 47,2 % d'impôt sur une partie des revenus générés chaque année. Cependant, cet avantage est aujourd'hui remis en question par les récentes propositions de réforme.

Les propriétaires en LMNP doivent également veiller à respecter le seuil de 23 000 € de recettes annuelles ou la condition selon laquelle ces recettes doivent être inférieures aux autres revenus d'activité du foyer fiscal. Le non-respect de ces critères peut entraîner une requalification du statut en location meublée professionnelle avec des implications fiscales et sociales différentes.

Source : Article 155, IV du Code Général des Impôts (CGI).

Les grands changements annoncés pour 2025 et leur impact

D'ici 2025, plusieurs mesures importantes concernant le LMNP seront mises en œuvre, modifiant en profondeur le traitement fiscal de cette activité. L'un des points clés concerne la réintégration des amortissements dans le calcul de la plus-value lors de la revente du bien immobilier. Jusqu'à présent, les amortissements pratiqués dans le cadre du régime réel n'étaient pas pris en compte pour le calcul de la plus-value, du moins en partie – exception faite des travaux de construction ou d'amélioration. Désormais, tous les amortissements déduits seront réintégrés, ce qui aura pour effet d'augmenter la base taxable en cas de cession.

Source : Article 150 VB du CGI, modifié par la Loi de finances pour 2025.

Pour mieux comprendre, prenons un exemple chiffré :

Si l'on considère un amortissement déduit de 60 000 € sur plusieurs années, la plus-value imposable passera de 200 000 € à 260 000 €, ce qui augmente l'impôt à payer lors de la revente.

À noter : Cette modification concerne uniquement le régime réel. Le régime micro-BIC applique un abattement forfaitaire qui ne prend pas en compte les amortissements.

Source : Article 50-0 du CGI.

Les autres changements prévus pour 2025 concernent également le régime micro-BIC appliqué aux meublés de tourisme. Par exemple, pour les meublés non classés, l'abattement forfaitaire pour charges est de 30 %, et pour les meublés classés, il est de 50 %, avec un plafond de recettes à 77 700 €. Cela aura pour effet d'augmenter la charge fiscale pour de nombreux loueurs qui dépendaient de ces abattements élevés pour réduire leur imposition.

Source : Article 50-0 du CGI, modifié par la Loi de finances pour 2025.

Par ailleurs, une autre mesure importante est la suppression de l'avantage fiscal lié à l'adhésion à un organisme de gestion agréé (OGA). Jusqu'en 2024, les frais de comptabilité pouvaient donner droit à une réduction d'impôt équivalente aux deux tiers de ces frais. À partir de 2025, ils resteront imputables en charges déductibles mais ne donneront plus lieu à une réduction directe d'impôt.

Ces évolutions cherchent à combler certaines failles et niches fiscales, tout en augmentant les recettes publiques, dans un contexte de déséquilibre persistant du marché locatif et de besoin d'encourager la location longue durée.

Attention : Ces mesures ne remettent pas en cause la rentabilité de l'activité en LMNP, mais elles incitent les investisseurs à privilégier une stratégie de détention sur le long terme afin de bénéficier des abattements pour durée de détention sur la plus-value.

Source : Article 150 VC du CGI.

L'impact sur la rentabilité des investissements et les actions à entreprendre

Les changements prévus vont naturellement avoir pour effet d'augmenter l'impôt sur la plus-value lors de la revente, surtout si le bien est vendu après une période de détention réduite. Toutefois, plusieurs mécanismes d'abattement continuent de s'appliquer. Au fil des années, un abattement progressif pourra réduire voire annuler l'imposition de la plus-value, mais ce taux effectif d'imposition diminue avec le temps de détention.

Prenons un exemple simplifié du mécanisme d'abattement :

Ainsi, conserver le bien pendant une période plus longue contribue à réduire l'impact fiscal lors de la revente.

À noter : Conserver son bien en LMNP pendant plusieurs années permet aussi d'optimiser l'utilisation des amortissements qui, eux, continuent d'offrir un avantage très significatif sur la trésorerie annuelle.

Source : Article 39 C du CGI.

Face à ces modifications, plusieurs mesures sont à envisager dès maintenant pour mieux préparer votre fiscalité future. Tout d'abord, si vous êtes actuellement en régime micro-BIC, envisagez sérieusement de passer au régime réel, surtout si vous anticipez une hausse de vos recettes qui pourrait dépasser les plafonds autorisés. L'optimisation des charges, y compris l'amortissement, reste souvent plus intéressante que le simple abattement forfaitaire.

Ensuite, il est crucial de conserver une comptabilité rigoureuse et de documenter scrupuleusement l'ensemble des amortissements déduits. Cela facilitera le calcul de la plus-value lors de la cession du bien et vous permettra d'anticiper le "coût" fiscal de chaque amortissement.

Enfin, il est conseillé de consulter des spécialistes en fiscalité immobilière, ou d'utiliser des plateformes automatisées telles que Decla.fr, qui permettent une reprise de comptabilité simplifiée et l'automatisation des déclarations fiscales. Ces outils vous offrent une solution pratique et économique pour rester en conformité avec les nouvelles directives tout en optimisant votre situation fiscale.

Les enjeux de la transition énergétique et la modernisation du secteur locatif

Au-delà des changements purement fiscaux, le secteur de la location meublée doit également faire face aux nouvelles normes environnementales. La loi climat et résilience, ainsi que le décret du 18 août 2023, imposent des critères élevés en matière de performance énergétique pour les logements proposés à la location.

Les biens affichant une note de performance énergétique de classe G ne peuvent plus être mis en location, et les logements présentant des performances énergétiques faibles voient leurs loyers gelés pour éviter de creuser l'écart social et environnemental. Pour de nombreux loueurs, ces contraintes vont nécessiter des travaux de rénovation énergétique qui génèreront des coûts supplémentaires, mais qui pourront aussi être amortis dans le cadre du régime réel.

Ces nouvelles normes incitent les investisseurs à repenser leur stratégie :

- Les travaux de performance énergétique doivent être prévus en amont dans votre plan d'investissement.

- La poursuite d'un amortissement sur ces travaux permet de limiter l'impact immédiat sur la trésorerie.

- Il devient crucial d'anticiper ces dépenses pour conserver la compétitivité de votre bien sur le marché locatif.

Attention : Ne pas anticiper ces travaux peut entraîner une dépréciation du bien et réduire sa valeur de marché à long terme. Pensez à intégrer ces coûts dans votre simulation financière globale.

Adapter sa gestion comptable face aux évolutions réglementaires

La gestion comptable reste au cœur des stratégies d'optimisation fiscale pour les investisseurs en LMNP. La complexité croissante des obligations, notamment avec la réintégration des amortissements dans le calcul de la plus-value, rend indispensable une tenue de comptabilité exemplaire.

Les avantages d'utiliser une solution en ligne telle que Decla.fr se manifestent dès lors :

- Une interface intuitive qui permet de saisir rapidement l'ensemble des charges et amortissements.

- La télétransmission directe des déclarations aux services fiscaux, garantissant conformité et rapidité.

- Un coût bien inférieur à celui d'un comptable traditionnel, tout en bénéficiant d'une qualité comparable.

Pour ceux qui reprennent leur comptabilité à partir d'un historique existant, la fonctionnalité de reprise en un clic permet de centraliser toutes les informations fiscales pertinentes. De plus, l'assistance en ligne 7j/7 assure un accompagnement continu, essentiel en période de réformes majeures.

À noter : Une gestion rigoureuse dès aujourd'hui permet de limiter les risques de redressement fiscal en cas de contrôle ultérieur. Ne laissez rien au hasard et assurez-vous que toutes les opérations d'amortissement sont documentées.

Comparaison des régimes fiscaux et simulation d'impact

Pour mieux saisir l'impact des changements, il est intéressant de comparer la fiscalité sous le régime réel et sous le régime micro-BIC. L'exemple suivant permet d'illustrer la différence :

Cette comparaison simplifiée montre qu'en régime réel, même si le traitement comptable est plus exigeant, il offre en général une meilleure optimisation de votre trésorerie annuelle. À l'inverse, le régime micro-BIC, bien que plus simple, peut être moins intéressant lorsque le montant des recettes augmente ou que les plafonds sont dépassés.

La simulation d'impact fiscal sur plusieurs années permet d'anticiper le "coûteux" effet de la réintégration des amortissements. Par exemple, si vous amortissez 12 000 € par an sur une période de 10 ans, l'impact potentiel lors de la revente peut atteindre plusieurs milliers d'euros en impôts additionnels, à compenser par la réduction d'impôt annuelle offerte pendant la phase d'activité locative.

Conseil d'expert : Réalisez des simulations régulières de vos déclarations fiscales pour ajuster votre stratégie en fonction de l'évolution de votre situation et des nouvelles réglementations. La planification sur le long terme demeure la clé d'une gestion fiscale réussie.

Les conseils pratiques pour préparer l'avenir du LMNP

Au vu des nombreux changements à venir, il est impératif de prendre des mesures dès maintenant pour adapter votre gestion et anticiper l'impact fiscal futur :

- Revoir votre choix de régime fiscal

Si vos recettes locatives sont en croissance, optez pour le régime réel pour profiter pleinement des déductions de charges et de l'amortissement, tout en anticipant l'impact sur la revente. - Conserver une documentation exhaustive

Gardez tous les justificatifs relatifs aux travaux, aux frais de gestion, et aux opérations d'amortissement. Cela facilitera grandement la reconstitution de votre comptabilité en cas de contrôle fiscal. - Planifier les travaux de rénovation énergétique

Anticipez dès aujourd'hui les dépenses qui seront nécessaires pour améliorer la performance énergétique de votre bien. Ces travaux, s'ils sont intégrés dans un plan d'investissement structuré, pourront être amortis et limiter l'impact négatif sur la rentabilité. - Utiliser des outils de simulation et d'automatisation fiscale

Les solutions numériques telles que Decla.fr permettent de préparer vos déclarations avec une grande précision et de bénéficier d'un accompagnement en ligne. Cela vous permet de rester à jour avec les exigences de l'administration fiscale et d'optimiser vos processus de déclaration. - Se tenir informé des évolutions législatives

Les réformes fiscales et réglementaires évoluent rapidement. Abonnez-vous à des newsletters spécialisées ou consultez régulièrement des sites dédiés à l'actualité du LMNP pour ne rien manquer des modifications qui pourraient impacter votre activité.

Astuce : Un entretien annuel avec un expert fiscal, même bref et ponctuel, peut permettre de vérifier que votre stratégie est toujours adaptée à la réglementation en vigueur et de prévoir les ajustements nécessaires.

L'évolution du marché locatif et la transformation du secteur

Au-delà des aspects purement fiscaux, le marché de la location meublée est lui-même en perpétuelle mutation. Face à l'essor des plateformes de location saisonnière telles qu'Airbnb et Booking, le secteur connaît une diversification des pratiques. La demande pour des logements meublés reste forte, que ce soit pour des locations de courte durée dans des zones touristiques ou pour des locations de longue durée destinées aux étudiants, jeunes professionnels ou seniors.

Cette évolution entraîne également une concurrence accrue avec la location nue, mais l'attrait du LMNP reste indéniable grâce à la possibilité d'amortir les investissements importants et à la flexibilité du bail meublé. Toutefois, les récentes mesures prévoient de durcir certains seuils dans le but de favoriser la location longue durée, afin de répondre aux défis liés au déséquilibre du marché locatif dans certaines régions.

Les investisseurs doivent ainsi repenser leur stratégie :

- Diversifier leurs sources de revenus et leur clientèle en fonction de la localisation du bien.

- Adapter le niveau de service et les équipements selon qu'il s'agisse d'une location saisonnière ou d'un bail de longue durée.

- Intégrer des coûts liés à la mise en conformité avec les normes environnementales et les exigences d'accueil.

Cette dynamique montre bien que l'avenir du LMNP, tout en restant attractif, sera certainement marqué par un renforcement du contrôle fiscal et une évolution des règles du jeu macro-économique du secteur immobilier.

Questions fréquentes (FAQ)

Optimiser sa gestion fiscale grâce à la technologie

Dans un contexte de complexité accrue, il devient indispensable d'opter pour des solutions numériques qui simplifient la gestion de vos obligations fiscales. Des plateformes innovantes notamment dédiées à la déclaration fiscale des LMNP, telles que Decla.fr, proposent :

- Une automatisation des démarches comptables à partir de quelques clics.

- Une interface intuitive qui centralise votre comptabilité tout en assurant une conformité totale avec les règles en vigueur.

- Un service d'assistance disponible 7j/7, vous offrant un support constant, même pendant les périodes fiscales les plus intenses.

Ces outils vous permettent d'économiser du temps, de l'argent et surtout de réduire les risques d'erreurs pouvant entraîner des redressements

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !